Сегежа групп

Сегежа во II кв 2024 г. увеличила выручку по МСФО на 14% кв/кв, до ₽26,1 млрд. Чистый убыток сократился на 17% кв/кв и составил ₽4,3 млрд – отчет

- 28 августа 2024, 09:04

- |

• Выручка выросла на 14% квартал к кварталу (кв/кв) и составила 26,1 млрд руб. на фоне увеличения объема продаж готовой продукции Группы;

• OIBDA выросла на 27% кв/кв и составила 3,2 млрд руб. вслед за увеличением выручки. Рентабельность по OIBDA выросла до 12% (+1 п.п. кв/кв);

• Чистый убыток сократился на 17% кв/кв и составил 4,3 млрд руб.;

• Объем долга на 30.06.2024 г. составил 144,2 млрд руб., по сравнению с 31.03.2024 г. показатель продемонстрировал незначительный рост 5% кв/кв;

• САРЕХ вырос до 2,8 млрд руб. (+2,7х кв/кв) на фоне осуществления платежей по покупке компании, владеющей собственным парком импортной лесозаготовительной и лесовозной техники.

Источник: segezha-group.com/press-center/news/segezha-group-obyavlyaet-finansovye-i-operatsionnye-rezultaty-za-2-kv-2024-g/

- комментировать

- Комментарии ( 0 )

🔎«Сегежа Групп» Отчет МСФО

- 28 августа 2024, 09:02

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1851986

( Читать дальше )

Ценообразование убыточных компаний

- 27 августа 2024, 20:17

- |

Известная максима гласит: даже у какашки есть своя цена.

Сегодня хочется поговорить о стоимости убыточных компаний на примере Сегежи. Капитализация компании рухнула, уже менее 30 млрд (прямщас уже почти 25)

Выручка только за квартал сравнима с капитализацией. При этом, 5 млрд убытков только за квартал. СДП сильно отрицательный и всё такое. Долг компании ~130 ярдов.

Вот какая может быть цена у такой компании? Многие ответят 0 (или вовсе назовут отрицательную цену). С точки зрения классического ФА, это, пожалуй, даже правильно. Ну или занудно говоря, надо пытаться определить ликвидационную цену и сравнить с объемом долгов.

Однако, в реальности такой подход далеко не всегда дает правильные результаты.

Во-первых, в банках все ж тоже не дураки сидят. При разумном плане реструктуризации долга, они вполне могут на него пойти. Из недавнего хороший крупный пример — Роснано. Кредитные каникулы и/или срезка части долга — вполне могут помочь компании. Кроме того, если в условных США, особенно вековой давности, государство бы не особо вмешивалось в дела частного бизнеса, то в современных условиях дела обстоят несколько иначе. Кризисы из-за банкротства градообразующего предприятия в нескольких моногородах особо не нужны. Тем более, что компания работает в секторе обрабатывающей промышленности.

( Читать дальше )

Флоатеры для квалов и неквалов

- 27 августа 2024, 14:34

- |

Флоатеры (от англ. float — парить, плыть) — облигации, купон которых привязан к какому-то рыночному индикатору. Чаще всего это либо ключевая ставка, либо RUONIA — ставка межбанковского однодневного кредита. Значения и той, и другой можно легко найти на сайте Банка России.

Плавающий купон, в отличие от фиксированного, быстрее синхронизируется с рыночными условиями, что позволяет цене облигации сохранять относительную стабильность — чаще всего такие облигации торгуются вблизи своего номинала. При совершении сделок с флоатерами желательно пользоваться лимитными заявками.

Для неквалифицированных инвесторов

Неквалифицированным инвесторам флоатеры доступны после прохождения небольшого теста на знание инструмента.

Выпуски различаются в основном по способу определения ставки купона и периодичности выплат в год. Интуитивно более понятным является ежедневным пересчет ставки купона.

( Читать дальше )

📉Больно мне, больно, не унять эту злую боль! - Вадим Казаченко пел эту песню не про любовь, а про падение акций Сегежи и М.Видео - сегодня -5,6% и -8,7% соответственно — эксперты

- 27 августа 2024, 14:15

- |

С каждым днём акции обновляют новые минимумы. Высокие ставки по кредитам давят на финансовые показатели компаний.

( Читать дальше )

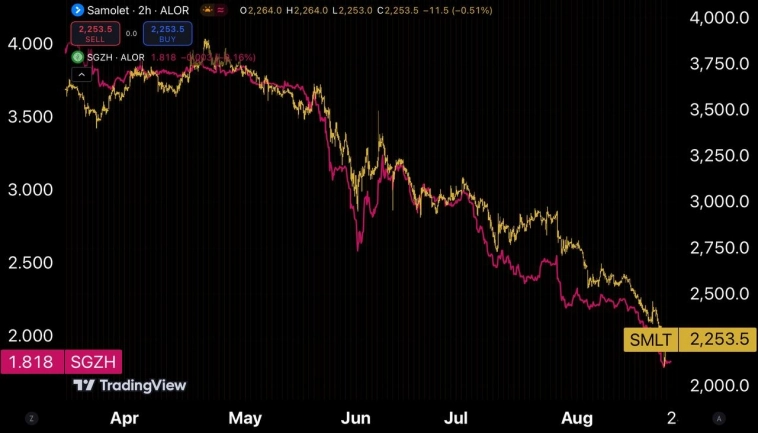

Самолет падает с такой же динамикой, как Сегежа

- 27 августа 2024, 09:55

- |

Исторический график 👆 последние полгода Самолет падает с такой же динамикой, как Сегежа, которой операционного денежного потока не хватает даже на покрытие процентов по долгам 🤷♂️

Интересно, что на обвалах рынка почти всегда срабатывает идея в акциях ритейлеров с тезисом о том, что «люди жрать не перестанут». Но акции застройщиков каждый раз во время потрясений ведут себя так, как будто люди теперь будут жить вдесятером в старых однушках.

https://t.me/thefinansist

📰«Сегежа Групп» Решения совета директоров

- 26 августа 2024, 17:30

- |

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений, предусмотренных пунктом 15.1 Положение Банка России от 27.03.2020 N 714-П "О раскрытии информации эмитентами эмиссионных ценных бумаг" (далее – «Положение о раскрытии»):

Кворум для проведения заседания составляет не менее 50 процентов от избранных членов Совета директоров Общества, что составляет 5 членов Совета директоров....

( Читать дальше )

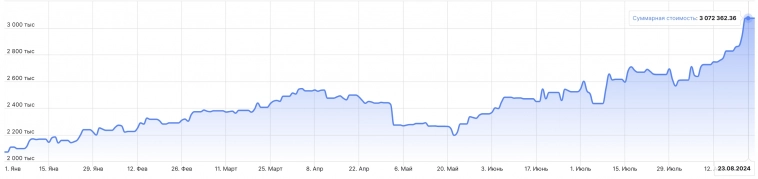

Результаты портфелей на рынке РФ за 12-16 августа 2024 г. +8,7% за неделю

- 26 августа 2024, 07:28

- |

Каждую неделю я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 072 362,36 руб.

- Результат за неделю +245 728,38 руб.

- Доходность портфеля: +284,05%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сентимента, с минимальным соотношением риск к прибыли 1:3. Одновременно может быть открыто до 4 позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На протяжении недели закрывал короткие позиции по акциям Сегежи, Аэрофлота и Газпрома, которые открывал ранее. Также на этой неделе добавил шорт по акциям Газпрома, который также закрыл в конце недели. В результате спекулятивныйпортфель за неделю вырос на +8,7%, в то время как индекс МосБиржи рухнул на -5,86%.

С начала года портфель вырос на +48,42%, в то время как индекс МосБиржи упал на -14,11%.

( Читать дальше )

Сегежу по рубь семисят кто то подкупал?!

- 24 августа 2024, 19:25

- |

позиции в Газпроме и Сегеже как НАПОМИНАНИЕ!!!

- 22 августа 2024, 18:43

- |

хотел выйти из них через поставку по фьючу, а в итоге сижу в чистой позиции по ним(

немного в рублях было, но и сейчас уже намного меньше)) — продавать смысла нет, перекладываться не во что)

оставлю как причину написать еще один обучающий пост — как все акции в долгосроке отрастают и обгоняют все % и вообще

надо докупать всегда)))

сейчас уже на счете долг по брокеру — взял башнефти русала и мосбиржи

до понедельника плачу %% брокеру за позу, в понедельник вклад переведу — по сроку

все очень на тоненьком рубле оказывается))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал