Сегежа групп

Segezha Group объявила результаты за 9М 2021 г.

- 02 ноября 2021, 13:03

- |

Сегодня Segezha Group объявила результаты своей работы за 9М 2021 г.

Если коротко, рост продолжился, маржинальность выросла до 35%.

Подробнее:

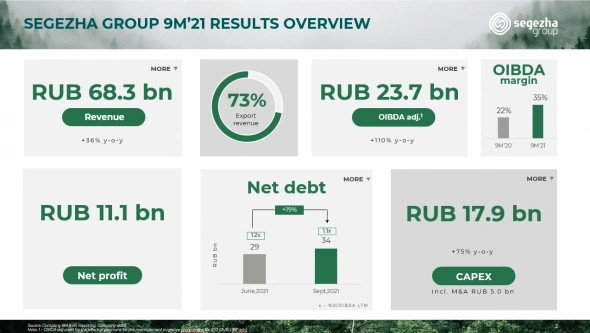

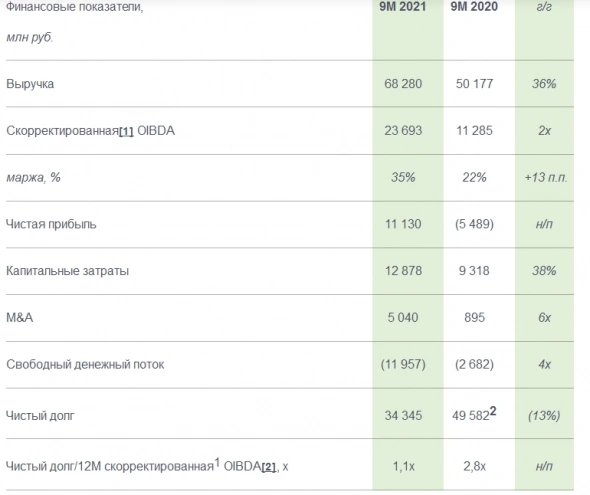

- Выручка выросла на 36% г/г до 68 млрд руб.

- OIBDA увеличилась в 2 раза г/г до 24 млрд руб.

- Маржинальность по OIBDA достигла 35% (против 22% год назад)

- Чистая прибыль выросла до 11,1 млрд руб. против убытка (5,5) млрд руб. за 9М 2020 г.

- Чистый долг к 12М OIBDA снизился до 1,1х

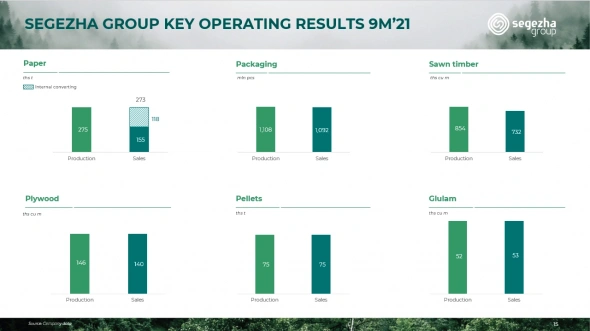

- Бумага и упаковка: выручка 28 млрд руб. (+1% г/г), OIBDA = 8 млрд руб. (+3% г/г)

- Лесные ресурсы и деревообработка: выручка 21 млрд руб. (+47% г/г), OIBDA = 11 млрд руб. (+3 раза г/г)

- Фанера и плиты: выручка 10 млрд руб. (+56% г/г), OIBDA = 5 млрд руб. (+3 раза г/г)

- Домостроение: выручка 5 млрд руб. (+50% г/г), OIBDA = 2,4 млрд руб. (+2 раза г/г)

Релиз и презентация о результатах здесь

- комментировать

- Комментарии ( 9 )

Чистая прибыль Сегежа за 9 месяцев составила ₽11 млрд против убытка годом ранее

- 02 ноября 2021, 09:34

- |

· Скорректированная1 OIBDA выросла до 24 млрд руб., увеличившись в 2 раза год-к-году благодаря интегрированной бизнес-модели компании, росту выручки и работе менеджмента по оптимизации затрат;

· Маржа по скорректированной1 OIBDA выросла до 35% (+13 п.п. г/г);

· Чистая прибыль составила 11 млрд руб. по сравнению с убытком (5,5) млрд руб. годом ранее – за счет сильных операционных показателей, роста выручки и маржинальности бизнеса. На динамику чистой прибыли г/г также повлиял единовременный убыток по переоценке валютных кредитов в прошлом году.

( Читать дальше )

Сегежа вложит в строительство очистных сооружений на Сокольском ЦБК ₽2 млрд

- 01 ноября 2021, 16:51

- |

Общий объем инвестиций в проект с учетом строительных работ оценивается ориентировочно в 2 млрд руб.

Мощность станции биологической очистки — 6,5 млн м3 в год.

Запуск очистных сооружений намечен на 2023 год.

segezha-group.com/press-center/news/segezha-group-ustanovit-sovremennye-ochistnye-sooruzheniya-na-sokolskom-tsbk-/

Сегежа: осталось ли топливо для роста?

- 16 октября 2021, 12:43

- |

После роста на 22% за неделю на новости о покупке Интерфорест Рус. С момента IPO цена выросла уже на 34%.

Покупая акции на IPO в апреле, я рассчитывал, что компания достигнет текущих уровней несколько позже.

Я постарался разобраться, остался ли апсайд.

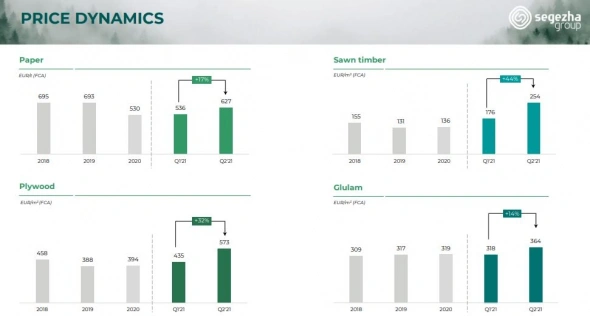

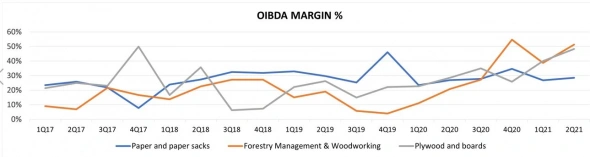

Начну с того, что 1 пол 2021 стало для компании самым успешным в истории. Рост цен на сырье не обошел стороной древесину, особенно выросли цены на пиломатериалы и фанеру, тогда как бумага стоит дешевле, чем в 2019 г.

Резко увеличилась маржинальность этих сегментов, но стоит подчеркнуть их цикличность. На пике цикла маржинальность фанеры и пиломатериалов поднималась до 30%, а на дне опускалась до 10%.

( Читать дальше )

Президент Segezha Group о Компании - интервью

- 15 октября 2021, 17:51

- |

Сегодня вышло интервью Президента Segezha Group каналу InvestFuture.

Поговорили о главном:

- последняя сделка

- инвестиционные проекты

- дивиденды

- и неожиданно о… танках

Segezha Group приобретает лесопромышленные активы в Сибири и удваивает лесосеку

- 11 октября 2021, 12:42

- |

Добрый день, господа инвесторы!

Segezha Group сообщает о покупке «Интер Форест Рус». Сделка года!

Что это значит для компании?

— Мы станем одним из ведущих арендаторов лесного фонда В МИРЕ — под управлением будет находиться 16 млн га. А также — одна из крупнейших расчетных лесосек на уровне 23,4 млн куб. м.

— Segezha Group станет №2 Европе по производству пиломатериалов, а также войдет в топ-10 мировых производителей в этом сегменте

— Мощности по производству пиломатериалов увеличатся почти в два раза до 3 221 тыс. куб. м.

— А мощности по выпуску пеллет вырастут в 1,8 раза – до 380 тыс. т.

— На 20% расширятся мощности по производству фанеры – до 232 тыс. куб. м.

— Segezha Group займет 10% от экспорта пиломатериалов РФ в Азию

Закрытие сделки ожидается до конца 1 квартала 2022 года после получения всех необходимых регуляторных и корпоративных одобрений, а также наступления определенных обстоятельств, предусмотренных сторонами по сделке.

Подробности —

( Читать дальше )

📈Сегежа и АФК система, растут на корпоративных новостях

- 11 октября 2021, 11:04

- |

Инвесткомпания Bonum Capital Мурата Алиева договорилась о покупке у АФК «Система» акций лесопромышленного холдинга Segezha Group за $150 млн, что позволит ей стать вторым крупнейшим акционером Segezha с пакетом около 13%, говорится в сообщении Bonum. В настоящее время Bonum, участвовавшей в апреле 2021 года в IPO Segezha, принадлежит 4,6% лесопромышленного холдинга. Точный пакет акций Segezha, который приобретает Bonum у «Системы», пока не называется: сделка зафиксирована в долларах, в то время как акции Segezha торгуются в рублях.

Одновременно со сделкой с АФК «Система» по покупке доли в Segezha инвесткомпания Алиева подписала соглашение с самой Segezha о продаже той собственных лесопромышленных активов в Сибири за $515 млн. В результате этой сделки Segezha удвоит лесосеку в своем распоряжении, значительно нарастит мощности по выпуску пиломатериалов, фанеры и пеллет.

Сделку планируется закрыть в I квартале 2022 г.

🔎 Сегежа (SGZH) - обзор компании (по многочисленным просьбам) 😊

- 11 октября 2021, 00:15

- |

▫️ Выручка TTM: 80,5 млрд

▫️ Прибыль TTM: 8,3 млрд

▫️ P/E fwd 2021: 10

▫️ P/B: 3,26

▫️ Дивиденды до 2023: не более 3,7%

t.me/taurenin - делаю только полезные посты

👉 Основные сегменты компании на 1П2021:— Производство и реализация мешочной бумаги и бумажной упаковки

(40% выручки и 39% OIBDA)

— Производство пиломатериалов

(31% от выручки и 43% OIBDA)

— Производство фанеры и плит

(12% от выручки и 19% OIBDA)

— Производство клееных деревянных конструкций

(11% от выручки и 9% OIBDA)

— Сегмент «прочее» убыточен по OIBDA и занимает меньше 10% выручки.

Скорее всего, это убыток из-за продаж между сегментами.

👉 Компания вертикально-интегрированная. Проводит полный цикл лесозаготовки и переработки древесины. Самообеспеченность сырой древесиной составляет 78%.

( Читать дальше )

Акции Самолёт выросли на 3,5% после добавления в индекс MVIS Russia Small-Cap

- 13 сентября 2021, 18:51

- |

В то время, когда казалось, что топливо Самолёта закончилось, в дело вступил индексный провайдер MVIS Indices. Он объявил о включении в индекс российских компаний малой капитализации компаний: Самолёт, Белуга, Сегежа и Русагро.

Акции ГК Самолёт резко отреагировали, в моменте показывая почти +8% роста, но в итоге «договорившись на +3,5%:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал