СеверСталь

Северсталь отчитается 16 июля и проведет телеконференцию - Атон

- 14 июля 2021, 12:20

- |

Мы прогнозируем, что выручка составит $2 902 млн (+31% кв/кв), EBITDA — $1 610 млн (+39% кв/кв), а рентабельность EBITDA — 56% (против 52% в 1К21). Свободный денежный поток должен составить $910 млн, что предполагает высокую доходность по квартальным дивидендам на уровне 4.8% (80 руб. на акцию). Мы ожидаем, что рынок позитивно отреагирует на сильные результаты.Атон

Телеконференция намечена на 16 июля в 14:00 по Москве / 12:00 по Лондону. ID конференции: 8735792. Номера для дозвона: +7 495 646 9190 (Россия), +44 (0)330 336 9434 международный).

- комментировать

- 190

- Комментарии ( 0 )

В 2021 году производство стали на Липецкой площадке НЛМК должно вырасти до 14,2 млн тонн - Атон

- 14 июля 2021, 12:11

- |

Во 2К21 НЛМК увеличил производство стали до 4.6 млн т (+5% кв/кв, +19% г/г) за счет возвращения оборудования на проектную мощность после реконструкции. Продажи выросли до 4.3 млн т (+11% кв/кв, -1% г/г), в основном в результате роста продаж на российский рынок (+8% кв/кв, +26% г/г). В структуре металлопродукции продажи чугуна подскочили более чем на 100% кв/кв до 0.13 млн т вследствие эффекта низкой базы. Объемы реализации толстого листа снизились на 7%, в то время как продажи сортового проката выросли на 5% кв/кв. В структуре продаж по дивизионам наиболее сильную динамику продаж показал сегмент Плоский прокат Россия (+18% кв/кв до 3.5 млн т), в то время как сегменты Сортовой прокат Россия и НЛМК США показали рост на 11% и 17% соответственно. Производство ЖРС выросло на 5% кв/кв вследствие роста производительности оборудования и повышения спроса на сырье на Липецкой площадке НЛМК.

НЛМК представил хорошие операционные результаты за 2К21, соответствующие планам компании по наращиванию производства. Объем производства стали на Липецкой площадке должен увеличиться до 14.2 млн т в 2021 (против 12.3 млн т в 2020) по завершении ремонтов доменного и конвертерного производств на Липецкой площадке, и результат 1П21 составляет солидные 49% от прогнозного уровня. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2021 на уровне 4.0x против 4.2x у Северстали.Атон

Отказ от экспортной пошлины - надежда на справедливые налоги для металлургов - Атон

- 13 июля 2021, 11:59

- |

Как сообщает Bloomberg, правительство рассматривает возможность введения новых, более долгосрочных налогов для сектора, когда истечет срок действия недавно объявленных экспортных пошлин в размере 15% на ряд металлов. Согласно неназванным источникам, цитируемым в прессе, правительство может рассмотреть возможность корректировки налога на добычу полезных ископаемых (НДПИ), который может стать гибким и быть привязан к ценам на сырье. Окончательное решение может быть принято после осенней сессии нижней палаты Федерального собрания РФ (Госдумы).

Рынок уже закладывает в цены возможность того, что объявленная временная экспортная пошлина в 15% сохранится дольше, в одной или другой форме — это объясняет сдержанную реакцию на новость вчера. Детали пока неизвестны, однако мы считаем новость позитивной для РУСАЛа, которая больше всего пострадает от объявленной экспортной пошлины в 15% (потенциальное снижение EBITDA на 30% в 2022). Отказ от экспортной пошлины и корректировка НДПИ дает надежду на более справедливое распределение дополнительных налогов в секторе — учитывая долговую нагрузку, интенсивность капзатрат и другие факторы.Атон

Усиленные Инвестиции: обзор за 02 - 09 июля

- 12 июля 2021, 20:43

- |

Портфель вырос на 1.3% с учетом дивидендной отсечки по Детскому миру (+1.5% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -0.3%

Evraz +3.5% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.1% от совокупного

По основным компаниям изменения: Русагро +5.0%, ММК +1.8%, Полиметалл +0.4%, НЛМК +1.8%, Акрон +0.6%, Фосагро +1.4%, Северсталь +3.2%, Газпром нефть -1.6%, QIWI -2.3%, Магнит +1.4%, М.Видео -2.2%, Мать и дитя -6.2%, Детский мир -0.9 (с учетом дивидендной отсечки), Газпром +3.4%

( Читать дальше )

Россия рассматривает меры по увеличению доходной части бюджета от горнодобывающей промышленности после прекращения действий пошлин в 2022 году

- 12 июля 2021, 08:58

- |

С таким заголовков сегодня вышла статья на блумберг в продолжении тэзиса «Процесс перехода к зеленой энергетики не даст снять пошлины со сталеваров в 2021-2023 годах»

И рассуждениями вокруг статьи Правительство обсуждает повышение налогов на 400 млрд

Официальные лица сейчас обдумывают изменения в налогах на добычу полезных ископаемых, ставки которых, вероятно, связаны с ценами на сырье, так что сборы повышаются, когда это происходит на рынке, сказали люди, знакомые с этим вопросом, и просят не называть их имени, поскольку информация не является общедоступной. Это, вероятно, заменит экспортные пошлины с 2022 года, когда окончательное решение будет принято после парламентских выборов в сентябре. По их словам, еще могут быть обсуждены другие варианты получения прибыли от добычи полезных ископаемых.

«Регулирование рынка с помощью налога на добычу полезных ископаемых будет менее болезненным для металлургической промышленности и мирового рынка, поскольку оно может быть более предсказуемым», — сказал Кирилл Чуйко, аналитик BCS Global Markets. «Экспортная пошлина была неожиданной и повлияла на такие рынки, как алюминий, где надбавки к цене увеличились».

( Читать дальше )

Акция Северсталь, прогноз дивидендов и финансовых показателей за 2-й квартал 2021 года

- 10 июля 2021, 23:04

- |

В целом динамика не очень, за счет падения доли продаж ЖРС, и в среднем продажи были больше, а в Q1 2021 спад ускорился. Но наблюдается некое чередования, за кварталом спада идет квартал подъема. Это связанно с суровыми погодными условиями, что осложнило добычу и отгрузку продукции. По словам CEO Шевелева во втором квартале ожидается существенный роста показателей с учетом добытых, но не вывезенных в 1-ом квартале 2021 года.

Предположим, что продажи вернуться к уровням Q4 2020 ближе к средним значениям

Закладываем:

Rolled products — 2120 тон

Iron ore - 1600 тон

Downstream products — 400 тон

Coal - 330 тон

Далее смотри структуру выручки помимо прокатной продукции

( Читать дальше )

Акции металлургов не уйдут выше апрельских максимумов - Атон-менеджмент

- 09 июля 2021, 20:25

- |

Сегодня мы наблюдаем более чем 3% рост – отскок с локальных минимумов. Вероятно, мы увидим рост в данных бумагах, но он будет ограниченным, скорее всего, достигнутыми в апреле максимумами. Поддержки со стороны дивидендов у компаний нет, так как отсечки по ним уже прошли, а размер будущего дивидендного потока под вопросом.Силантьева Анастасия

УК «Атон-менеджмент»

По предварительной оценке эффект от введения экспортных пошлин может составить 4% EBITDA у «Северстали», 3% – у ММК, и 8% – у НЛМК. Сейчас ценам на сырьевые товары металлургов оказывает поддержку рост мирового спроса на фоне возобновления торговли, пополнения запасов, наличия отложенных заказов, а также перебои в поставках. Но до конца года пик по ценам на товарных рынках, возможно, будет пройден, на что указывает появление негативного кредитного импульса в Китае, что служит индикатором – предвестником замедления мирового спроса на товарных рынках.

Акции металлургов получили прививку от падения

- 09 июля 2021, 19:13

- |

В ходе рассмотрения дела Федеральной антимонопольной службой о монопольно высоких ценах, металлурги получили удар коленом по ягодицам, что вылилось в боль от падения акций.

Металлурги, взявшись за руки, дружно спикировали вниз, теряя в среднем 20% стоимости:

( Читать дальше )

Акции НЛМК, Северстали и ММК показывают сильный восстановительный рост - Финам

- 09 июля 2021, 18:47

- |

Мы полагаем, что риски и потери, связанные с экспортными пошлинами, после коррекции уже учтены в ценах. Однако – жизнь продолжается. Уже совсем скоро металлурги начнут раскрывать результаты производственной деятельности за второй квартал, где покажут рост объемов производства и продаж. А уже в конце июля НЛМК, «Северсталь» и ММК опубликуют квартальную финансовую отчетность. И это будет самая сильная квартальная отчетность за многие годы, чему порукой высокие мировые цены на прокат, рост объемов экспорта и благоприятный курс рубля. Инвесторы вправе рассчитывать на солидные дивиденды по итогам второго квартала. Это должно поддержать динамику стоимости акций металлургических компанийКалачев Алексей

ФГ «Финам»

Процесс перехода к зеленой энергетики не даст снять пошлины со сталеваров в 2021-2023 годах

- 09 июля 2021, 09:39

- |

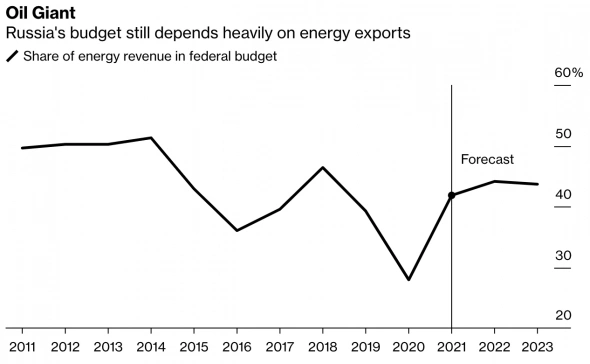

Так как нефтегазовая промышленность приносит более 40% государственных доходов, а в связи с переходом на зеленую энергетику в ЕС и вводом програничного углеродного налога (Carbon Border Adjustment Mechanism, или CBAM), что будет стоить для России $9,7 млрд в год, так же по оценкам Министерства энергетики нефтянка потеряет в доходах $4 млрд.

Что скажется на доходах бюджета 4*76*0,5 ~ — 152 млрд руб. в 2021-2023 годах

Это как раз соответствует объемам изъятия 160 млрд руб. через пошлины у металлургов

Так как других источников роста дохода нет и не предвидится, то у правительства не будет альтернатив пошлинам на металлы.

Источник Блумберг

Есть и другая оценка

Консалтинговые агентства давали шокирующие оценки эффекта на Россию: KPMG оценила эффект в базовом сценарии в среднем €5,5 млрд в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал