Сбербанк

Международные резервы России на 26.09.2025г: $713,3 млрд (+12,6% г/г; +4,1% м/м).

- 02 октября 2025, 20:00

- |

*** Дата *** $ млрд => Курс ЦБ РФ на отчетную дату

26.09.2025 * $713,3 млрд => 83,60 руб/ $1

29.08.2025 * $685,5 млрд => 80,29 руб/ $1

25.07.2025 * $695,5 млрд => 78,86 руб/ $1

27.06.2025 * $687,7 млрд => 78,21 руб/ $1

30.05.2025 * $678,7 млрд => 78,49 руб/ $1

25.04.2025 * $677,8 млрд => 82,85 руб/ $1

28.03.2025 * $645,6 млрд => 83,83 руб/ $1

28.02.2025 * $632,4 млрд => 87,69 руб/ $1

24.01.2025 * $619,7 млрд => 99,09 руб/ $1

03.01.2025 * $609,5 млрд => 101,67 руб/ $1

...

27.09.2024 * $633,6 млрд => 92,40 руб/ $1

05.01.2024 * $598,5 млрд => 89,68 руб/ $1

…

22.09.2023 * $576,0 млрд => 96,07 руб/ $1

06.01.2023 * $582,0 млрд => 70,33 руб/ $1

https://www.cbr.ru/hd_base/mrrf/mrrf_7d/?UniDbQuery.Posted=True&UniDbQuery.From=01.2023&UniDbQuery.To=09.2025

- комментировать

- 445

- Комментарии ( 1 )

Что произошло с РФ рынком за торговую сессию?

- 02 октября 2025, 19:44

- |

❗️ Папа, не Шорти….

🧠 Сегодня индекс весь день стоял, в ожиданиях заявления. На момент написания поста, все еще выходят новости, но если посмотреть в целом, то армагедона, что многие ждали, не случилось. Индекс находится в сильной перепроданности, вблизи СИЛЬНЕЙШЕГО исторического уровня, 2600. От этого уровня было два отскока. Первый +17%, второй +16%. Поэтому тут бы не шортил.

✅ Следовательно, в ближайшее время жду роста рынка, к 2650-70, однако может быть это двумя вариантами. Первый, через коррекцию к 2600 и от туда отскок, к поставленным целям. Либо же по прямой, с плюс минус текущих. На завтра в идеале бы было лонговать от 2600. Плюсом ко всему, завтра пятница, а значит может пойти фиксация шортовых позиций, что может спровоцировать отскок.

Как то так. Всем замечательного четверга! 🤝

Этот пост, Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

Сбербанк нарастил портфель финансирования жилой недвижимости с начала 2025 года на 24% до 6,6 трлн руб - первый зампред Александр Ведяхин — Reuters

- 02 октября 2025, 16:51

- |

Ведяхин сообщил, что застройщики стали более тщательно подходить к инвестициям:

«Застройщики управляют своими инвестиционными программами, в том числе синхронизируя сроки строительства с поступлениями на счета эскроу для оптимизация процентной нагрузки на проект. По сравнению с прошлым годом мы заключаем примерно на треть меньше кредитных договоров. В основном снижение произошло по бридж-кредитам, которые застройщики берут на первоначальные этапы строительства».

Для строительных компаний абсолютный уровень процентных ставок остаётся достаточно высоким и сказывается на экономике проектов, особенно тех, которые имеют низкое покрытие долга средствами на счетах эскроу, сказал Ведяхин.

«Тем не менее механизм эскроу в связке с проектнымфинансированием позволяет большинству девелоперов успешнопроходить период низких продаж», — добавил он.

www.reuters.com/

( Читать дальше )

Какие банки больше всего кредитуют малый и средний бизнес? (Зона риска)

- 02 октября 2025, 12:57

- |

Причина в том, что высокие ставки сохраняются, а налоговая нагрузка возрастает.

( Читать дальше )

Сбербанк ввел комиссию за снятие наличных в банкоматах и за переводы на карты Сбербанка

- 02 октября 2025, 09:54

- |

С 1 октября 2025 года владельцы карт Сбербанка столкнутся с изменениями в условиях снятия наличных. Теперь, если сумма снятых средств за месяц превысит один миллион рублей, сверх этого лимита будет взиматься комиссия в размере 2%.

Для карт, выпущенных в рамках премиальных пакетов обслуживания Новый СберПервый, СберПервый и Sber Private Banking, комиссия на снятие свыше 1 млн рублей в месяц в банкоматах Сбера не применяется.

источник:

www.sberbank.ru/ru/person/help/debet_cards_faq/limit-na-snyatie

www.sberbank.ru/ru/person/remittance/beznal_cc_rus?tab=commission

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 2 октября 2025

- 02 октября 2025, 09:21

- |

Инфляция к концу сентября — недельные темпы ускорились, но инфляция всё равно ниже, чем год назад. Топливный кризис настораживает!

- 02 октября 2025, 09:09

- |

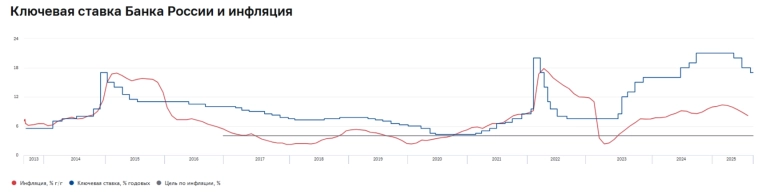

Ⓜ️ По данным Росстата, за период с 23 по 29 сентября ИПЦ составил 0,13% (прошлые недели — 0,08%, 0,04%), с начала месяца 0,34%, с начала года — 4,29% (годовая — 8,01%). В сентябре 2024 г. инфляция составила 0,48%, нам осталось дождаться подсчёта 1 дня в сентябре и месячный пересчёт (недельная корзина включает мало услуг), но вряд ли мы выйдем на большие цифры, это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,80% (прошлая неделя — 0,62%), дизтопливо на 0,64% (прошлая неделя — 0,44%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснётся дизельного топлива. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

Утренний обзор (мамбофьюч, сберофьюч, сишка, фьюч юань-рубль, газ(NG), Брент и Золото)

- 02 октября 2025, 08:03

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжила снижение, обновив лои предыдущего дня и приблизившись к своей сильной поддержке в виде трендовой, отбой от которой можно пробовать лонговать, а пробой с тестом снизу на мелких ТФ — шортить

Для сделки (торгуем отбой или пробой уровня) ждем тест горизонталей 279075 и 267575 или трендовой 270525

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней в виде горизонтали 286850

На часовом графике цена продолжила снижение, снова до своей локальной поддержки в виде границы желтого канала и внутри дня уходила под нее, но торги смогла закрыть над ней. Пока цена выше этого уровня, рост может возобновиться, подтверждением желания цены расти дальше станет пробой 277150. Выход из желтого канала даст сигнал на продолжение снижения

Для сделки(торгуем отбой или пробой уровня) ждем тест границы голубого канала(269250 на утро)

В случае четких тестов можно входить от менее сильных уровней в виде границ желтого(272100 на утро) и розового(278125 на утро) каналов, горизонтали 277150

( Читать дальше )

Траты российских банков на информационную безопасность в 2025 г. достигли 330–390 млрд руб., что превышает ожидаемые значения и запланированные бюджеты — Ъ

- 01 октября 2025, 19:24

- |

◾Общие траты российских банков на обеспечение информационной безопасности в 2025 году составили 330–390 млрд руб., что превышает ожидаемые значения и запланированные бюджеты. Это связано с доработкой отечественных решений, внедрением цифрового рубля и ростом цен на программное обеспечение и оборудование.

◾Крупные банки потратили около половины этой суммы – 160–190 млрд руб., за ними следуют средние банки с расходами в 90–110 млрд руб., и небольшие банки, потратившие 30–60 млрд руб. По оценкам, крупные банки превысили план на 3–5%, средние — на 5–7%, небольшие ушли за пределы на 7–10%. Основные направления затрат отличались в зависимости от размера кредитной организации: крупные банки вкладывались в доводку существующих систем и создание инфраструктуры под цифровой рубль, средние – в импортозамещение и интеграцию сервисов, а небольшие – в обеспечение базовых требований.

◾В 2026 году темпы роста затрат могут замедлиться.

( Читать дальше )

Правительство РФ предложило отменить действующее с 2006г освобождение от НДС для операций и услуг, связанных с обслуживанием банковских карт — Интерфакс

- 01 октября 2025, 18:23

- |

Документ (№ 1026190-8), который является частью бюджетного пакета, размещен в электронной базе данных парламента.

www.interfax.ru/business/1050305

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал