Самолёт

В Москве зафиксирован рекорд по объему ипотечных сделок — более 26,5 тыс. договоров за I квартал — Росреестр

- 17 мая 2023, 10:54

- |

В пресс-службе ведомства привели следующую статистику:

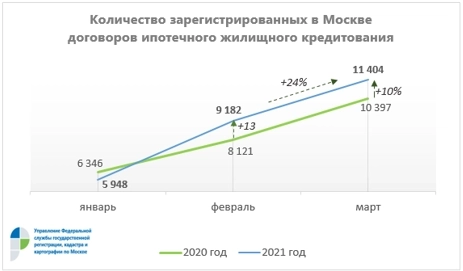

• в марте 2021 года в Москве было зарегистрировано 11 404 договора ИЖК (+24% к февралю, +10 к марту 2020 года);

• в I квартале 2021 года — 26 534 договора ИЖК (+7% к I кварталу 2020 года, +30% к I кварталу 2019 года).

По словам руководителя Управления Росреестра по Москве Игоря Майданова (на фото ниже), в первом месяце весны зафиксирован «наивысший за все годы» мартовский по показатель по числу ипотечных сделок на столичном рынке жилья.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Спрос на новостройки в Москве снизился в апреле, застройщики отказываются от надежд на возвращение "пандемийного" ажиотажа - Forbes

- 17 мая 2023, 07:44

- |

В «старой» Москве снижение составило 9%, в Новой Москве — 10%. Общий объем продаж также сократился, особенно в Новой Москве.

Аналитики считают это возвращением рынка в нормальное состояние, несмотря на риск ухода покупателей на вторичный рынок.

Источник: https://www.forbes.ru/biznes/489251-obval-v-prosloe-prodazi-moskovskih-novostroek-vernulis-k-pokazatelam-2019-goda

Самолет #SMLT / Актуальный состав портфеля/история публичных сделок на 2023.05.15

- 16 мая 2023, 17:37

- |

Самолет #SMLT

Эмитент добавлен в портфель 3 октября 2022г

(озвучил на канале)

Балансовая стоимость 198.789,50р

Рыночная стоимость 233.640р.

Текущая доходность позиции 17.50%

Дивидендная доходность позиции 1,87%

Общая доходность позиции 19.37%

Компания продолжает оставаться в портфеле. Конечно прошлые и прогнозируемые дивиденды сказкой назвать сложно, и тем не менее это все таки дает определенные баллы компании.

УРОВНИ ПОКУПОК

На мой взгляд интересными уровнями покупок Самолета являются: 2.450, 2.350, 1.950. По факту эмитент уже полгода стоит на месте. Лично меня это радует, так как я считаю, что сейчас происходит сильная консолидация покупателей в данном активе, и после получения драйвера (в случае отсутствия очередного нетривиального эксцесса) компания покажет хороший рост. Верю ли я в то, что это будет в ближайшее время (в течении 3х мес)? — скорее нет, чем да. Но как сказал, компания продолжает оставаться в портфеле, так как позиция за 8 месяцев показывает на данный момент 20ю доходность.

( Читать дальше )

В России появились ЦФА, обеспеченные жилой недвижимостью, снижающие порог входа для инвесторов. Эмитент - Самолет Плюс ЦФА (входит в ГК Самолет)

- 16 мая 2023, 08:48

- |

В России появились цифровые финансовые активы (ЦФА), обеспеченные жилой недвижимостью, что снижает порог входа для инвесторов.

Однако, существуют ограничения в диверсификации и разбросе цен. Необходимо проработать защиту инвесторов. Эмитентом ЦФА стало ООО «Самолет Плюс ЦФА», которое планирует увеличить объем недвижимости под ЦФА.

Покупать и продавать можно не только целые «квадраты», но и их доли. Первый выпуск состоит из 10,4 ЦФА, они адресованы ограниченному кругу инвесторов, и планируется погасить выпуск до конца 2025 года.

Источник: www.kommersant.ru/doc/5986353

Группа Самолет: хайп ушел, потенциал остался?

- 16 мая 2023, 07:12

- |

За последние пару недель свежие финансовые и операционные результаты представили Самолет, ЛСР и Эталон. Застройщики, прежде всего Самолет, излучают оптимизм и имеют амбициозные планы на 2023-й год — но суждено ли этим планам сбыться? Пора разбираться.

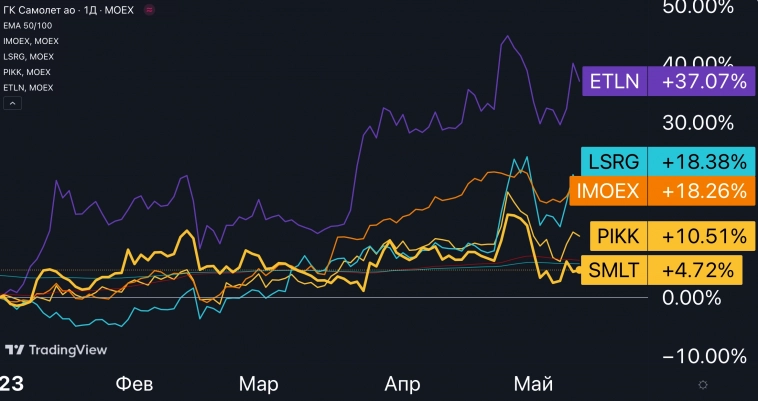

Про динамику сектораС начала года явным фаворитом выглядит Эталон, который вырос на внушительные 37% с начала года.

При этом из четырех ключевых компаний сектора лишь две показывают динамику лучше рынка: ПИК и Самолет отстают от индекса Мосбиржи почти в два раза. После волны хайпа в 2021 году, Самолет стал выглядеть совсем блекло перед акциями конкурентов, что делает кейс компании еще более интересным для изучения.

Строительные амбицииВ конце апреля Самолет представил годовой отчет за 2022 год, который вышел хоть и непростым для компании, но все-таки сильным по финансовым показателям:

• Выручка выросла на 85% г/г до 172,2 млрд рублей

• Валовая прибыль увеличилась на 112% г/г до 52 млрд рублей

• Чистая прибыль +81% г/г до 15,3 млрд рублей

( Читать дальше )

Самолёт шикарная посадка на взлет

- 14 мая 2023, 19:21

- |

Самолёт ходит четко в рамках канала

На текущий момент стоим у поддержки

Отличный вариант краткосрочной спекуляции зайти в Лонг с целью 3000тр, стопик в р-не 2450.Мой телеграмм t.me/mirINVESTone подписывайтесь скоро все идеи буду кидать туда

📰«ГК «Самолет» Информация об иных событиях (действиях), оказывающих, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 12 мая 2023, 14:44

- |

«Итоги приобретения Облигаций по требованию их владельцев»

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: 12....

( Читать дальше )

Акции Самолета сохраняют высокий потенциал для роста - Промсвязьбанк

- 11 мая 2023, 13:31

- |

Показатель включает оценку земельного банка, технологических стартапов, бренда и других компонентов. Наибольший вклад в увеличение стоимости активов внес земельный банк Самолета, который достиг 45,9 млн кв. м при стоимости в 652,6 млрд рублей. Относительно оценки на конец 2021 года прирост земельного банка составил 58% в натуральном выражении и 45% в денежном. Оценка бренда группы за год выросла на 17% и достигла 40,2 млрд рублей.

Самолет увеличивает объем продаж на рынке, поэтому расширение земельного банка ожидаемо. Компания лидирует по этому показателю в отрасли. В 2023 году Самолет планирует увеличить продажи первичной недвижимости в 1,8 раза до 1,9 млн кв. м. Цель выглядит амбициозной в условиях слабой конъюнктуры рынка недвижимости, поэтому важным будет операционный отчет компании за 1 кв. 2023 года. Наша целевая цена для акций Самолета 3300 руб./акция.Промсвязьбанк

Следующим катализатором для стоимости акций Самолета будет публикация операционных результатов - Атон

- 11 мая 2023, 12:37

- |

Группа Самолет объявила результаты оценки своих активов по состоянию на 31 декабря 2022, выполненной Commonwealth Partnership. Активы компании были оценены в 761 млрд руб. (+20% относительно конца 1П22 и +43% относительно конца 2021); земельный банк составил 45.9 млн кв. м (+58%) при стоимости 652.6 млрд руб. (+45% против конца 2021), включая земли для ИЖС стоимостью свыше 80 млрд руб. Бренд Группы был оценен в 40.2 млрд руб. (+17% г/г).

Самолет обладает самым крупным земельным банком среди публичных девелоперов в России. Он существенно вырос в 2022 году до почти 46 млн кв. м и достиг свыше 500 млрд руб. в денежном выражении в Московском регионе, который является ключевым для девелопера. Стоимость не-девелоперских активов превысила 100 млрд руб. за счет стремительного развития Самолет Плюс, роста масштабов бизнеса и повышения качества сервисов управляющей компании.

По нашим оценкам, Самолет в настоящий момент торгуется с дисконтом 80% к стоимости своих чистых активов (P/NAV 0.

( Читать дальше )

Самолет - рекорд за рекордом

- 11 мая 2023, 10:00

- |

По данным консалтинговой компании Commonwealth Partnership (CMWP), стоимость активов девелоперской группы Самолет по состоянию на 31 декабря 2022 года составила рекордные 761 млрд руб., что выше уровня 2021 года на 43%. Наибольший вклад вносит переоценка земельного банка, который достиг 45,9 млн кв. м., увеличившись за год на 58%.

Отличные результаты, однако это мы еще не смотрели отчет компании по МСФО за 2022 год, по которому выручка выросла вообще на 85% до 172,2 млрд рублей. Вывод на рынок новых проектов в Московском регионе и экспансия в Северо-Западном дают свои плоды. Несмотря на замедление темпов роста к концу года, объем продаж первичной недвижимости в натуральном выражении вырос за 2022 год на 42% до 1,07 млн кв. м.

При этом средние цены на первичном рынке жилья в России несмотря на давление макроэкономических факторов выросли в первом квартале 2023 года на 11,4%, что найдет отражение и в отчетах за 1 квартал 2023 года. Даже в Московском регионе, где в основном представлена компания, стоимость жилья в последние месяцы немного поднялась.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал