Блог им. InveStory

Группа Самолет: хайп ушел, потенциал остался?

- 16 мая 2023, 07:12

- |

За последние пару недель свежие финансовые и операционные результаты представили Самолет, ЛСР и Эталон. Застройщики, прежде всего Самолет, излучают оптимизм и имеют амбициозные планы на 2023-й год — но суждено ли этим планам сбыться? Пора разбираться.

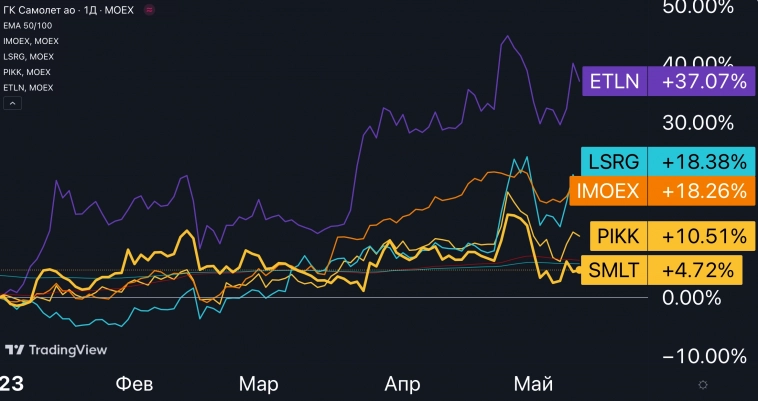

Про динамику сектораС начала года явным фаворитом выглядит Эталон, который вырос на внушительные 37% с начала года.

При этом из четырех ключевых компаний сектора лишь две показывают динамику лучше рынка: ПИК и Самолет отстают от индекса Мосбиржи почти в два раза. После волны хайпа в 2021 году, Самолет стал выглядеть совсем блекло перед акциями конкурентов, что делает кейс компании еще более интересным для изучения.

Строительные амбицииВ конце апреля Самолет представил годовой отчет за 2022 год, который вышел хоть и непростым для компании, но все-таки сильным по финансовым показателям:

• Выручка выросла на 85% г/г до 172,2 млрд рублей

• Валовая прибыль увеличилась на 112% г/г до 52 млрд рублей

• Чистая прибыль +81% г/г до 15,3 млрд рублей

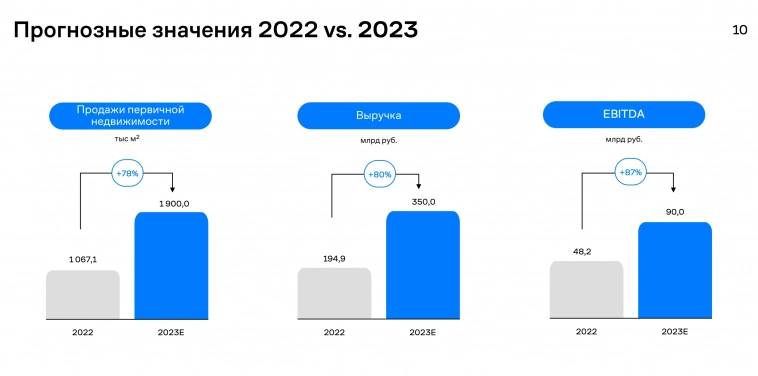

Планы на этот год у компании более чем амбициозные:

- Продать не менее 1,9 млн кв. м. первичной недвижимости;

- Увеличить выручку до 350 млрд рублей;

- Показать рост EBITDA в 2 раза до 90 млрд рублей;

- Удвоить долю на рынке недвижимости до 6%.

Насколько эти планы реалистичны? Полноценную оценку можно будет сделать исходя из результатов за 1-й квартал. Однако уже сейчас мы знаем, что план за прошлый год не был выполнен из-за осложнения геополитической и экономической ситуации. Заранее предугадать те экономические шоки, с которой столкнулась отрасль, было невозможно.

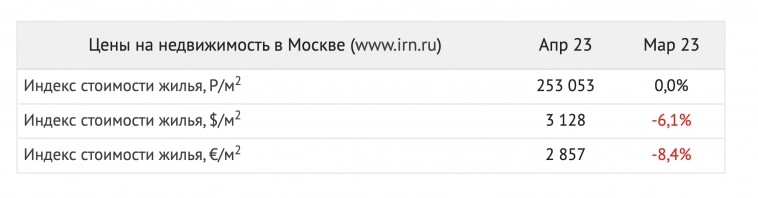

Цены на недвижимость в Москве за апрель показали стагнацию в рублевом выражении, что уже неплохой результат на фоне постепенного охлаждения спроса на жилье.

Также можно с уверенностью сказать, что ажиотаж вокруг спроса на жилье 2020-2021 гг., вызванный доступной субсидируемой ипотекой, не повторится в 2023 году. ЦБ РФ последовательно работает над тем, чтобы ипотека не провоцировала спекулятивный рост цен на жилье, а это по определению значит, что без ужесточения условий по ипотеке не обойтись. Например, ЦБ усилит нагрузку на банки, предоставляющим уже некоторое время популярный вариант ипотеки по низкой ставке «от застройщика». По информации Ведомостей, таким кредитам с 1 июня будут применяться повышенные надбавки к коэффициентам риска.

По итогам 2022 года доля ипотеки в сделках Самолета составила 82%, что делает бизнес компании крайне зависимым от регулирования ипотеки. Банки уже начали повышать ставки по ипотеке, а государство постепенно сворачивает льготные программы кредитования.

Тем не менее, Самолет опирается на сегменты, которые можно условно обозначить как жилье эконом-класса и комфорт-класса. Как показал отчет Группы ЛСР за 1-й квартал этого года, интерес к жилью бизнес- и элитного класса падает (у ЛСР такие категории жилья составляют около половины всех проектов). Соответственно те, кто рассматривал покупку более дорогого жилья, могут в итоге присмотреться к более доступным категориям и оказаться релевантными для Самолета клиентами. Также компания планирует расширение деятельности в регионах, где конкуренция не такая острая, как в Москве и Санкт-Петербурге.

Внимание на активыНесмотря на непростую ситуацию на рынке недвижимости, у Самолета достаточно «козырей», которые могли бы привлечь внимание инвесторов и поменять их мнение о потенциале акций компании.

По данным консалтинговой компании Commonwealth Partnership (CMWP), стоимость активов группы Самолет на 31 декабря 2022 года составила рекордные 761 млрд руб., что выше уровня 2021 года на 43%. Наибольший вклад внесла переоценка земельного банка, который достиг 45,9 млн кв. м., увеличившись за год на 58%.

Как мы видим из динамики акций, этот фактор напрочь игнорируется рынком, однако все может измениться когда выйдут результаты за 1-й квартал и компания будет снова в фокусе аналитиков и инвесторов.

Ждать ли дивиденды?Самолет — единственная публичная компания в секторе девелопмента, которая выплатила дивиденды в 2022 г. — 5 млрд руб. за 9 месяцев года, однако итоговый дивиденд за прошлый год был перенесен. Рекомендация по дивидендам будет дана на заседании совета директоров во второй половине мая.

Учитывая низкую долговую нагрузку компании, мы склонны считать что менеджмент все-таки одобрит дивиденды, что будет еще одним фактором, который может вернуть интерес инвесторов к акциям компании.

ЗаключениеСмотря на амбициозные планы Самолета на этот год, необходимо сохранять трезвый взгляд на происходящее на рынке недвижимости. При этом с инвестиционной точки зрения сложно игнорировать столь значительное отставание котировок от остальных представителей сектора, особенно учитывая что Самолет был одной из наиболее передовых компаний, когда дело касалось коммуникации с инвесторами.

Финансовые и операционные результаты за первый квартал вкупе с анонсом дивидендов и переоценкой земельного банка должны положительно сказаться на потенциале акций компании, поэтому мы сохраняем наш позитивный взгляд в отношении группы Самолет.

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс