Блог им. InveStory |АФК Система $AFKS — на чём был рост?

- 05 апреля 2024, 11:55

- |

Пока мы сидим в $AFKS с переоценкой +23% всего за пару недель, воспользуемся моментом, чтобы обсудить перспективы компании.

Начнём сразу с самого интересного. Вся идея в АФК Системе заключается в выводе «дочек» на IPO. Напомним, у АФК есть так называемые непубличные активы:

▪️ сеть клиник Медси,

▪️ агрохолдинг «СТЕПЬ»,

▪️ фармкомпания Биннофарм Групп,

▪️ Cosmos Hotel Group и другие.

▪️ МТС-банк (принадлежит МТС, а МТС принадлежит Системе)

Волну размещений прошлой осенью компания благополучно профукала, но учитывая что сейчас ажиотаж вокруг IPO более чем бодрый, расчёт в идее на то, что размещение упомянутых компаний позволит самой Системе поправить своё финансовое положение и вернуть внимание инвесторов к головной компании.

Но не всё так просто. Примерно начиная со второй половины этого года Системе придется перекредитовываться по гораздо более высоким ставкам, что будет сильно давить на доходы компании. При этом возможное банкротство Сегежи (тоже принадлежит АФК) может заставить инвесторов быть более осторожными и в целом будет негативным фоном для размещений.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. InveStory |Яндекс: про "сделку века"

- 17 января 2024, 18:59

- |

Раздел российских и зарубежных активов Яндекса — одна из главных тем не только 2023 года, но и нынешнего 2024-го. Согласование сделки затянулось из-за сложностей, возникших из-за санкций и подбора кандидатур среди инвесторов, готовых посодействовать в выкупе российского бизнеса компании. В этом материале мы собрали все, за чем необходимо следить инвестору в рамках одной из важнейших сделок в истории Яндекса.

Почему сделка вообще нужна?Формально основной пакет Яндекса принадлежит Yandex N.V — нидерландскому холдингу. До 2022 года контроль активов через зарубежные структуры был обычным делом для многих российских компаний, так как позволяло оптимизировать налоги и разрешать юридические вопросы в надежных юрисдикциях.

После 2022 ситуация кардинальным образом поменялась, и теперь контроль российских активов в «недружественных» странах становится реальной проблемой для акционеров.

Яндекс — международная компания, у которой есть активы как внутри РФ, так и за пределами России. Развивать бизнес в недружественных странах так, чтобы одновременно иметь контроль над российскими активами, стало фактически невозможно.

( Читать дальше )

Блог им. InveStory |Globaltrans (GLTR) — не в дивидендах дело

- 15 января 2024, 18:19

- |

Сегодня закрыли еще треть позиции в $GLTR в +26%.

Акции $GLTR резко выросли на +5% на новостях о подтверждении переезда компании в ОАЭ, что в теории может позволить компании возобновить выплату дивидендов. При этом у компании сменился владелец — теперь 26.19% Глобалтранса принадлежит казахстанскому бизнесмену Кайрату Итемгенову. Это косвенно повышает вероятность выплаты дивов, т.к новый владелец будет заинтересован в отдаче от своих вложений в компанию.

Но в дивах ли дело вообще? Некоторые инвесторы носятся с дивидендами как угорелые, хотя это всего лишь ОДИН ИЗ способов распределения капитала. Есть дивиденды, есть байбэки, есть приобретение ценных активов и гашение долга — все это позволяет создавать ценность для акционеров.

Поэтому мы изначально ставили не на возобновление дивов, а на то, что компания сейчас отлично зарабатывает в условиях высоких ставок аренды полувагонов. Как компания распределит эти деньги — отдельный вопрос, но не столь важный когда была очевидно недооцененной.

( Читать дальше )

Блог им. InveStory |ЕвроТранс $EUTR — жертва пампа?

- 10 января 2024, 20:16

- |

Сейчас на рынок взгляни, растут то «глобалы», то «трансы» — ЕвроТранс, Глобалтранс, Глобалтрак

Globaltrans мы замечательно отыгрываем по фундаменталу: фиксанули сегодня часть позы +17%. С Глобалтраком всё давно понятно — акции окончательно превратились в третьеэшелонную площадку для пампа (и это мягко выражаясь).

А вот памп ЕвроТранса, недавно вышедшего на IPO, это уже что-то свеженькое. Вдаваться в фундаментал бессмысленно — акции окончательно оторвались от него.

Но знаете что самое забавное? На просторах инвесторского сообщества мы слышали тонны критики в адрес оценки компании еще когда она только размещалась на IPO. По оценке активов можно было подискутировать конечно, но факт остается фактом: те, кто держал ЕвроТранс до сих пор, заработали больше +60% за два месяца.

Раз в год и палка стреляет, как говорится.

Больше свежих идей можно найти в нашем источнике: https://t.me/investorylife

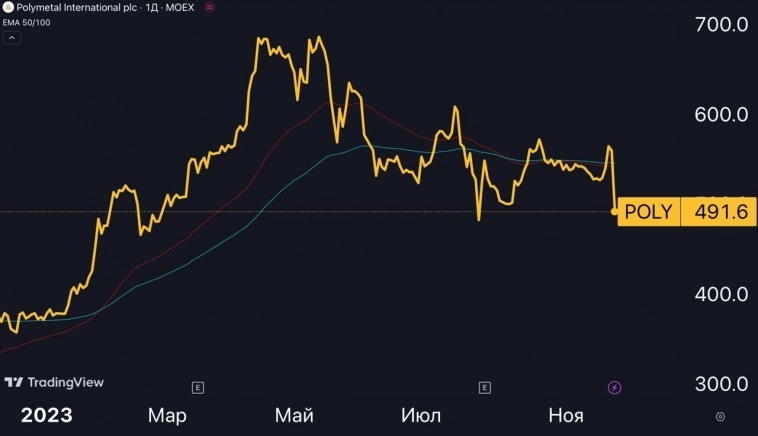

Блог им. InveStory |Polymetal

- 23 ноября 2023, 21:10

- |

Polymetal (POLY) — все еще держите акции на Мосбирже? Подумайте дважды

Абсолютно неинвестиционная нерекомендация от неинвесторов: если вы по каким-то причинам не избавились от акций Полика в портфеле на Мосбирже, сейчас лучшая возможность сделать это.

Компания переехала в Казахстан, где у инвесторов есть полные права в отличие от РФ (которым дивы скорее всего не заплатят).

При этом акции Полиметалла на Мосбирже сейчас стоят гораздо дороже (!), чем на AIX, хотя по-хорошему должно быть наоборот.

Налицо неэффективность рынка, на котором главенствуют частные инвесторы. Мы в свою очередь еще аж в июле писали, что дивов для держателей «российских» акций скорее всего НЕ будет.

Сейчас компания запустила обмен акций с Мосбиржи на акции на такие же акции в Казахстане. Это очевидно НЕвыгодная идея: зачем обменивать более дорогие акции на более дешевые, когда можно продать и купить там? Сейчас вам ничто не мешает сделать именно так.

#Рынок_акций #Рынок_акций #POLY $POLY

( Читать дальше )

Блог им. InveStory |HeadHunter (HHRU) — ракета пойдет на посадку!?

- 21 ноября 2023, 15:19

- |

Одна из наиболее примечательных историй роста в этом году — это конечно же HeadHunter, который вырос на целых +158% на фоне очень напряженной ситуации на рынке труда.

Но сегодня мы не будем глубоко погружаться в фундаментал — с ним у компании все достаточно неплохо. Безработица рекордно низкая, дефицит кадров во многих областях экономики все острее. Это идеальная среда для рекрутинговых сервисов, потому что каждого спеца теперь надо просто «выгрызать».

Но есть причина, по которой HHR может упасть, и она никак не связана с фундаменталом.

В начале ноября компания представила план редомициляции в Россию. Последний день подачи заявки на выкуп бумаг в иностранной инфраструктуре — 1 декабря, а предварительные результаты будут объявлены до 7 декабря.

Ранее 17 ноября истек срок подачи заявок на обмен акций для тех, акционеров, которые имеют акции зарубежной инфраструктуре, но не связаны с так называемыми «недружественными» странами. И вот здесь уже интереснее.

Пример редомициляции VK показал, что в первые пару недель после «переезда» акции падают на огромных объемах торгов.

( Читать дальше )

Блог им. InveStory |...как фанера над Парижем

- 15 ноября 2023, 12:54

- |

На наших глазах разворачивается достаточно трагичная история компании, на которую некогда возлагались большие надежды. Речь, конечно же, про Сегежу $SGZH, которая вчера объявила о допэмиссии. Допэмиссию мы считаем актом отчаяния со стороны менеджмента, и сейчас вы узнаете почему.

Для понимания, насколько все плохо у компании:

— Чистый долг / OIBDA 10.4x (!!), хуже, чем когда-то у Мечела, с 2021 года чистый долг вырос в два раза;

— Операционная прибыль не покрывает даже проценты на обслуживание долга;

— Чистый убыток за последние 12 месяцев -11.9 млрд рублей, свободный денежный поток -17.1 млрд (!!!);

— Ключевой рынок для компании (Европа) закрыт надолго, премиальную продукцию приходится продавать в Китай сильно дешевле.

В общем, ситуация — полная Ж. Менеджмент в разговорах с инвесторами рассказывает о скорой стабилизации показателей, но нас такие увещевания не убеждают.

Судите сами: США, ЕС и Китай балансируют на грани рецессии и с очень высокой вероятностью столкнутся с экономическим спадом в 2024 году. Строительный сектор Китая, от которого теперь сильно зависит Сегежа, будет «в отключке» надолго, потому что пузырь недвижимости уже лопнул.

( Читать дальше )

Блог им. InveStory |#VKCO ВК отчет 9 месяцев 2023 год

- 10 ноября 2023, 10:06

- |

Выручка 33 млрд руб, +37% год-к-году.

Среднедневная аудитория +16% до 76 млн человек, среднемесячная +10% до 85 млн человек.

Цифр по прибыли/убытку нет вообще, что мягко говоря раздражает — в том числе поэтому акции сегодня активно льют. Отсутствие прибыли можно было бы спокойно объяснить инвестициями в бизнес, но менеджменту видимо невдомек доносить подобные вещи до инвесторов.

Результат закономерный — минус 1.94% по итогам сегодняшних торгов. Среднесрочно продолжаем держать, рост выручки и аудитории в любом случае сейчас важнее, чем сиюминутная прибыль.

Больше полезной информации можете найти в нашем основном ресурсе t.me/investorylife

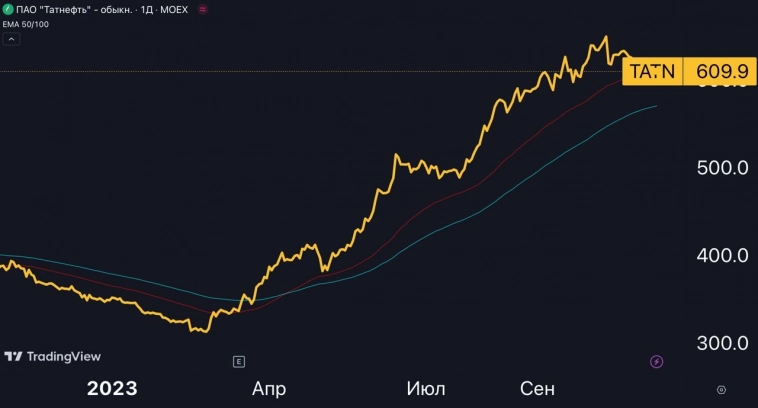

Блог им. InveStory |Отчет Татнефти

- 07 ноября 2023, 18:20

- |

#TATN Татнефть РСБУ 3 квартал 2023

Результат за 9 месяцев:

Выручка 899 млрд (-10% г/г)

Оп. прибыль 213 млрд (-26%)

Чистая прибыль 208 млрд (+13%)

▪️ Выручка за 3-й кв выросла меньше, чем за этот же период выросла цена Urals в рублях: скорее всего эффект выросших налогов и пошлин.

▪️ Отчет по РСБУ не раскрывает все цифры: результаты от доходов ТАНЕКО (НПЗ в Татарстане) не учитываются: результат по МСФО за 3-й кв должен быть получше, чем РСБУ.

▪️ Кэш на балансе продолжает расти. Чистый долг вырос до -111 млрд рублей, то есть объем кэша значительно превышает долг компании.

В целом отличный отчет, ждем результатов по МСФО. Прикинем дивы, сравним с Лукойлом и возможно в моменте $TATN может оказаться даже поинтереснее Лучка.

Но у Лучка козырь в виде возможного обратного выкупа у нерезидентов, это очень сильная карта в рукаве у менеджмента. Так что следим за обеими компаниями.

Больше информации о рынке и разборы компаний публикуем в открытом ресурсе t.me/investorylife

Блог им. InveStory |SBER

- 02 ноября 2023, 21:26

- |

$SBER В свете отчета по МСФО актуальные тезисы по Сберу:

— при текущем темпе роста прибыли Сбер должен заработать не менее 1.5 трлн рублей за 2023 год

— 1.5 трлн = 33 рубля дивов или 12% дивдоходности, что мало. Поэтому варианта два: либо Сбер повышает коэффициент выплат до около 60% (и тогда ДД будет уже вменяемые 15%), либо акции будут падать с 270 вплоть до 220 рублей, чтобы получить плюс-минус такую же дивдоходность к акции.

— учитывая что Греф намекал, что Сбер будет работать над повышением привлекательности акций для инвесторов, то повышение коэффициента выплат не исключено. Поэтому шортить рискованно, но и продолжать держать акции тоже все рискованнее — бизнес замедляется, и повышение выплат может и спасет ситуацию с дивами за 2023-й год, но может уже не помочь в будущие годы.

Больше информации о рынке и акциях можно увидеть в нашем основном ресурсе t.me/investorylife

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс