Блог им. InveStory |Сбер $SBER — отсеклись на ура

- 11 июля 2024, 20:35

- |

Возможно не все в курсе, но для рынка сегодня был достаточно серьезный тест, и эту проверку фондовый рынок РФ прошел даже лучше, чем мы ожидали. Сегодня ушел в дивотсечку Сбер $SBER, у которого в этом году рекордный объем дивидендов под выплату.

А теперь для понимания: на отсечке индекс Мосбиржи упал до 2900 пунктов, но в итоге закрылся на 2992 — в условиях регулярной паники на рынке и ухода ниже 3000 пунктов — это просто феноменальный результат.

Сам Сбер “отсекся” на примерно 285 руб/акция, а сейчас торгуется по 296 руб — как минимум треть дивидендного гэпа закрыто всего за один день. То есть кто бы что ни говорил про привлекательность облигаций, а дивиденды по-прежнему важная штука на российском фондовом рынке.

При этом инвесторы не растерялись и начали жестко откупать рынок после вчерашнего слива, так что просадка индекса в моменте и факт выплаты дивов Сбера не привели к более глубокому падению.

Что хочется сказать? Все, кто докупал — молодцы, выражаем наш искренний респект.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. InveStory |CБЕР $SBER — ВСË ЛУЧШЕ, ЧЕМ МЫ ДУМАЛИ?

- 04 апреля 2024, 10:55

- |

Наше национальное достояние — нет, не $GAZP, а именно Сбер, по крайней мере если судить по тому, что это №1 компания по капитализации на Мосбирже.

Мы в конце января отмечали, что перспективы дальнейшего роста Сбера выглядят сомнительными, и с тех пор акции Сбера сделали +11% с начала года. Максимум с до-СВО-шного января 2022 года обновлён. Значит ли это, что мы ошиблись? Просчитались?

Что ж, давайте разбираться ;)

Сбер часто рассматривается как история про сочетание роста бизнеса + отличные дивиденды. Начнём с дивидендов: 34 рубля на акцию за 2023-й год будут выплачены где-то в середине мая. Это 11.3% дивдоходности к текущей цене! При ключевой ставке 7.5% (как год назад) это была бы отличная дивдоходность, сейчас ключевая ставка 16% — с такой ставкой дивдоходность Сбера откровенно низкая.

Сами аналитики Сбера, кстати, вполне себе публично советуют вместо дивидендных акций покупать облигации-флоутеры, которые дают доху >14% — явно получще, чем 11.3%, которые должен заплатить сам Сбер.

( Читать дальше )

Блог им. InveStory |Совкомбанк (SVCB): отличный рост и привлекательная оценка

- 30 января 2024, 10:17

- |

Наверно первое действительно интересное IPO в этом году. Даже немного обидно, что ребята разместились только в декабре, потому что в сентябре-октябре интереса к такому активу было бы больше.

Совкомбанк — системно значимый банк, входит в топ-10 крупнейших банков по размеру активов.

Что нужно понимать про бизнес Совкомбанка: за последние 10 лет капитал вырос в 17 раз при среднем ROE 36% (!!); Для понимания: у околомонополиста рынка Сбера ROE исторически был в районе 20-25%. Из крупных банков ROE выше только у Тинька (под >40%).

Стабильная прибыльность достигается за счет комбинации факторов:

1) высокой чистой процентной маржи (с 2014 года – выше 6%),

2) сильного роста чистого кредитного портфеля (совокупный рост +36% за период с 2014 по 2022 год),

3) строгого контроля над расходами (соотношение расходы/средние активы большую часть времени с 2014 года не превышало 4%),

4) низкой доли неработающих кредитов (NPL менее 3.5% с 2016 года, против ~4% в среднем по рынку)

( Читать дальше )

Блог им. InveStory |Совкомбанк ($SCVB) — мысли перед IPO

- 12 декабря 2023, 22:20

- |

Из всех IPO, которые мы освещали в обзорах ранее, Совкомбанк является одним из наиболее интересных вариантов вообще за весь этот год.

Судите сами:

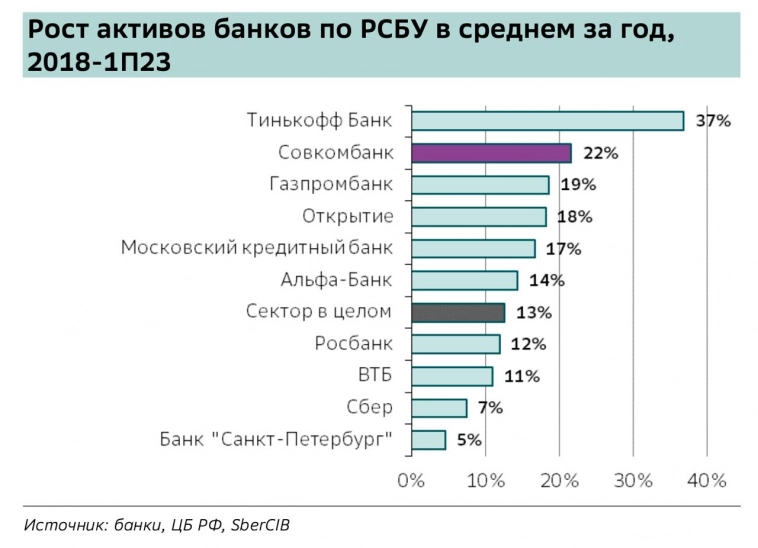

— второй банк после Тинька по темпам роста с 2018 года (см. картинку);

— изначально оценен недорого: всего ~1 капитал, что для банка такого размера и с такими темпами роста это прям очень неплохое предложение;

— управляется грамотными ребятами, один из владельцев на протяжении многих лет максимально вовлечен в процесс управления банком;

— переподписка IPO 6х раз, то есть спрос на акции достаточно бодрый;

— карта рассрочки «Халва» занимает положение на рынке близкое к монопольному в своем сегменте;

— число клиентов с 2018 года утроилось;

Мы достаточно тщательно изучили кейс, риски обсудили с подписчиками в закрытых группах, и перспективы Совкомбанка оцениваем как весьма положительные, если конечно банковский сектор не начнет загибаться от чрезмерно высоких процентных ставок 🙂

Больше интересной информации читайте в основном ресурсе t.me/investorylife

( Читать дальше )

Блог им. InveStory |Европейские банки: привлекательные акции всё-таки есть

- 20 июня 2021, 11:24

- |

Европейские банки приятно считать ужасной инвестицией. Такую репутацию всему сектору во многом обеспечил немецкий Deutsche Bank, известный множеством проблем с балансом и вовлечённый в скандалы с отмыванием денег. Некоторые могут заметить, что крупные европейские банки практически не зарабатывают из-за хронически низких процентных ставок. Однако привлекательные варианты для инвестирования по-прежнему существуют.

Европа, к счастью, достаточно большая, и в этом посте мы поделимся мнением о трёх банках Восточной и Центральной Европы, которые считаем наиболее интересными опциями для инвестирования:

Bank Pekao S.A — польский банк, второй по доле рынка в Польше (12%). Банк хорошо проявил себя в условиях пандемии, сейчас менеджмент занят оптимизацией бизнеса и наращиванием чистой процентной прибыли в условиях сниженных процентных ставок. Если банку удастся адаптироваться к изменениям на локальном рынке, то инвесторов будет ждать хорошая доходность.

( Читать дальше )

Блог им. InveStory |Сбер без “-банк”: песочница Грефа без внятных перспектив

- 02 февраля 2021, 19:25

- |

Недавняя статья журнала The Economist, где были отмечены достижения Германа Грефа — отличный повод поговорить о Сбере. Напомним, что в 2020 году Сбербанк провел ребрендинг и отказался от постоянной приставки -банк, став просто Сбером. Отдельное написание Сбер Банк явно намекает, что Сбер — нечто большее, чем просто банк.

Новая стратегия Сбера максимальна проста: делаем свою экосистему, “пылесосим” с рынка как можно больше готовых сервисов и наводим лоск инновационности везде, где это возможно.

Многие смотрят с энтузиазмом на планы Сбера присутствовать везде, однако мы смотрим на это скептически. Сейчас Сбербанк — относительно стабильная дивидендная фишка, поколебать которую могут или жесткие санкции, или полномасштабный банковский кризис который, впрочем, с легкостью может быть залит деньгами при необходимости. На фоне стагнирующей больше десяти лет российской экономики Сбербанк смотрится бодро — спасибо тепличным, почти монопольным условиям банковского сектора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс