Самокаты

Free-float ВУШ холдинга с момента выхода на биржу увеличился с 10,2% до 20,1% — компания

- 28 ноября 2024, 17:36

- |

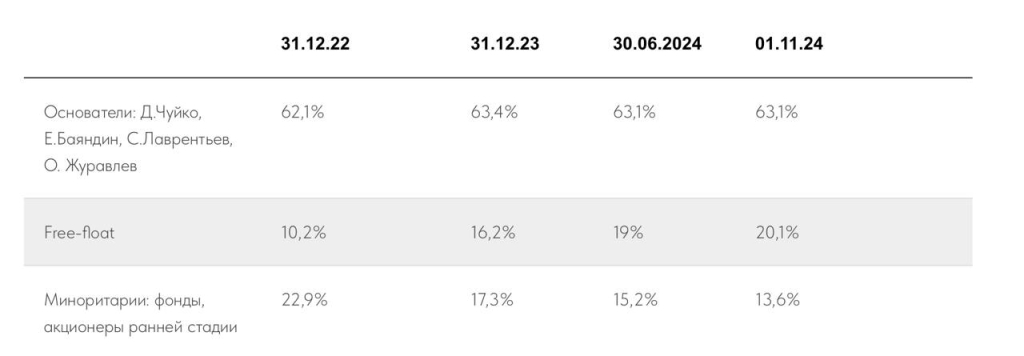

Совокупная доля основателей Whoosh с 31 декабря 2023 года существенно не изменилась — она составляет 63,1%. Доля акций (с учетом РЕПО) у каждого из акционеров также осталась прежней. Основатели компании занимают ключевые посты в менеджменте, активно участвуют в операционном и стратегическом управлении.

🔥 С момента выхода на биржу в конце 2022 года free-float акций компании (по собственным оценкам) увеличился с 10,2% до 20,1%. Увеличение доли акций в обороте — продажи инвесторов ранней стадии.

Вот как выглядит структура акционерного капитала Whoosh на 1 ноября 2024 года:

• Основатели: Дмитрий Чуйко, Сергей Лаврентьев, Егор Баяндин и Олег Журавлев — 63,1%;

• Акции в свободном обращении — 20,1%;

• Миноритарии: фонды, акционеры ранней стадии — 13,6%;

• Менеджмент (акции, полученные по опционной программе) — 2%;

• Акции для программы долгосрочной мотивации — 1,2%.

- комментировать

- Комментарии ( 0 )

ВУШ Холдинг планирует в ближайшее время выйти на рынки нескольких городов в Латинской Америке, в течение месяца начнёт работать в Сан-Паулу (Бразилия) - гендиректор Дмитрий Чуйко

- 28 ноября 2024, 10:43

- |

Whoosh со II квартала 2023 года в пилотном режиме работает в трех странах Латинской Америки — Бразилии, Перу и Чили.

По словам Чуйко, сейчас компания присутствует в 5 городах этих стран — в частности, в Рио-де-Жанейро (Бразилия) и Темуко (Чили). В этих трех странах сейчас работает порядка 12 тыс. самокатов Whoosh (чуть больше 5% от общего парка компании), уточнил глава компании.

www.interfax.ru/business/994854

🛴 ВУШ Холдинг (WUSH). Стоит ли покупать акции на исторических минимумах?

- 27 ноября 2024, 07:10

- |

Продолжаем серию обзоров компаний и сегодня в фокусе ВУШ Холдинг — разработчик технологических решений для микромобильности и ведущий оператор кикшеринга в России. Вчера ВУШ представил финансовые результаты по МСФО за 9 месяцев 2024 года, а несколько ранее также поделился данными и на операционном уровне. Взглянем на всё по порядку.

Операционные показатели:

— Кол-во поездок: 126,8 млн (+42% г/г)

— Кол-во локаций: 60 городов (против 53 г/г)

— Среднее кол-во поездок активного пользователя: 18,5 поездки (+35% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2024 сервис Whoosh насчитывает около 26,6 млн зарегистрированных аккаунтов, показатель вырос на 36% г/г. В то же время парк самокатов вырос на 42% г/г.

Финансовые показатели показатели:

— Выручка: 12,5 млрд руб (+32% г/г)

— EBITDA: 6,5 млрд руб (+33% г/г)

— Чистая прибыль: 2,9 млн руб (-6% г/г)

📈 Благодаря неплохим результатам на операционном уровне выручка кикшеринга показала рост на 32% г/г — до 12,5 млрд руб. EBITDA также увеличилась на 36% г/г — до 6,5 млрд руб, а рентабельность по ней составила 52,1% против 51,7% г/г.

( Читать дальше )

Вуш Холдинг (эл.самокаты) — Прибыль мсфо 9 мес 2024г: 2,906 млрд руб (-6% г/г). Дивы 9 мес 2024г: 2,11 руб. Реестр 06.12.2024г

- 26 ноября 2024, 13:53

- |

111 382 432 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38772&type=1

Капитализация на 26.11.2024г: 16,750 млрд руб = Forward 1Yr. Р/Е 10,6

Общий долг на 31.12.2022г: 138,72 млн руб/ мсфо 6,579 млрд руб

Общий долг на 31.12.2023г: 67,15 млн руб/ мсфо 12,340 млрд руб

Общий долг на 30.06.2024г: 5,49 млн руб/ мсфо 13,016 млрд руб

Общий долг на 30.09.2024г: 3,92 млн руб/ мсфо 15,161 млрд руб

Выручка 2022г: 729 тыс руб/ мсфо 6,961 млрд руб

Выручка 1 кв 2023г: 0 руб

Выручка 6 мес 2023г: 0 руб/ мсфо 4,437 млрд руб

Выручка 9 мес 2023г: 0 руб/ мсфо 9,480 млрд руб

Выручка 2023г: 0 руб/ мсфо 10,731 млрд руб

Выручка 1 кв 2024г: 0 руб

Выручка 6 мес 2024г: 0 руб/ мсфо 6,298 млрд руб

Выручка 9 мес 2024г: 0 руб/ мсфо 12,505 млрд руб

Прибыль 6 мес 2022г: _________ руб/ Прибыль мсфо 384,90 млн руб

Прибыль 9 мес 2022г: 9,359 млрд руб/ Прибыль мсфо 1,632 млрд руб

Убыток 2022г: 123,07 млн руб/ Прибыль мсфо 830,50 млн руб

Убыток 1 кв 2023г: 4,32 млн руб

Убыток 6 мес 2023г: 14,67 млн руб/ Прибыль мсфо 1,263 млрд руб

( Читать дальше )

🛴Whoosh замедляет обороты

- 26 ноября 2024, 13:35

- |

Сервис кикшеринга отчитался по МСФО за девять месяцев

Whoosh (WUSH)

👉Инфо и показатели

Результаты

— выручка: ₽12,5 млрд (+32%)

— EBITDA: ₽6,5 млрд (+33%)

— чистая прибыль: ₽2,9 млрд (-6%)

— чистый долг: ₽7,4 млрд

— чистый долг/EBITDA: 1,2х (против 0,6х за 9м23)

Общее количество средств индивидуальной мобильности (СИМ) за отчетный период выросло до 213 тыс. (+45%), количество поездок — до 126,8 млн (+42%). Число зарегистрированных аккаунтов составило 26,6 млн (+36%).

Бумаги Whoosh (WUSH) почти не реагируют на отчет.

🚀Мнение аналитиков МР

Темпы роста выручки ожидаемо замедляются по мере насыщения рынка: самокаты с электромотором уже стали привычным делом для жителей крупных городов, первичный спрос удовлетворен. Разумеется, компания продолжает расширяться, но темпы роста уже не те.

Тем не менее рост выручки и EBITDA — прямое следствие расширения парка самокатов, что, соответственно, приводит к повышению количества поездок. При этом маржа по EBITDA стабильно остается на уровне 52% за отчетный период. Ожидаем, что к концу года количество поездок составит примерно 150 млн (против 104 млн в 2023 году).

( Читать дальше )

За прошедший год количество пользователей прокатных электросамокатов в Москве выросло на 25% (до 5 млн чел) — Дептранс столицы

- 18 ноября 2024, 11:08

- |

www.kommersant.ru/doc/7310399

В Москве завершен сезон велопроката и аренды электросамокатов — дептранс столицы

- 15 ноября 2024, 10:31

- |

Дептранс Москвы: Завершили сезон велопроката и аренды электросамокатов в Москве. Увидимся с ними в следующем году!

Максим Ликсутов отметил, что в столицу пришла стабильная минусовая температура, поэтому в целях безопасности сегодня завершили сезон проката.

- Операторы постепенно увозят транспорт в сервисные центры — там всю зиму будет идти подготовка к следующему сезону.

- Самокаты и велосипеды, которые еще остались на парковках, больше не доступны для аренды.

Сводки новостей: как WHOOSH выступил на Smart-Lab CONF 2024

- 29 октября 2024, 11:06

- |

В субботу WHOOSH принял участие на ежегодной конференции Смартлаба в Москве. Удалось выяснить многие подробности и интересные факты.

Какие интересные тезисы можно выделить с выступления?

• Тройной рост с момента IPO: С декабря 2022 года, когда компания вышла на IPO, бизнес вырос почти в 3 раза. Под разговоры скептиков о том, что бизнес самокатов в российском климате не взлетит, ВУШ выходил в новые города, активно масштабируясь.

• Стабильная маржинальность: Как и обещали, маржинальность по EBITDA держится выше 40%. В текущих рыночных условиях это впечатляющий показатель, демонстрирующий устойчивость бизнеса. Один из немногих бизнесов, способных абсорбировать ключевую ставку 20%+

• Увеличение поездок и флота: За первые 9 месяцев 2024 года рост поездок составил +42%, а рост флота — +45%. Это говорит о растущем спросе на услуги компании и ее способности удовлетворять этот спрос.

• Лидерство на растущем рынке: Рынок кикшеринга может вырасти в 2 раза к 2026 году, и WHOOSH уже сейчас занимает 50% этого рынка, уверенно удерживая свою долю на протяжении нескольких лет.

( Читать дальше )

Самокаты ВСЕ?

- 23 октября 2024, 11:32

- |

Акции Whoosh $WUSH ушли ниже цены IPO.

Основная проблема этого бизнеса — рост регулирования, что приводит к замедлению роста операционных показателей (кол-во поездок) и как следствие к сокращению маржинальности.

При этом специфика бизнеса подразумевает постоянное инвестирование в развитие бизнеса: рост парка самокатов и его обновление. Кроме того, компания пытается захватить новые рынки СНГ и Латинской Америки, что тоже стоит денег. Поэтому компания вынуждена оплачивать свои темпы роста новыми займами (за год чистый долг увеличился более чем в 2 раза). Как вы понимаете, сейчас долг дорогой и становится дороже с каждым поднятием ставки. Коэффициент долг/EBITDA уже превысил 1.5х и компания по дивидендной политике заплатила 25% прибыли на дивиденды (вместо 50% как платила раньше).

На публичном размещении компанию продавали как компанию роста, но текущие макрофакторы складываются для компании нелучшим образом, а дальше будет хуже. Зачем нужна такая компания?

Вуш Холдинг — Прибыль рсбу 9 мес 2024г: 204,54 млн руб (падение в 6,7 раз г/г). Дивы 9 мес 2024г: 2,11 руб. Реестр 06.12.2024г

- 22 октября 2024, 14:44

- |

111 382 432 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38772&type=1

Капитализация на 22.10.2024г: 18,269 22,065 млрд руб = Forward 1Yr. Р/Е 45,9

Общий долг на 31.12.2022г: 138,72 млн руб/ мсфо 6,579 млрд руб

Общий долг на 31.12.2023г: 67,15 млн руб/ мсфо 12,340 млрд руб

Общий долг на 30.06.2024г: 5,49 млн руб/ мсфо 13,016 млрд руб

Общий долг на 30.09.2024г: 3,92 млн руб

Выручка 2022г: 729 тыс руб/ мсфо 6,961 млрд руб

Выручка 1 кв 2023г: 0 руб

Выручка 6 мес 2023г: 0 руб/ мсфо 4,437 млрд руб

Выручка 9 мес 2023г: 0 руб/ мсфо 9,480 млрд руб

Выручка 2023г: 0 руб/ мсфо 10,731 млрд руб

Выручка 1 кв 2024г: 0 руб

Выручка 6 мес 2024г: 0 руб/ мсфо 6,298 млрд руб

Выручка 9 мес 2024г: 0 руб

Прибыль 6 мес 2022г: _________ руб/ Прибыль мсфо 384,90 млн руб

Прибыль 9 мес 2022г: 9,359 млрд руб/ Прибыль мсфо 1,632 млрд руб

Убыток 2022г: 123,07 млн руб/ Прибыль мсфо 830,50 млн руб

Убыток 1 кв 2023г: 4,32 млн руб

Убыток 6 мес 2023г: 14,67 млн руб/ Прибыль мсфо 1,263 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал