РоснефтЬ

Про МКБ, мысли вслух.

- 20 октября 2017, 09:17

- |

www.rbc.ru/finances/19/10/2017/59e8845c9a7947a9fb6ae1ca?utm_referrer=https%3A%2F%2Fzen.yandex.com

А судя по ссылке деньги лежат там Игоря Ивановича, а точнее Роснефти. И деньги то не малые 200 000 000 000 рублей.

К чему это я? Если весь этот слитый инсайд окажется правдой, вряд ли МКБ ждет судьба БИНа и Закрытия.

Возможно новость — боян, так как она от вчерашнего числа, тем ни менее не нашел ничего на смарте по этому поводу.

Учитывая доходности по бондам МКБ и вышеуказанную инфу, можно припарковать умеренную часть портфеля в эти бумажки.

P.s. Никого ни к чему не призываю, хочу услышать мнение знатоков.

- комментировать

- 50

- Комментарии ( 7 )

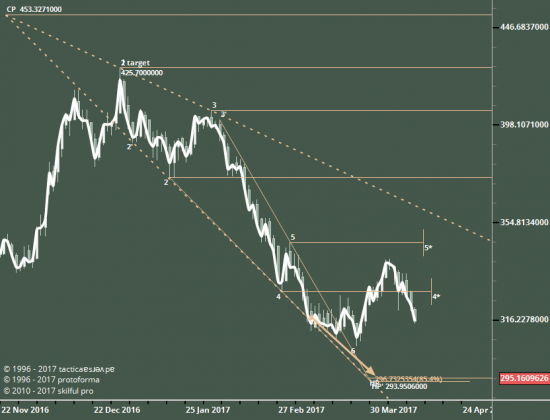

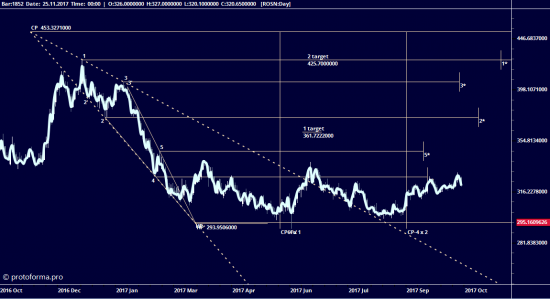

Роснефть, дни

- 19 октября 2017, 23:22

- |

Роснефть «дошла» до цели модели расширения НР 295.16 и сценария рассчитанного Экспертом ТА на днях:

( Читать дальше )

Плюс за низкие дивиденды Роснефти: Сечин подчеркнул, что компания согласилась увеличить дивиденды до 50%

- 19 октября 2017, 23:13

- |

"«У них (остальных компаний — прим. ред.) нет таких месторождений (сложных в разработке — прим. ред.), у них нет таких обязательств перед государством, какие взяты у «Роснефти», — пояснил Сечин.

Он подчеркнул, что компания согласилась увеличить дивиденды до 50% от чистой прибыли в том числе благодаря этому решению.

Глава «Роснефти» также пошутил, что остальные участники рынка могут отдать «контроль» государству для получения аналогичных льгот.«Весь объем (налогового вычета — прим. ред.) направляется на повышение бурения, добычи. В конечном итоге бюджет получает больший доход, чем если бы мы продолжали работать в действующем режиме. Это правильное решение, потому что мы не можем субсидировать за счет других проектов месторождения, которые не приносят доход», — отметил глава «Роснефти»."

Ловко выторговал льготу, четко сказал 50 %. Осталось только снизить чистую прибыль, когда придет срок. А поглядите-ка где нынче только не вкладывается Роснефть! Уже и с курдами вместе…

Вообщем считаю, выше 7 руб дивидендов за 2017 мы не увидим, правда ведь?

Роснефть - положительно рассматривает вопрос о реализации опциона на покупку 5% в проекте Zohr

- 19 октября 2017, 16:42

- |

Роснефть положительно рассматривает вопрос о реализации опциона на покупку еще 5% в газовом месторождении Zohr в Египте.

Глава Роснефти Игорь Сечин:

«Zohr — хороший проект. В настоящее время мы вошли на 30%, вы правильно сказали, что у нас есть опцион ещё на 5%, и мы положительно рассматриваем вопрос по реализации этого опциона»

Газовое месторождение Zohr на шельфе Египта было открыто в 2015 году компанией Eni. Площадь месторождения составляет 231 км2, а его геологические запасы составляют более 850 млрд кубометров.

РНС

Роснефть - не интересуется Лукойлом и вряд ли будет входить в капитал Saudi Aramco

- 19 октября 2017, 16:27

- |

Игорь Сечин:

«Видимо, вы ссылаетесь на последнее интервью Forbes с Вагитом Юсуфовичем (главой „Лукойла“ Вагитом Алекперовым — ред.), там я не увидел подтверждения какого-то. Во-первых, мы не интересовались никогда приобретением „Лукойла“, и в наших планах этого нет, потому что нет предложения на рынке»

«Скорее, с моей точки зрения, это наоборот выглядит как предложение нам поучаствовать: создается определенный ажиотаж для того, чтобы поднять стоимость акций компании. Мне кажется, в этом плане кака-то работа проводится по повышению капитализации „Лукойла“. Хотя, наверное, какие-то основания для таких слухов на рынке есть… но как всегда, интересант он называется „Роснефть“. Боже упаси, нет, не надо нас к этому делу пришивать»

( Читать дальше )

Роснефть не будет покупать Лукойл.

- 19 октября 2017, 16:20

- |

Ну вы поняли, что это значит. Вот на чем повалимся.

Интерфакс. http://www.interfax.ru/business/583912

Китайская CEFC по контракту с Роснефтью будет получать по 10 млн тонн нефти в год

- 19 октября 2017, 14:58

- |

Роснефть и CEFC в начале сентября заключили пятилетний контракт на поставку российской нефти в Китай. Соглашение вступит в силу после получения необходимых корпоративных одобрений Роснефти.

Компании также подписали соглашение о сотрудничестве в рамках совместных проектов по разведке и добыче в Западной и Восточной Сибири, предусматривающее взаимодействие в сфере нефтепереработки и нефтехимии, торговли нефтью и нефтепродуктами.

Прайм

Ронефтегаз экономит на дивидендах.

- 19 октября 2017, 14:47

- |

На заседании комитета Госдумы по бюджету и налогам разгорелся форменный скандал, когда осуждался вопрос перечислений в бюджет дивидендов от Роснефтегаза. Как сообщил аудитор Счетной палаты Максим Рохмистров, в бюджете на 2018-2021 годы существуют сильные

разночтения по этому вопросу. Минфин и Росимущество, которое формально владеет странной организацией Роснефтегаз, которая была создана исключительно с целью аккумулирования на ее счетах дивидендов Газпрома, Роснефти и Россетей, дают совершенно разные прогнозы по этим самым дивидендам. По словам господина Рохмистрова, Роснефть вообще не присутствует в этих расчетах, что означает, что она либо планово убыточная компания, либо ее освободили от уплаты дивидендов государству. Между тем, формально все госкомпании должны заплатить дивиденды за 2017 год в размере 50% от прибыли по МСФО. А от того, как будет выполняться это обязательство, будут зависеть и размер дивидендов, которые получат частные инвесторы, имеющие в свое портфеле акции Газпрома, Роснефти и Россетей.

Роснефть - расходы на добычу нефти составляют около $2,5 на баррель

- 19 октября 2017, 13:20

- |

Игорь Сечин:

«Компания „Роснефть“ остается лидером отрасли по себестоимости добычи углеводородов. Наши расходы на добычу составляют около 2,5 доллара на баррель. При этом по запасам углеводородов мы опережаем ближайшую публичную нефтяную компанию почти в два раза»

«С учетом нашей высокой обеспеченности запасами и рекордно низкой себестоимости разработки мы можем позволить себе сфокусироваться на решении долгосрочных стратегических задач, стоящих перед отраслью в целом. Наши цели максимально отвечают задачам повышения энергобезопасности якорных потребителей»

Прайм

Большая нефть - большие деньги

- 19 октября 2017, 10:50

- |

10 октября генеральный секретарь Организации стран-экспортеров нефти (ОПЕК) Мухаммед Бадкиндо обратился к компаниям, добывающим сланцевую нефть в США. В своем обращении он заявил, что призывает «наших друзей из сланцевых провинций Северной Америки разделить с нами всю ответственность со всей серьезностью, которой требует ситуация». О ситуации в нашем материале.

В своем обращении он также призвал компании из США присоединиться к соглашению ОПЕК+ по сокращению объемов добычи нефти. Это заявление прозвучало на фоне прогнозов аналитиков, что в этом году добыча сланцевой нефти в Америке вырастет на 10% и превысит объем в 10 млн. баррелей в сутки. Однако шансы на то, что хоть кто то производителей сланцевой нефти последует этому призыву ничтожно малы.

При этом, даже если бы вдруг кто то из добытчиков черного проникся словами Муххамеда Баркиндо, то его действия вполне смогли бы попасть под контроль антимонопольных органов. Антитрастовское законодательство США имеет длительную историю — законом Клейтона еще в 1914 году установлен запрет на ценовой сговор и действия монополий. Поэтому абсолютно очевидно, что данный посыл был направлен в никуда. Арабским странам, построившим у себя мини-социализм надо привыкать жить в новой реальности с дешевой ценой на нефть и уменьшением доли рынка.

Наш путь - нарастить добычу. Причем сделать это можно в нескольких направлениях. У нас в стране имеется множество законсервированных скважин, на которых добыча с помощью обычных методов невозможна или неэффективна. В России давно известны технологии добычи гидроразрыва пласта, с помощью которой получают сланцевую нефть. И эти технологии надо применить в первую очередь для расконсервации скважин на освоенных месторождениях. Это даст мгновенный экономический эффект, поскольку там существует инфраструктура, а сама расконсервация требует в два раза меньше времени и денег.

Стоит ли России играть в эту игру?

www.oblgazeta.ru/economics/35502/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал