Рецессия

📉 Акционерам Русала ($RUAL) и Норникеля ($GMKN) пора беспокоиться?

- 20 мая 2022, 11:11

- |

Сейчас цены на все перечисленные металлы падают. Некоторые уже говорят: «падение цен на металлы сигнализирует о надвигающейся рецессии».

Но взглянем на график цен: никель на 23% выше уровня начала года, когда все ждали уверенного роста мировой экономики. Палладий уже больше года торгуется недорого из-за полупроводникового кризиса в автомобильной отрасли, меньше производимых машин — меньше спроса на палладий. И тем не менее рост по-прежнему в пределах +2-6% c начала года. Аналогично с алюминием.

Из всех металлов пока подводит медь. Но и тут всё непросто: нынешняя цена находится на пиковом значении за последние семь лет. В этом десятилетии меди понадобится гораздо больше, чем её производится сейчас, так что пространство для падения у меди будет ограничено.

В итоге: текущее падение металлов пока не выглядит предвещающим рецессию. С рынка скорее ушла перегретость, которая была связана с неопределённостью в первые недели «спецоперации».

- комментировать

- 453

- Комментарии ( 1 )

Мир скатывается в рецессию. Дорожает еда и сырье

- 19 мая 2022, 16:57

- |

Традиционный формат середины недели «Верным курсом. Портфель 2022» — разговор с профессиональными участниками рынка.

⏰Начало в 18:00⏰

📌Темы выпуска:

😱Цены на продукты растут. Угроза голода уже реальна на Европейском континенте. А не повториться ли арабская весна в Европе?

💸Америка валится без остановки. Технологичный сектор показывает 20-30-летние рекорды падения. Где то дно американского рынка?

🇨🇳СПБ Биржа думает над тем, как начать торговать китайскими акциями. Между тем, Китай готов к 30% рывку. Успеем?

🌏Рецессия. Рецессия. Рецессия. Теперь рецессия грозит всем, не только Америке?

( Читать дальше )

Григорий Бегларян: Никакой экономики или как ФРС готовит стартовую площадку к выборам😱

- 06 мая 2022, 22:44

- |

#мнение

🆘Действия ФРС сейчас многие критикуют. Но Пауэлл человек подневольный. Понятно, что закончились стимулы бюджетные, что сразу сказалось на динамике американской экономике, она в стагнации, про рецессию пока говорить рано. Но вполне возможна, если заглядывать на дальние горизонты.

❌Чтобы остановить цены на сырьевых рынках, нужно закрутить гайки: не просто поднять ставки, а сократить избыточную долларовую ликвидность. А здесь как раз кроется интрига. С одной стороны, критика американского ЦБ была в том, что подняли на полпроцента. Два процента будет где-то к сентябрю — ноябрю. Как я отмечал уже давно, показатель теневой ставки в отличие от той, которую мы видели в период 18-19 годов, тогда она была минус 4%, и начинала идти к нулю. Как раз в преддверии повышения номинальной ставки. В итоге реальное повышение ставки превысило 5%.

( Читать дальше )

Фаза экономической рецессии

- 06 мая 2022, 12:25

- |

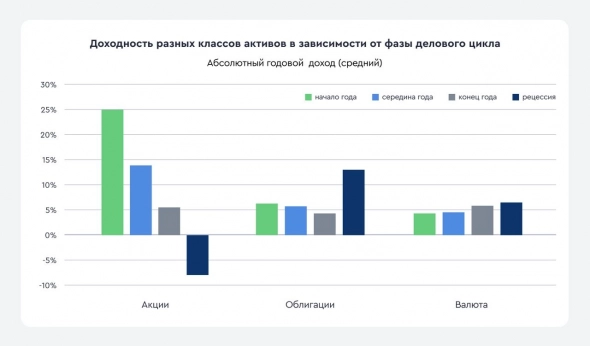

Рецессия в среднем длится менее года и исторически является самой короткой фазой цикла. В этой фазе акции, как класс активов, демонстрируют наихудшие результаты со средним годовым убытком в размере 15%.

Обычно во время рецессий Центральные банки значительно снижают процентные ставки, что создает условия для роста стоимости государственных и корпоративных облигаций инвестиционного уровня. По этой причине доходность облигаций в большинстве рецессий существенно опережала акции, генерируя около 13% годовых.

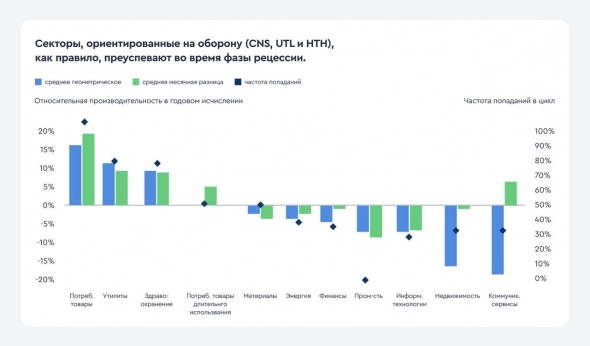

Несмотря на убыток акций как класса активов в целом, ценные бумаги компаний из защитных секторов показали неплохие результаты. К ним относятся акции производителей товаров первой необходимости, коммунальных предприятий и компаний из сектора здравоохранения.

В условиях сокращающейся экономики их доходность в среднем составляет 18%, 11% и 9% годовых. Ценные бумаги финансовых, промышленных, информационных компаний и компаний, занимающихся недвижимостью, на этом этапе приносили убыток в диапазоне от 5% до 20% в год.

ВВП в США отрицательный, что это значит для Экономики.

- 05 мая 2022, 12:06

- |

Предлагаю разобрать некоторые компоненты ВВП, чтобы понять, что нас ждет в будущем.

Это канал будет интересен трейдерам и инвесторам.

Телеграм \

( Читать дальше )

Санкционный удар. Лучшие и худшие отрасли марта 2022

- 02 мая 2022, 16:49

- |

Росстат на днях опубликовал статистику за март. Это месяц, когда основные удары уже вовсю оказывали влияние на отрасли народного хозяйства. Насколько велик ущерб у пострадавших? Как воспрянули направления, которые являются выгодополучателями? Об и пойдёт речь далее.

ДИНАМИКА ВВП

Начну с общего интегрального показателя — ВВП. В марте он вырос на 1,6%. То есть наша экономика всё ещё продолжала движение вперёд. Радости от этого маловато, потому что темпы само собой снизились. Скажем, за 2021 год ВВП вырос на 4,7%. В марте мы видим замедление в 3 раза.

Более того, все эксперты, как в России, так и за рубежом, сходятся на том, что в этом году ВВП наверняка уйдёт в минус, и упадёт примерно на 10%. Кто-то оценивает оптимистичнее, кто-то пессиместичнее, но в целом прогнозы крутятся вокруг этой цифры. Так что будущие отчёты Росстата, уже за апрель, май и июнь, принесут больше плохих новостей, чем сейчас.

( Читать дальше )

В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

Классификация стадий делового цикла

- 30 апреля 2022, 13:32

- |

Фаза раннего цикла — это стадия резкого восстановление экономики после выхода из рецессии. Эта фаза характеризуется низкими процентными ставками и ускоряющимся ростом таких экономических показателей, как ВВП, объем кредита, промышленного производства и потребительских расходов. Низкие процентные ставки и растущий спрос способствуют росту прибыли компаний. Их продажи растут, а объемы товарных запасов снижаются.

Середина цикла обычно является самой продолжительной фазой. Она характеризуется умеренным ростом экономической активности, нейтральной денежно-кредитной политикой, растущим объемом кредита и стабильной прибылью корпоративного сектора.

Типичную фазу позднего цикла можно охарактеризовать как стадию перегрева экономики, на которой экономическая активность достигает своего пика и начинает замедляться. Хотя темпы инфляции не всегда высоки, растущее инфляционное давление снижает норму прибыли и приводит к ужесточению денежно-кредитной политики.

( Читать дальше )

Рубль и платежи - кто тайно посещает любовн... Газпромбанк

- 29 апреля 2022, 17:39

- |

✍️Темы выпуска: 📌Рубль и платежи — кто тайно посещает любовн …Газпромбанк?

📌Индекс доллара на максимуме за 20 лет — в чем причина?

📌Сезон отчётности в США — полоса чёрная, полоса белая?

🎙На связи сегодня: Алексей Бобровский Григорий Бегларян и Олег Богданов.

👉Ждем вас! Присоединяйтесь!👈

( Читать дальше )

Вторая волна спецоперации

- 24 апреля 2022, 07:40

- |

Медь получила звание Doctor Copper, так как неплохо отражала ситуацию в мировой экономике. Это один из ключевых промышленных металлов, который пользуется повышенным спросом во времена экономических экспансий.

Медь широко используется в автомобилестроении, жилищном строительстве и электронике, поэтому по динамике рынка меди можно составить весьма полное представление о положении дел в экономике. В периоды экономического роста спрос со стороны упомянутых отраслей поддерживает твердые цены на медь. В условиях ослабления экономики спрос на медь снижается, и цены начинают падать.

Аааа, теперь понятно… То есть хочешь показать, что в экономике всё хорошо, просто разгоняй цену меди и будет тебе Щастье! Потомки всё равно не поймут врал ты или нет, как говорят в спорте — результат на табло (больше всего от коронавируса в мире пострадали США, не веришь — смотри в статистику, которую они сами и собрали)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал