Распадская

Отчет Распадской об итогах предъявления акционерами требований о выкупе, на 2,8 млрд руб

- 05 февраля 2021, 17:54

- |

2. Количество акций ПАО «Распадская», в отношении которых заявлены требования об их выкупе: 17 124 981 акция на общую сумму 2 808 496 884 рубля.

4. На основании вышеизложенного количество акций ПАО «Распадская», которое может быть выкуплено Обществом: 17 124 981 штука по цене 164 рубля за одну акцию на общую сумму 2 808 496 884 рубля.

сообщение

- комментировать

- Комментарии ( 0 )

Новости акций: Распадская, ММК, Яндекс

- 03 февраля 2021, 00:13

- |

Выкупа акций Распадской. Сегодня стало известно о выкупе 17,1 млн или 2,5% акций у несогласных с консолидацией угольного бизнеса миноритарных акционеров. Цена в рамках оферты составляет 164 руб. На фоне этого акции Распадской выросли на 4% — выше цены выкупа.

Выкуп у акционеров, предъявивших акции к выкупу, будет осуществляться со 2 февраля по 3 марта 2021 г. включительно, после чего, мы ждём коррекции в акциях Распадской. #RASP

Финансовые результаты ММК за 2020 г. по МСФО. Металлург по итогам года выручка металлурга сократилась на 15,5% по сравнению с 2019 г. – до $6,4 млрд. Чистая прибыль упала на почти на 30% – до $604 млн.

Результаты оказались в рамках наших ожиданий, отрицательная динамика связана с влиянием пандемии коронавируса и плановым ремонтом стана 2500 г/п, который компания запустила в конце 2020 г.

Дивиденды ММК. Кроме этого, совет директоров ММК рекомендовал выплатить дивиденды за IV кв. 2020 г. в размере 0,945 руб. на акцию. Текущая квартальная дивидендная доходность составляет 1,75%.

( Читать дальше )

Распадская может выкупить около 2,5% акций компании у миноритариев

- 02 февраля 2021, 11:01

- |

Распадская может выкупить порядка 2,5% акций компании у миноритарных акционеров в рамках программы обратного выкупа бумаг по итогам покупки Южкузбассугля.

Миноритарии в срок по 1 февраля предъявили к выкупу около 17,125 млн акций компании, что соответствует 2,5% акционерного капитала Распадской.

Срок выкупа акций компанией у миноритариев — со 2 февраля по 3 марта включительноисточник

сообщение

Что изменится в Распадской в 2021 году

- 31 января 2021, 15:06

- |

Выделение угольных активов позитивно скажется на котировках Евраза - Велес Капитал

- 28 января 2021, 15:34

- |

Предыстория. На протяжении последних нескольких лет Евраз регулярно докупал акции Распадской с рынка, в результате чего доля Евраза в уставном капитале компании возросла с 85% до 91%. В ноябре 2020 г. Евраз объявил о намерении консолидировать угольные активы на базе Распадской (схема была одобрена общим собранием акционеров). Проголосовавшие против или не участвовавшие в голосовании акционеры Распадской имеют право предъявить акции к выкупу. Если выкупленные акции будут погашены, Евраз вполне может пересечь 95%-й рубеж владения и инициировать принудительный выкуп. Однако менеджмент Евраза заявил о намерении сохранить публичный статус Распадской.

( Читать дальше )

Новость о выделении угольного бизнеса Евраза позитивна для компании - Альфа-Банк

- 27 января 2021, 19:18

- |

Новость ПОЗИТИВНА для ЕВРАЗа. Выделение угольных активов снижает ESG-риски для ЕВРАЗа, связанные с активным присутствием компании в угольном бизнесе, что может спровоцировать давление на оценку стоимости.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Олег Белозеров, топ-менеджер РЖД, не так давно сообщил, что РЖД получили записку от международного инвестиционного фонда PIMCO investment (под управлением которого находится примерно $2 трлн), в которой говорится о том, что фонд не сможет выкупить облигации компании, поскольку примерно 50% грузооборота РЖД является карбоновым грузом. По данным официальной статистики, на перевозку угля приходится 44% товарного грузооборота.

Мы считаем, что на данном этапе новость НЕЙТРАЛЬНА для Распадской. Тем не менее, фактическое влияние данного решения на динамику акций будет зависеть от сроков и условий изменения корпоративной структуры.

В ожидании новых стимулов...

- 27 января 2021, 09:31

- |

🔥Доброе утро, инвесторы!🔥

🇺🇸 Американский индекс S&P500 закрепившись на максимумах, уже пятую торговую сессию ведет себя достаточно инертно. Есть подозрение, что подобное поведение продолжится до новых известий о стимулирующих выплатах от правительства.

Но не смотря на общую инертность всего рынка, некоторые акции смогли очень хорошо вырасти за вчерашний день. Лидерами роста стали $PBI $VIR и $ABNB, а в отстающих остались $TWLO $NET и $NVTA

🇷🇺 На российских рынок продолжают оказывать давление высказывания различных мировых лидеров, с требованием об освобождении Навального, но наши индексы и национальная валюта достаточно стойко отбивают эти нападки, не скатываясь в отвесное падение.

Лидерами роста вчера стали $RASP $ALRS и $MRKP. В лидерах падения остались $LKOH $TCSg и $POLY

Всем добра! Не теряйте деньги!

( Читать дальше )

ЕВРАЗ объявляет о потенциальном разделении своих угольных активов

- 26 января 2021, 18:07

- |

Потенциальное Разделение может позволить EVRAZ сосредоточиться на развитии своего сталелитейного бизнеса и создать угольный бизнес, консолидированный в настоящее время под управлением ПАО "Распадская", в качестве независимого ведущего регионального производителя высококачественного металлургического угля.

Совет Директоров продолжает оценивать различные стратегические варианты развития Компании, и нет никаких гарантий, что Потенциальное Разделение будет предпринят. Если это будет сделано, Потенциальное Разделение будет подлежать одобрению регуляторами, акционерами и другими третьими сторонами. Совет Директоров будет информировать акционеров по мере необходимости о дальнейших объявлениях.

( Читать дальше )

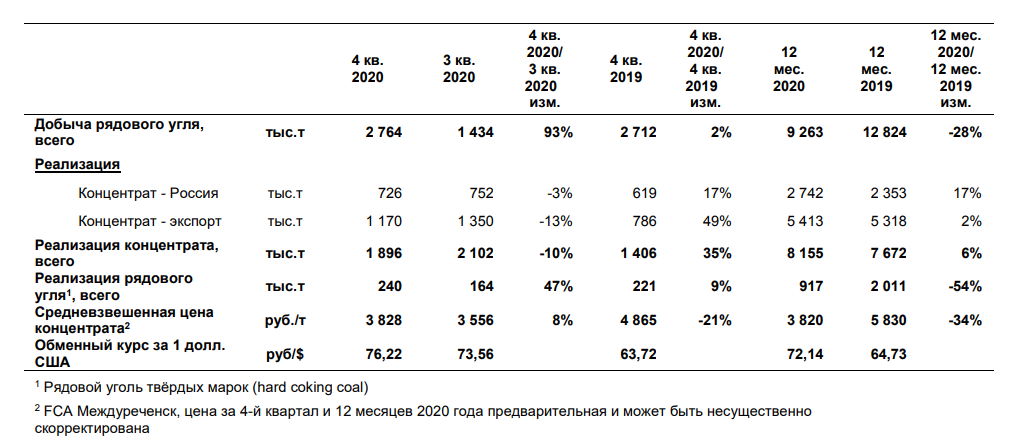

Распадская. Обзор операционных показателей за 4-й квартал 2020 года. Прогноз финансовых показателей за 2-е полугодие

- 25 января 2021, 13:43

- |

Распадская опубликовала производственные результаты за 4-й квартал. К прошлому году выросли объемы реализации и добычи, но снизились цены.

По итогам года добыча снизилась на 28%. Снижение добычи в основном было обусловлено остановкой добычи на разрезе «Распадский» с мая по сентябрь на фоне ухудшения рыночных условий, а также снижением добычи на шахте «Распадская» в 3-м квартале 2020 года из-за сложных горно-геологических условий.

Добыча в 4-м выросла на 2% к прошлому году и на 93% к прошлому кварталу. Увеличение добычи продемонстрировали все активы, но наибольший вклад внесла шахта «Распадская» (+0,9 млн тонн), лавы которой преодолели горные нарушения, выявленные ранее. Кроме того, шахта выполнила план 4-го квартала и частично компенсировала отставание, образовавшееся в 3-м квартале 2020 года. В конце 3-го квартала 2020 года была возобновлена добыча на разрезе «Распадский». Этому способствовали, как улучшение рыночной ситуации, так и достигнутый низкий уровень складских запасов, а также трудности с добычей на шахте «Распадская».

( Читать дальше )

Добыча Распадской в 20 г -28%

- 22 января 2021, 10:16

- |

Объем реализации угольного концентрата +6% г/г, в основном за счет использования складских запасов и составил 8,2 млн тонн. В компании также ведется постоянная работа в части расшивки логистических ограничений для увеличения экспортных отгрузок.

Реализация рядового угля -54% г/г из-за уменьшения использования углей Компании на фабриках Южкузбассугля.

Доля экспорта угольного концентрата в структуре продаж по итогам 2020 года составила

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал