РЫнок

S&P500 - 4500, пора вниз.

- 26 августа 2021, 07:41

- |

Вы спросите, насколько вниз? Я отвечу — в целом, серьезная коррекция в 15-20% напрашивается, но может обойдётся и минимальным 3-5%.

S&P500 удвоился или?

Коррекция 20%

MSFT — Windows 11 — 2 триллиона $

- комментировать

- Комментарии ( 6 )

Волатильность PUT для SP500

- 25 августа 2021, 13:14

- |

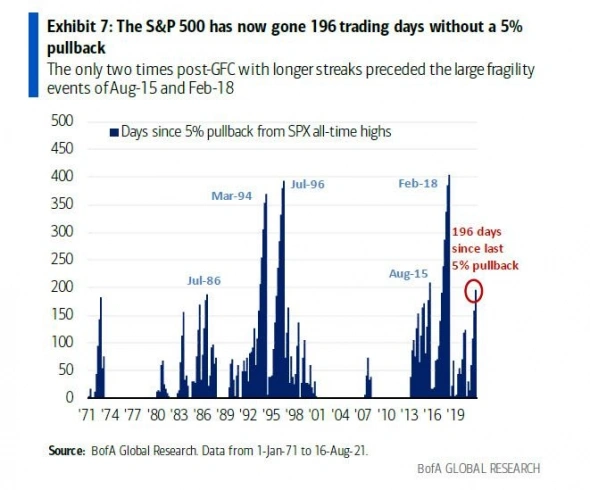

Вывод: Волатильность на путах «гасят», но в данный момент мы находимся в «опасной зоне»

Экономика и этика государственного дефолта, часть I

- 24 августа 2021, 15:52

- |

Вступление

Дефицит государственного бюджета и связанного с этим государственного долга является вызовом для большинства современных экономик. Некоторые государства, такие как Германия, прибегают к жесткой бюджетной экономии и часто работают с профицитом бюджета и сокращают свой долг. Правда, это было до того, как коронавирус дал правительствам во всем мире повод для радикального расширения своих полномочий и увеличения расходов. Теперь похоже, что всем странам придется нести тяжелое бремя выплаты огромных государственных долгов, взятых в результате проведения деструктивной политики. Средний чистый государственный долг, то есть долг, не имеющий отношения к какому-либо агентству правительства-эмитента, в странах с развитой экономикой превысил 96 процентов ВВП в 2020 году, и нет никаких признаков того, что правительства прекратят заимствования.

( Читать дальше )

Только по рынку. В преддверии обвала.

- 24 августа 2021, 12:08

- |

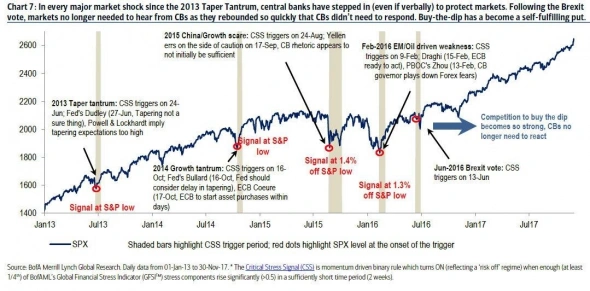

С 2013 года когда рынок падал всегда вмешивались ЦБ.

С тех пор павловская реакция рынка на безусловное вмешательство центрального банка настолько укоренилась в психике коллективных трейдеров, что ни фундаментальные показатели, ни неблагоприятные новости больше не имеют значения, поскольку все убеждены, что центральные банки вмешаются в момент очередного падения рисковых активов.

За последние 18 месяцев ФРС купила облигации на 4 трлн., что вдвое превышает сумму, потраченную США на войну в Афганистане за последние 20 лет, мировые центральные банки каждый час тратили 834 миллиона долларов на покупку облигаций с момента COVID.

( Читать дальше )

Странный рынок в последнее время.

- 23 августа 2021, 23:43

- |

2) Уже 3 экспирации SP500 подряд за быками на исторических максимумах .

3) Продавец пропал по индексам, все просадки происходят на частичных разгрузках ММ.

4) Уже откровенно перекидывая бумаги на одних и тех же уровнях по FAANG, тянут рынок чтобы продать остальной «шлак»

5) Скопилась достаточно большая «лонговая дельта», как её будут закрывать в текущих контрактах по индексам америки неясно......

6) Краевые опционы уже даже не модно продавать по SP500 и NASDAQ , продают сразу центр, в надежде что будет как обычно .

Вывод: Ощущение того, как было в декабре 2019, постоянные сделки Трампа с Китаем ( то договорились то нет) тянули рынок на этих новостях, а потом упали совершенно на другом и неожиданно.

Коррупция и Биржа. Что нового?

- 18 августа 2021, 12:36

- |

Данный документ предусматривает значительное расширение доступа проверяющих органов к информации о ценных бумагах принадлежащих конкретным лицам.

Как сейчас?

В настоящее время, в соответствии с 39 ФЗ «О рынке ценных бумаг» Брокеры или УК имеют право предоставлять сведения об отрытых счетах и о ценных бумагах только по запросам суда, банка России, органам (СУ СК РФ, МВД РФ, ФСБ РФ) с согласия их руководителей(!!!), а также МВД РФ при наличии возбужденного уголовного дела.

Что хотят сделать?

Правительство планирует упростить получение вышеуказанных данных, а также значительно расширить круг лиц имеющих к ним доступ. Идея конечно благая, и заключается в поиске «коррупционеров-инвесторов». Но меня на самом деле настораживает несколько моментов.

1. Зная уровень доступности персональных данных в нашей стране, их слабую защиту и обработку (опыт с Авальным, телеграм каналы, коррумпированный сотрудники, даркнет и т.д.) мы потеряем еще одну сферу где более менее соблюдалась тайна о собственности. Что может привести к новому витку серых схем по отжиму и мошенничеству.

( Читать дальше )

S&P500 удвоился или?

- 17 августа 2021, 13:59

- |

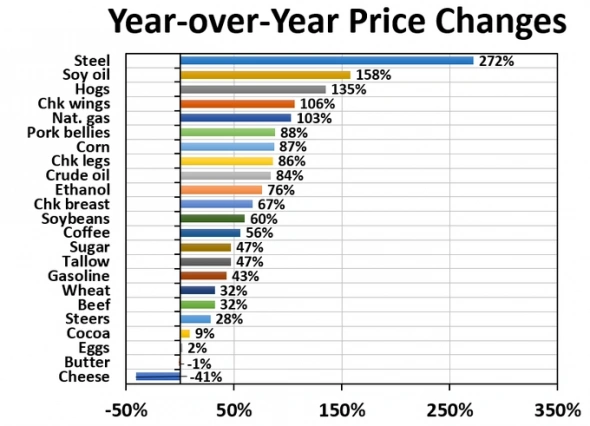

Такого быстрого роста надо бояться на самом деле, скорее всего это предкризисная агония. И небольшой намёк дочитавшему — Китай предвосхищает его прямо на наших глазах, а событиями в Афганистане его пытаются замаскировать.

Только по рынку!

- 16 августа 2021, 17:18

- |

Индекс Мосбиржи стабилизируется после роста. По состоянию на 16:00 мск индекс Мосбиржи повысился на 20,01 пункта (0,517%) по сравнению с закрытием предыдущего торгового дня и составляет 3893,01 пункта. Максимальное значение к текущему моменту — 3895,4 (+0,58%) пункта, минимальное — 3855,62 (-0,45%) пункта.

К середине дня индекс РТС начал расти. По состоянию на 16:00 мск индекс РТС повысился на 5,2 пункта (0,312%) по сравнению с закрытием предыдущего торгового дня и составляет 1671,64 пункта. Максимальное значение к текущему моменту — 1671,69 (+0,32%) пункта, минимальное — 1654,65 (-0,71%) пункта.Торги идут с активностью ниже средней. Объем торгов по акциям на ФБ ММВБ на 16:00 составил 40577,65 млн рублей, что примерно находится на среднем уровне за последний месяц. Цены на 45% бумаг, торгующихся в секторе Основных торгов ФБ ММВБ, выросли, 47% акций — снизились.

Именно таким дерьмом заполнены новостные и анальные ленты околорыночных сайтов чуть более, чем наполовину.

Кто это читает? Кто это пишет? И самое главное — кто за это платит???

Что с рынками? Нефть. Рубль. Ждать ли сильное снижение?

- 11 августа 2021, 13:35

- |

Давно я тут ничего не писал. Не было времени. Но пока мы идем точно с моим прогнозом. Напомню, что все первые полгода я говорил вам, что надо быть в акциях и что нефть уйдет за 70. Так оно и случилось. СНП500 пришел к 4300 и даже на несколько процентов выше. И именно с этих точек я призывал вас быть осторожными и оборонять свой заработок. Что я и делаю.

Давайте начнем с нефти:

Глядя на график мы имеем развернувший тренд. Высоты все ниже, по RSI мы тоже находимся в нисходящем статусе. Фундаментально у нас идет наращивание ОПЕК+ добычи, дельта-штамм, а сегодня еще и йота-штамм в США фигурирует, риски Ирана, продажа нефти Китаем. Мы находимся у важного уровня, куда состоялся отскок и мое мнение, что отсюда надо шортить. Что я и делаю.

СНП500

Сегодня выйдут данные по инфляции. Очень важный показатель на сегодня. Если кратко описать ситуацию, то складывается картина, что США не могут остановиться и резко переключиться на ужесточение политики. Повышение ставок обернется обслуживанием госдолга сша очень дорогим. Почему нельзя остановить QE? Для того, чтобы удерживать трежерис. Иначе их просто некому будет продавать. иными словами, тогда доллар пойдет сильно укрепляться, будет сжатие ликвидности. Но сжатие ликвидности сейчас и так будет. Все дело опять в бюджете. У США дефицит. Это не ощущалось, потому что минфин тратил деньги, но как мы видим, то тратить скоро уже будет нечего. Надо будет занимать, а даже при текущих темпах QE этого не хватит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал