РУбль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

Текстовый еженедельный обзор рынка без рассуждений о политике

- 09 августа 2025, 19:47

- |

Динамика юаня технически выглядит как описанный 2 недели назад сценарий: ретест 11.0 как поддержки, от которой будет рост валюты, однако, фундаментального подтверждения уверенному развороту все нет: RUSFAR < 0 и снижается. Единственной поддержкой выступает информация от ЦБ РФ о небольшом росте покупок валюты юридическими лицами через банки в июле, если в августе данные подтвердятся и рост продолжится, то можно говорить о стабилизации валютного рынка. Пока же фиксируем профицит валюты.

( Читать дальше )

- комментировать

- 5.9К

- Комментарии ( 1 )

СЗКО в июле оказали основную поддержку российскому рынку акций с объемом нетто-покупок в 23,5 млрд руб. Розничные инвесторы нарастили нетто-покупки бумаг до 15,2 млрд руб. с 7,8 млрд руб. в июне — ЦБ

- 08 августа 2025, 19:00

- |

◾ На российском финансовом рынке в июле сохранялась положительная динамика облигационных цен, при этом рынок акций скорректировался вниз, а рубль ослаб. Об этом говорится материале Центробанка «Обзор рисков финансовых рынков».

Наибольшую полную доходность за месяц среди российских финансовых инструментов показали замещающие облигации (6,4%), чему способствовало ослабление национальной валюты и рост облигационных цен. Рублевые корпоративные облигации и ОФЗ также демонстрировали высокую доходность (от 4,5 до 5,2%). В целом с начала года рублевые облигации остаются наиболее привлекательными инструментами с точки зрения полной доходности.

◾ Физические лица продолжают отдавать предпочтение рублевым инструментам с фиксированной доходностью: в июле объем рублевых депозитов и средств на счетах вырос на 752 млрд рублей. Нетто-покупки корпоративных облигаций и ОФЗ составили 90,9 и 65,3 млрд руб. соответственно.

◾ Валютный рынок

В июле 2025 г. рубль ослаб после семимесячного тренда на укрепление, снизившись к доллару США на 4,3% (до 81,83 руб.) и к юаню на 3,9% (до 11,37 руб.). Ослабление рубля произошло на фоне роста спроса на валюту со стороны нефинансовых компаний – клиентов банков в конце июля (на 32% м/м, до 2,1 трлн руб.) и укрепления индекса доллара США (DXY) (на 3,2%).

( Читать дальше )

Официальные курсы валют на 9 августа: ¥ - ₽11,0665, $ - ₽79,7796, € - ₽92,8800

- 08 августа 2025, 17:09

- |

Рынок акций отыграл слова и ждет конкретики

- 08 августа 2025, 12:22

- |

Рынок акций отыгрывает позитив, но неопределенность сохраняется. Сегодняшний день — дедлайн Трампа для решения по санкциям. Какие сценарии рассматриваются и как поступить инвестору?

Проклюнулись первые ростки геополитического позитива, в ожидании которых мы ранее рекомендовали начинать спекулятивные покупки.

В среду, 6 августа, США объявили о 25-процентных пошлинах на товары из Индии за то, что эта страна покупает российскую нефть. Неудивительно, что Индекс Мосбиржи отреагировал на данное решение 0,8-процентным снижением. Мало того, что теперь покупатели российских углеводородов будут требовать больший дисконт, так еще данное действо говорит о решительном настрое американского лидера.

Но все изменилось вечером, когда Дональд Трамп восторженно высказался об итогах переговоров его спецпредставителя Стивена Уиткоффа с президентом РФ Владимиром Путиным. В моменте рынок акций рос на 4,1%. Объемы торгов обновили максимумы с начала июня. Рост же оборотов всегда говорит о силе тренда.

( Читать дальше )

Официальные курсы валют на 8 августа: ¥ - ₽11,0170, $ - ₽79,3847, € - ₽92,6636

- 07 августа 2025, 17:41

- |

Доллар может упасть до 75 руб. на позитивных результатах встречи лидеров США и России

- 07 августа 2025, 16:41

- |

Сегодня рубль после вчерашних неуверенных колебаний вновь возобновил мощный рост. Биржевой курс юаня откатился вниз в коридор 11-11,05 руб. На внебиржевом рынке доллар продолжает падать, приближаясь уже к 79 руб., а евро подешевел сегодня почти на рубль, снизившись в область чуть выше 92 руб, пишет Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

Вчера поздно вечером стало известно, что президент России Владимир Путин и президент США Дональд Трамп могут провести личную встречу для обсуждения украинского вопроса. Точные дата и место пока не раскрываются.

Сегодня также стало известно, что Штаты выведут из-под 50%-ых импортных пошлин, объявленных Трампом накануне, нефтепродукты, произведённые на индийских НПЗ, в том числе, из приобретённой в России нефти. Такое исключение может означать, что американский лидер в принципе не против импорта Индией российской нефти в ограниченных масштабах, но ему просто нужно сохранить лицо «миротворца».

Власти Индии, в свою очередь, официально заявляют, что страна не откажется от импорта нефти из России, хотя, как сообщают некоторые американские СМИ, индийские государственные НПЗ намерены ограничить импорт российской нефти на спотовом рынке.

( Читать дальше )

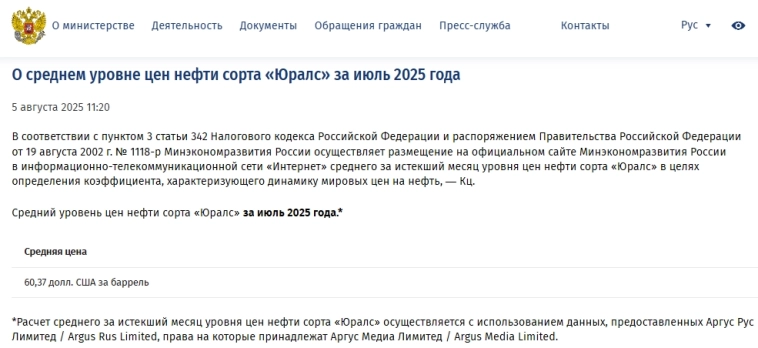

Минэкономразвития: Средний уровень цен нефти сорта «Юралс» за июль 2025г: $60,37 за баррель

- 07 августа 2025, 15:47

- |

⚡ ТОП-5 Замещающих облигаций 2025 года. Как заработать на девальвации рубля, пока он ещё притворяется сильным...

- 06 августа 2025, 21:15

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#157. За чашкой чая...

Решение обновить топ пришло исходя из событий вокруг политики ЦБ по смягчению ДКП и реалий внешнего рынка. Особое внимание, конечно, уделяется пошлинам Трампа и решению ОПЕК+ с сентября увеличить количество добываемой нефти.

💢 Все это в конечном итоге давит на национальную валюту, а вместе с ней и на рублевые активы. Сегодня доллар подскочил почти до 80₽ и, похоже, не собирается сбавлять обороты до визита посла из Вашингтона на переговоры с президентом. Что будут обсуждать — неизвестно, но в Белом Доме ситуацию нагнетают как и всегда.

( Читать дальше )

Российский рынок ждет заявления Трампа. Негативная риторика может уронить рубль и индекс Мосбиржи

- 06 августа 2025, 17:27

- |

Визит спецпосланника президента США Стивена Уиткоффа в Москву и его встреча с Владимиром Путиным стали очередным эпизодом в продолжающемся диалоге между Россией и США. Глава РФПИ Кирилл Дмитриев выразил уверенность в том, что «диалог восторжествует», подчеркнув важность конструктивного общения для глобальной безопасности. Однако на фоне предыдущих заявлений Дональда Трампа о возможности введения санкций против Индии за покупку российской нефти, нынешние формулировки выглядят скорее как дипломатический сигнал, чем практический сдвиг.

Финансовые рынки РФ практически не отреагировали на высказывания Дмитриева, пишет Владимир Чернов, аналитик Freedom Finance Global. Индексы остались на уровне значений вчерашней торговой сессии, курс доллара также почти не изменился, поскольку в заявлениях не прозвучало конкретных договоренностей или решений. Участники рынка, судя по всему, будут теперь оценивать итоги его визита после выступления Дональда Трампа, а высказывания главы РФПИ воспринимают как дипломатический жест, без немедленных последствий для экономики или санкционного давления.

( Читать дальше )

Курс рубля ослабнет до 93 руб./долл. к концу года. Динамика рубля в августе и в начале сентября станет важным индикатором состояния платёжного баланса – Ренессанс Капитал

- 06 августа 2025, 14:31

- |

По данным Минфина, нефтегазовые доходы бюджета (НГД) в июле составили 0,8 трлн руб., снизившись на 2% м/м и 17% г/г (с поправкой на сезонность уплаты налога на дополнительный доход [НДД]). За 7М25 НГД составили 5,5 трлн руб., снизившись на 19% г/г. В июле НГД оказались на 5,9 млрд руб. выше прогноза Минфина (с поправкой на НДД). Ведомство ожидает, что в августе НГД окажутся ниже базового уровня на 12,1 млрд руб.

С учетом этого Минфин снизит объем продаж юаней и золота Банку России для покрытия недополученных НГД. В период с 7 августа по 4 сентября объем данных операций составит 6,2 млрд руб., что соответствует 0,3 млрд руб. в пересчете на день (по сравнению с 0,8 млрд руб. ранее). С учетом зеркалирования других операций ФНБ (расходы на финансирование дефицита бюджета в 2024 году и локальные инвестиции в 1П25), которые предполагают продажу юаней в эквиваленте 8,9 млрд руб.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал