РОСТ

Золото опять на коне: четвёртый месяц роста подряд

- 28 ноября 2025, 10:34

- |

Сегодня золото снова ползёт вверх и вообще идёт к тому, чтобы закрыть уже четвёртый месяц подряд в плюсе. По данным материала Gold set for fourth monthly gain as markets wager on US rate cut на Reuters, спот вырос примерно на 0,6% за день и почти +4% за ноябрь.

Главная причина — рынок почти уверовал, что ФРС в декабре реально порежет ставку. Вероятность снижения оценивают уже около 85% против ~50% всего неделю назад, судя по CME FedWatch. Пару дней назад несколько представителей Федрезерва (в том числе Мэри Дэйли и Кристофер Уоллер) сделали более мягкие заявления, и это только подкинуло топлива в этот огонь ожиданий.

Для золота такая история — подарок. Металл доходность не даёт, поэтому при высоких ставках он выглядит скучно. Но как только рынок начинает закладывать цикл снижения, золото сразу превращается в «страховку на случай, если всё пойдёт не по плану». Плюс доллар ослаб, и для иностранных покупателей золото стало чуть более привлекательным.

( Читать дальше )

- комментировать

- 215

- Комментарии ( 0 )

Финансовые результаты ПЭТ ПЛАСТ за 9 месяцев 2025 года

- 28 ноября 2025, 09:32

- |

Компания демонстрирует устойчивый рост по ключевым показателям, за январь–сентябрь 2025 года:

Выручка составила 1,20 млрд руб., а чистая прибыль достигла 78,6 млн руб., что на 24% выше, чем за аналогичный период прошлого года.

Рост прибыльности отражает эффективность операционной деятельности, результативность реализуемой стратегии и повышение производственной загрузки.

ПЭТ ПЛАСТ продолжает развивать мощности, улучшать финансовую устойчивость и качественно укреплять основу для дальнейшего роста компании.

Официальная информация раскрыта в центре раскрытия информации по ссылке.

Prefex — Прозрачность. Качество. Надёжность.

Когда наступит мир между Россией и Украиной

- 25 ноября 2025, 16:50

- |

Короче, новости такие: переговоры между Россией и Украиной по миру начинают обретать реальные очертания. США вроде как предложили новый план для заключения мирного соглашения. Украина должна будет отказаться от НАТО, передать часть территорий, а России, в свою очередь, нужно будет снизить влияние на военные вопросы и бла бла бла. Но всё это пока на стадии обсуждения, никакого окончательного соглашения ещё нет.

Сразу после этих новостей российский рынок акций начал расти. Особенно заметно подскочили Газпром и Сбербанк. Акции сразу прибавили 3‑5%. Если мир всё-таки состоится, можно ожидать больший рост. Снятие санкций и восстановление связей с внешним миром может дать российской экономике существенный импульс.

Но вот нефть в последние дни начала падать. И это логично: если Россия вернёт свои поставки на рынок, то цена на нефть будет падать. И это затормозит рост в энергетическом секторе.

Что касается прогнозов, если мир действительно будет подписан, российские акции могут вырасти на 20‑30% в ближайшие месяцы. Особенно в нефтегазовом секторе, а также в банках и металлургии. Инвесторы, которые до этого держались в стороне, начнут возвращаться на рынок, и это даст толчок к росту.

( Читать дальше )

Ждете ли Вы падения акций на Моэкс на "слухах" о завершение СВО в 2025 году?

- 20 ноября 2025, 09:49

- |

Ждете ли Вы падения акций на Моэкс на "слухах" о завершение СВО в 2025 году?

«Странное» дело: рынок не знает куда идти на намеках о близком мире?

Коллеги, а вы, что думаете?

Что радует в сегодняшнем росте акций

- 18 ноября 2025, 13:28

- |

1.

Растут RGBI и облигации

ОФЗ 26238 по дневным

2.

Лидеры рынка растут быстрее индекса

(Сбербанк и Т-Технологии).

3.

Растёт набор акций,

который обычно растёт на ожиданиях переговоров:

СПБ биржа, Новатэк, Газпром. Совкомфлот.

4.

% роста индекса значительно выше, чем среднего арифметического по бумагам, которые мониторю.

Т.е. сегодня растут именно индексные, высоколиквидные акции.

На российском рынке есть фундаментально сильные, высокорентабельные компании:

Сбербанк, Т-Технологии, Мосбиржа.. .

Именно их держу в портфелях (финансовый сектор в портфелях сейчас основной)

Думаю,

Зеленский засуетился на переговоры, т.к.

впереди — зима, холода, проблемы с частично повреждённой энергетикой.

Да ещё и обвинения в коррупции близкого окружения.

Нужны деньги

Конечно,

не могу знать будущее.

Но когда растут облигации (опережающий индикатор рынка акций) и

когда растут лидеры в акциях — это считаю позитивом.

Есть вероятность, всё — таки, увидеть новогоднее ралли.

Обычно, рост отстающих — признак усталости рынка.

( Читать дальше )

Золото — сигнал на покупку

- 14 ноября 2025, 12:23

- |

Схема на скриншоте под заголовком. Есть возмжность зайти с хорошим стопом и хорошим соотношением риска к прибыли.

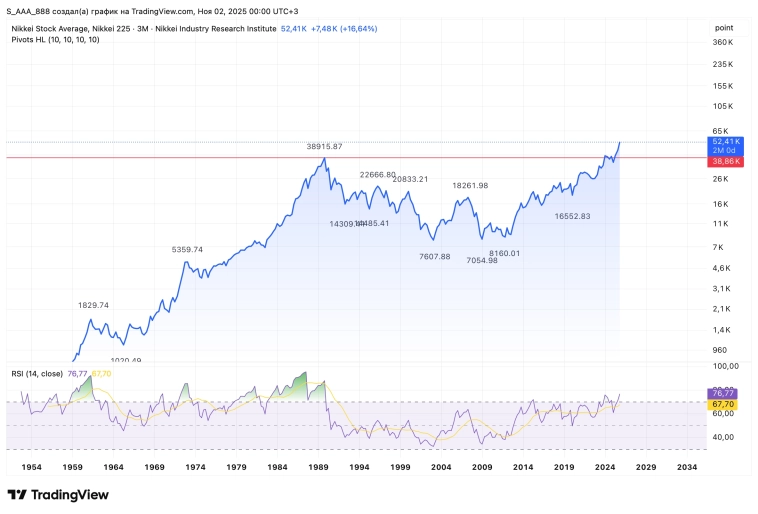

Шедевральный график японского индекса. Даже боюсь представить, во что он вырастет! )

- 02 ноября 2025, 00:19

- |

Технически — красота невероятная!

Японский NIKKEI225. вырвался летом выше 40000!

Можно с уверенностью сказать: ПРИШЛО ЕГО ВРЕМЯ!

Удвоение, даже чисто визуально, думаю, увидим в течение пары лет.

Сохраните пост, и вместе проверим!)

Вы только посмотрите на эту 36-ти летнюю чашу (1989-2025) с практически идеальным двойным дном,

конфигурация которого формировалась в течение примерно 15 ти лет (с 1999 по 2014).

В добрый путь!

Выработка электроэнергии станциями Эл5-энерго за 9 месяцев составила 17,89 млрд кВт-ч против 16,79 млрд кВт-ч годом ранее — компания

- 24 октября 2025, 16:08

- |

◾ Выработка электроэнергии станциями «ЭЛ5-Энерго» за январь–сентябрь 2025 года выросла на 6,5%, до 17,9 миллиарда кВт·ч, сообщила компания.

◾ Наибольшую долю (33,5%) в выработке электроэнергии занимает Конаковская ГРЭС — 6 миллиардов кВт·ч, затем идут Невинномысская ГРЭС (5,75 миллиарда кВт·ч) и Среднеуральская ГРЭС (5,68 миллиарда кВт·ч).

◾ «Выработка компании за аналогичный период прошлого года составляла 16,8 миллиарда кВт·ч», — говорится в сообщении.

tass.ru/ekonomika/25445873

России требуется привлечь миллионы квалифицированных мигрантов, чтобы поддержать экономику и выйти на темпы роста не ниже 3%, без которых не удастся решить стоящие перед страной вызовы — Греф

- 23 октября 2025, 21:57

- |

◾ России требуется привлечь миллионы квалифицированных мигрантов, чтобы поддержать экономику и выйти на темпы роста не ниже 3%, без которых не удастся решить стоящие перед страной вызовы. Об этом заявил в четверг глава крупнейшего банка страны и давний союзник президента Владимира Путина — Герман Греф, глава государственного Сбербанка.

◾ Он отметил, что более высокие темпы роста могут быть достигнуты только за счёт повышения производительности труда и расширения рабочей силы.

◾ «Мы последнее время так увлеклись борьбой с инфляцией, что немного подзабыли про экономический рост. Не будет экономического роста — не будет ничего. Ни социальных проблем мы не сможем решать, никаких других», — сказал Греф на заседании Совета при президенте РФ по реализации государственной демографической и семейной политики.

◾ Российская экономика, по словам главы Сбербанка, должна расти темпами не ниже среднемировых, то есть не менее 3,2% в год до 2030 года. Однако, как минимум текущий и следующий год выбиваются из этой цели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал