РОССИЯ

Россия и КНДР договорились, что будут стремиться увеличить объемы двусторонней торговли - ТАСС

- 20 июня 2024, 09:46

- |

Россия и КНДР будут стремиться к увеличению объемов двусторонней торговли. Об этом говорится в Договоре о всеобъемлющем стратегическом партнерстве между РФ и КНДР, подписанном лидерами двух государств, текст которого опубликовало Центральное телеграфное агентство Кореи.

«Обе стороны стремятся увеличить объем двусторонней торговли и создать благоприятные условия для экономического сотрудничества в таких областях, как таможня, финансы», — говорится в документе. Подчеркивается, что стороны будут обеспечивать поддержку специальным или свободным экономическим зонам РФ и КНДР, а также организациям, работающим в этих зонах.

Источник: tass.ru/mezhdunarodnaya-panorama/21147467- комментировать

- Комментарии ( 9 )

Агрохолдинг Степь, входящий в состав АФК Система, планирует начать сборку сельхозтехники в России и Китае под брендом Sterus с инвестициями в 1 млрд руб - Ведомости

- 20 июня 2024, 09:16

- |

Агрохолдинг «Степь», входящий в состав АФК «Система», объявил о своем намерении начать импорт и сборку сельскохозяйственной техники под собственным брендом Sterus на площадках в Китае и России. По словам генерального директора компании Андрея Недужко, проект будет реализован совместно с китайскими партнерами, однако конкретные детали и объем инвестиций пока не разглашаются.

«Степь» планирует заняться сборкой и дистрибуцией тракторов мощностью от 80 до 440 л. с., комбайнов в диапазоне 260–360 л. с., а также другой сельскохозяйственной техники, включая сеялки и телескопические погрузчики. Часть продукции будет производиться на заводах партнеров в Китае, а другая часть – на производственных площадках в России.

Первая партия техники уже готова к продаже, и к концу 2025 года «Степь» планирует выпускать 150–200 единиц сельхозтехники ежегодно. Компания также ожидает выход на рынок с уникальными моделями, разработанными с учетом специфики отечественного агросектора.

Продажи сельскохозяйственной техники в России в начале 2024 года показали рост в денежном выражении на 10% по сравнению с аналогичным периодом 2023 года, достигнув 55,7 млрд рублей.

( Читать дальше )

Объем поставок нефти из России в Китай в январе - мае увеличился на 11% в годовом исчислении, до 46,7 млн тонн - ТАСС

- 20 июня 2024, 08:11

- |

Объем поставок нефти из России в Китай в январе — мае увеличился на 11% в годовом исчислении, до 46,7 млн тонн. РФ остается крупнейшим экспортером нефти в Китай, следует из данных, опубликованных Главным таможенным управлением КНР.

Стоимость поставок составила $27,8 млрд, что на 21% больше по сравнению с январем — маем прошлого года. На нефть приходится половина стоимости всего российского экспорта в КНР.

Второе место среди крупнейших поставщиков нефти в Китай занимает Саудовская Аравия (33,6 млн тонн за $21,1 млрд), третье — Ирак (26,2 млн тонн за $15,6 млрд).

Источник: tass.ru/ekonomika/21148053

EUObserver: Венгрия согласилась на новый пакет санкций ЕС, ФРГ пока сомневается

- 19 июня 2024, 15:59

- |

«Венгрия… согласилась на 14-й пакет в прошлую пятницу… У Германии по-прежнему сохранялись небольшие сомнения в понедельник по поводу ужесточения правил для дочерних предприятий фирм из ЕС, которые работают в России», — пишет издание.ria.ru/20240619/sanktsii-1953948489.html

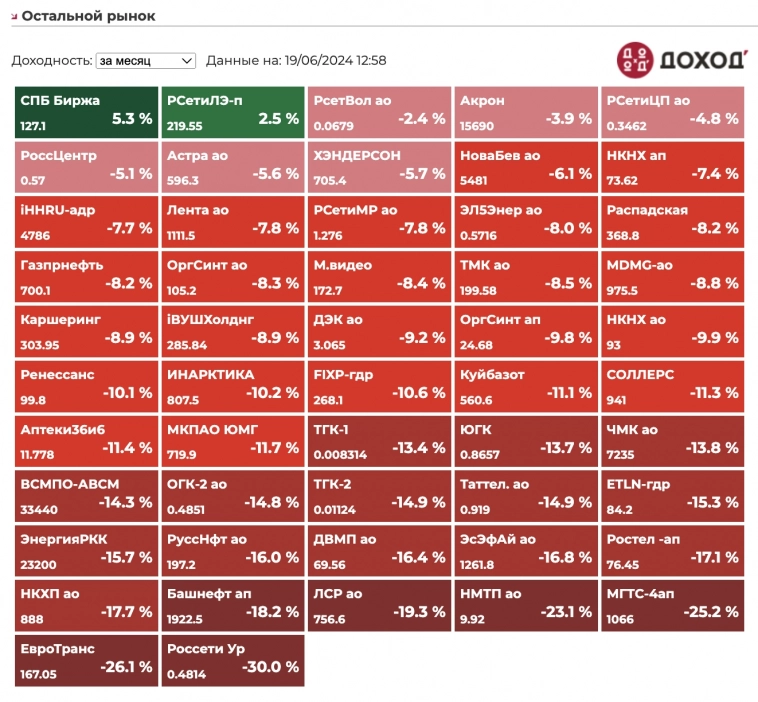

Несколько мыслей по коррекции на российском рынке

- 19 июня 2024, 15:39

- |

Рынок в последний месяц серьезно скорректировался. Вот 2 картинки с доходностью акций 1 и 2 эшелона за месяц — посмотрите, насколько сильно.

( Читать дальше )

Украина открыта для участия России в следующем саммите - глава офиса Зеленского Андрей Ермак — Bloomberg

- 19 июня 2024, 13:38

- |

Украина может пригласить Россию на следующую запланированную встречу с международными партнерами, направленную на выработку формулы будущих мирных переговоров, заявил глава администрации президента Владимир Зеленский.

Кремль неоднократно давал понять, что не намерен участвовать в украинском плане. Но Андрей Ермак, главный советник Зеленского, поднял вопрос о возможности, поскольку рабочие группы готовят детали для последующей встречи после саммита на прошлой неделе в Швейцарии.

На встрече 15-16 июня в Люцерне присутствовали более 100 стран и организаций, но она не достигла своей конечной цели — заручиться более широкой глобальной поддержкой.

“Все эти части станут частью этого совместного плана, который будет поддержан рядом стран” на второй встрече, сказал Ермак на телефонной конференции поздно вечером во вторник. “Мы думаем, что можно будет пригласить представителя России”.www.bloomberg.com/news/articles/2024-06-19/ukraine-open-to-see-russia-at-next-summit-zelenskiy-key-aide-yermak-says

Товарооборот России и Евросоюза по итогам апреля 2024г упал до минимума (€5,6 млрд) с января 2000г — РИА Новости со ссылкой на данные Евростата

- 19 июня 2024, 10:35

- |

В январе 2000г товарооборот составлял €5,3 млрд. Российский экспорт составил €2,7 млрд. Основной экспортный товар — газ, далее железо и сталь. Европа поставляет России фармацевтику, оборудование и оптику.

Максимальный объем товарооборота был зафиксирован в октябре 2012 года на уровне в €29,5 млрд.

ria.ru/20240619/tovarooborot-1953852892.html

Япония в мае сократила поставки легковых автомобилей в Россию на 21,9% г/г - ТАСС

- 19 июня 2024, 09:30

- |

Япония в мае сократила поставки в Россию легковых автомобилей (одной из основных категорий в товарообороте двух стран) на 21,9% по сравнению с аналогичным периодом прошлого года. Об этом свидетельствуют статистические данные, опубликованные японским Минфином.

Поставки в Россию запчастей к автомобилям в мае сократились на 8,3%, а поставки мотоциклов выросли на 18,1%. На легковые машины приходится 65,1% всего японского экспорта в РФ.

Источник: tass.ru/ekonomika/21135851Обзор Мать и дитя — отличная компания, НО недооценки нет

- 19 июня 2024, 00:48

- |

Мать и Дитя — сеть из 55 частных медицинских учреждений России (госпиталей и клиник).

Компания завершила переезд с Кипра в Россию.

Финансовые результаты Мать и Дитя

✔️ Выручка, в млрд руб.

2017 = 13,8

2018 = 14,9

2019 = 16,2

2020 = 19,1

2021 = 25,2

2022 = 25,2

2023 = 27,6

Средний темп роста выручки за эти годы 12,76%.

✔️ Выручка за 1 квартал 2024 = 7,7 млрд руб. (относительно 1-го квартала 2023 – рост выручки составляет 23,2%)

Я закладываю в модель темпы роста выручки около 15% далее. В 2024 году Мать и дитя планирует запустить 9 амбулаторных клиник в Москве и области, Липецке, Челябинске, Хабаровске, Калининграде и Сургуте.

Главные проекты компании — строительство 2 госпиталей — в медицинском кластере Лапино и Домодедово, сроки запуска – 2025-2026 годы. Там большой CAPEX = 8,8 млрд руб., но и отдача должна быть существенная.

Сейчас госпитали в Москве дают 50% всей выручки группы (это 2 госпиталя и кластер в «Лапино» из 3 учреждений).

( Читать дальше )

Россия обогнала США в качестве поставщика газа в Европу

- 18 июня 2024, 14:22

- |

Хотя некоторые разовые факторы способствовали такому повороту, он подчеркивает сложность дальнейшего снижения зависимости Европы от российского газа: несколько восточноевропейских стран по-прежнему полагаются на импорт от своего соседа, в то время как другие активно обходят собственные санкции в надежде получить более дешевые энергоносители.

Хотя некоторые разовые факторы способствовали такому повороту, он подчеркивает сложность дальнейшего снижения зависимости Европы от российского газа: несколько восточноевропейских стран по-прежнему полагаются на импорт от своего соседа, в то время как другие активно обходят собственные санкции в надежде получить более дешевые энергоносители.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал