Проскальзывание

Кто-нибудь пользуется втб мои инвестиции приложением?

- 25 апреля 2021, 08:10

- |

- комментировать

- 910

- Комментарии ( 11 )

Граальность, которая все портит. Белые лебеди на истории и в реале.

- 03 ноября 2020, 16:45

- |

Белый лебедь.

При Оптимизации ТС можно нарываться на такие ситуации.

Общая прибыль имеется, но получена она на очень коротком промежутке. На скрине показал подробно — это меньше часа (минутный таймфрейм).

Понятно, что здесь нет никакой системности, несмотря на плюс бэктеста. Это просто белый лебедь, который прилетел по причине кривого индикативного котировативания или еще по какой-то причине. Настраивать ТС на белых лебедях — чревато. Поэтому, как правило, белых лебедей стараются резать: либо просто запрет на торговлю, либо история белого лебедя подменяется на серую мышь. В общем, делается все, чтобы граальность не искажала результат и не мешала находить закономерности. Ровно также поступают и с черными лебедями — в статье упомянуто.

Реальность белого лебедя.

Но всегда же интересно, что будет, если в реале столкнешься с этой птахой. Особенно, когда техническая инфраструктура и со стороны брокера и со стороны алготрейдера на очень высоком уровне: отсутствие отрицательных проскальзываний у лимитников, адекватная обработка со стороны брокера реджектов, ТС на основе тиков без пропусков, виртуальная торговля в реальном времени и другие ухищрения, которые могут помочь даже при HFT-торговле.

( Читать дальше )

Скальпинг в выходной: малая ликвидность, спреды на порядок выше обычного.

- 12 апреля 2020, 01:33

- |

Очень широкий спред и скальпинг кажутся несовместимыми. Реальность немного разрушает этот не аргументированный миф.

Почему так- ниже.

( Читать дальше )

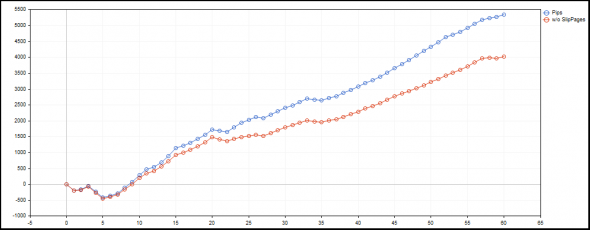

Как я победил проскальзывание

- 17 февраля 2020, 22:03

- |

Проскальзыванием в трейдинге называют ситуацию, когда цена исполнения ордера не совпадает с ценой указанной трейдером. Проскальзывание может принести трейдеру либо убыток, либо прибыль. Но как правило, это убыток. Причиной проскальзывания может быть либо возросшая волатильность на рынке, либо медленная скорость исполнения ордеров, либо и то и другое вместе взятое.

Для трейдеров открывающих позицию на долгосрок это не страшно, но все роботы входящие в стратегии Protection Capital торгуют внутри дня, используя краткосрочные сделки, поэтому это может существенно уменьшать прибыль моих Подписчиков.

Так что же делать? Изменить волатильность мы не можем, повлиять на быстродействие исполнения так же не в силах.

Для приведения параметра проскальзывания в норму была проделана большая работа.

Во-первых, изначально при тестировании стратегии внес в параметры заведомо увеличенное проскальзывание.

( Читать дальше )

Запись вчерашнего стрима по трейдингу

- 17 февраля 2020, 06:40

- |

Таймкоды видео

00:12 — Прогноз по золоту

05:20 — Прогноз по биткоину

20:10 — Что такое проскальзывание на бирже. Футпринт на новостях.

34:00 — Сведение ордеров на фьючерсах. Почему не исполняют стоп-лосс при сквизах?

37:47 — Почему на форексе исполняют стоп по несуществующей цене?

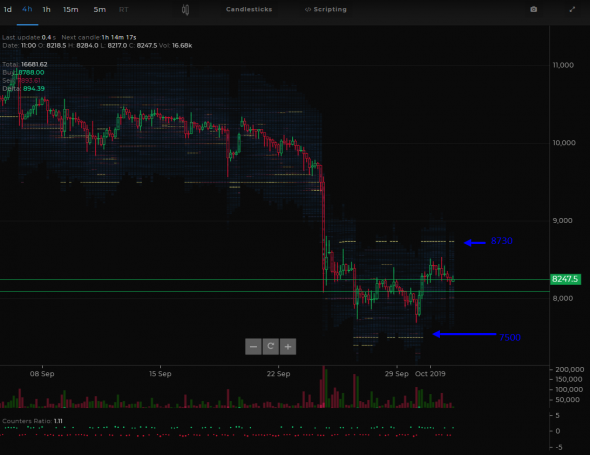

Ждем падения BTC

- 02 октября 2019, 14:23

- |

Обзор рынка на 2 октября 2019

#BTCUSD

Анализ ликвидности на фьючерсном рынке биткоина подсказывает о дальнейшем снижении, однако согласно последним данным возможен рост цены до уровня 8730

Крупные сделки в течении последних 8 часов идут на продажу

( Читать дальше )

Смерть от проскальзывания.

- 28 сентября 2019, 13:31

- |

Если работаешь с криптой, создаешь алгоритмы, строишь фонд, приходи в мой маленький телеграмм бложиг, где пишу что делаю на пути создания алгоритмического фонда - https://t.me/drsombre , 2 головы лучше 1 :)

-------------------

Занимаясь вчера разработкой реверсивного алгоритма (при стопе, переворот позиции) для BTCUSD, понял что попасть на паник сел/бай теперь веротяность 100%, т.к выход из сделки может быть только по стоп лоссу и мы всегда в позиции.

Поэтому сделал для каждой сделки не среднее проскальзывание по активу, а конкретно к каждой, по логике что проскальзывание = (high/stoploss-1)*0,7 (Т.е. закрываемся «типо» по маркету во второй половине свечи).

Сделал это на 4ч свечах и офигел что пиковые значения достигали 20% пролета.

Но то 4ч, решил провести иследование более внимательно, изуча 1 минутки.

Сделал за 3 года минутную табличку и подставил к каждой минуте считать как цена гульнула до хая или лоу от точки открытия.

Пиковые значения достигают 18%! Проблема то не в 4ч, все происходит за 1 минуту.

Хлоп и маржин кол.

Или закрытый по маркету ордер в n-кратный превышающий риск.

Или не исполненый лимитник и бумажный убыток еще больше.

( Читать дальше )

Маржин колл или как бороться с проскальзыванием?

- 27 сентября 2019, 11:45

- |

Ждать ли краха? Или снова ралии?

- 16 сентября 2019, 12:22

- |

Обзор рынка на 16 сентября 2019

#SP500

Прошлая неделя для индекса SP500 закончилась повышением и закрылась в районе 3010. Публикация потребительских настроения в США в пятницу, превзошли прогнозы.Согласно предварительным оценкам, настроения потребителей Мичиганского университета в США выросли до 92 в сентябре 2019 года с 89,8 в предыдущем месяце и выше консенсус-прогноза рынка в 90,9. Также индекс потребительских ожиданий вырос до 82,4 в сентябре с 79,9 в предыдущем месяце; и индикатор текущих экономических условий вырос до 106,9 с 105,3. Инфляционные ожидания на предстоящий год выросли до четырехмесячного максимума в 2,8 процента в сентябре с 2,7 процента в августе; в то время как 5-летний прогноз снизился до 2,3 процента с 2,6 процента.

«Потребительские настроения показали небольшой отскок от резкого падения в августе, отметив третий самый низкий уровень после выборов Трампа. Несмотря на то, что рост произошел как по текущим, так и по ожидаемым экономическим условиям, отскок в начале сентября не был широко распространен по возрастным или доходным подгруппам, поскольку он только упал среди потребителей в возрасте до 45 лет и среди домохозяйств с доходами в верхней трети — на эти две группы приходится около половины всех расходов. Данные показывают, что потребители ожидают, что ФРС снизит процентные ставки на следующей неделе с чистым снижением процента ставки чаще ожидаются в настоящее время, чем когда-либо, начиная с глубины Великой рецессии в феврале 2009 г. Эти ожидания, вероятно, уменьшают влияние расходов на снижение ставки на четверть пункта, но если ставки останутся неизменными, они могут усилить негативную реакцию потребителей. Опасения по поводу воздействия тарифов на внутреннюю экономику также возросли в начале сентября, когда 38% всех потребителей стали спонтанными США ссылаются на негативное влияние тарифов, самого высокого процента с марта 2018 года. Те, кто негативно упомянул тарифы, также придерживались более негативных взглядов на общие перспективы экономики, а также ожидали роста инфляции и безработицы в следующем году. Несмотря на то, что в следующем году рецессия не ожидается, возрождение личного потребления также не ожидается. Прогноз потребления — более медленный, но положительный рост, который позволит продлить его еще на год », — сказал главный экономист« Обзора потребителей »Ричард Кертин.

( Читать дальше )

Обзор рынка на 9 сентября 2019

- 09 сентября 2019, 13:46

- |

#SPX500

Сегодня хочу подытожить прошлую неделю по фондовому рынку. Согласно техническому анализу индекс SPX500 довольно хорошо подрос. От недельного минимума в районе 2890 цена к четвергу уже достигла отметки 2976 где находиться зона месячной волатильности и в пятницу цена не опускалась ниже, что в свою очередь сигнализирует о дальнейшем росте. Рост цен на акции на бирже NASDAQ подтверждают это три дня подряд.Также возможны коррекционные движения в зону дневной волатильности 2964 и зону недельной волатильности 2940.

Однако несмотря на негативные отчеты PMI за август, решение о процентной ставке, которое будет принято на заседании FED 18 сентября будет понижено до отметки 2% с текущих 2.25%. И это простимулирует крупные фонды продолжить вкладывать капиталы в компании при этом изменяя соотношения портфелей в пользу акций и возможным закрытием позиций по казначейским облигациям. На текущий день математический расчет гипотетической процентной ставки США равен 1.87%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал