Прогноз по акциям

Сравнение айти компаний после отчетов за 3 квартал: ASTR, POSI, DATA, DIAS, BAZA, DGTL. Кто лучше?

- 08 декабря 2025, 01:22

- |

Айти компании отчитались за 3 квартал и 9 мес и пришло время сделать обобщенный материал по результатам. Отмечу, что не все компании раскрывают результаты в одинаковом объеме, поэтому не все параметры удается сопоставить и сравнить:

Предыдущий сводный обзор айти сектора я делал 1 сентября.

Тогда табличка результатов выглядела следующим образом:

Прошло 3 месяца, к инвесторам пришло осознание того, что растущий сектор перестал быть растущим, а мультипликаторы были высокие

( Читать дальше )

- комментировать

- 11.7К | ★2

- Комментарии ( 21 )

Недооценённые компании на российском фондовом рынке (апдейт)

- 08 декабря 2025, 01:03

- |

Итак, апдейт списка недооценённых компаний и рисков:

1. ВТБ — если менеджмент действительно будет придерживаться новой политики по выплате дивидендов не менее 37,5% от ЧП по МСФО, то ВТБ должен быть переоценён. Возможный апсайд к лету 2026: 73,17->81,65 на 11,58%.

Риски: менеджмент ВТБ не раз не оправдывал ожиданий инвесторов на моей памяти как минимум 2 раза, сейчас говорят одно завтра другое. Могут также разочаровать с расконвертацией префов (я предполагаю, что под префы будут выпущены обыкновенные акции в количестве и с ценой эквивалентной 521,4 млрд. руб. -> будет выпущено примерно 8,69 млрд. об. акций по цене 60 руб.). По последней информации заявляют, что дивиденды в 26-м году составят от 25% до 50% от ЧП в 25-м. Также важно следить за достаточностью капитала: по словам представителя ВТБ достаточность капитала должна быть обеспечена с запасом 0,3%.

2. МТС — чёткая сумма выплаты дивидендов в 35 рублей в следующем году, головной организации очень нужны деньги, что делает выплату высоковероятным событием. Возможный апсайд к лету 2026: 214,8->233 на 8,47%.

( Читать дальше )

🔥 Обзор Транснефти — один из самых высоких дивидендов на рынке!

- 07 декабря 2025, 19:55

- |

Друзья, обновил модель по Транснефти, и сделал для вас разбор компании по итогам 3 квартала.

❌✔️ Нормализованная прибыль 9 мес. 2025 = 206,4 млрд руб. (-8,2% г/г), ключевая причина снижения – рост налоговой нагрузки с 20% до +-37%.

1 кв. 2025 = 70,3 млрд (-20% г/г)

2 кв. 2025 = 70,3 млрд (-6,8% г/г)

✔️ 3 кв. 2025 = 65,8 млрд (+11,2% г/г).

От нормализованной прибыли считается дивиденд, поэтому для оценки компании я беру ее. К концу года прибыль снижается, потому что тарифы повышают в начале года, а затем в течение года догоняют расходы.

В кейсе Транснефти интересно еще посмотреть на операционную прибыль и процентные доходы.

✔️ Операционная прибыль 9 мес. 2025 = 270,9 млрд руб. (+5,4% г/г)

1 кв. 2025 = 99,1 млрд (-3,1% г/г)

2 кв. 2025 = 89,3 млрд (+10,9% г/г)

✔️ 3 кв. 2025 = 82,6 млрд (+11,5% г/г), корректирую на обесценения.

Темпы роста операционной прибыли ускоряются на фоне хорошей работы с затратами и постепенным ростом прокачки нефти.

✔️ Сальдо процентных доходов и расходов 9 мес. 2025 = +77,1 млрд руб. (за 9М 2024 = +48,6 млрд)

( Читать дальше )

Аэрофлот 9М25 - испытание демпфером

- 06 декабря 2025, 15:32

- |

Аэрофлот представил финансовые результаты по МСФО за 3 квартал и 9 месяцев.

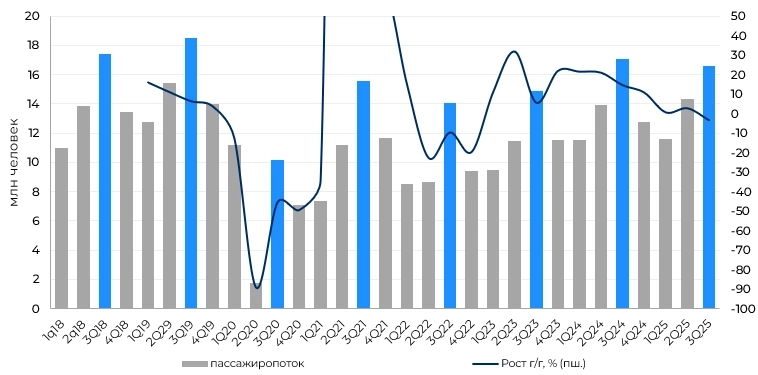

- Выручка за 9 месяцев выросла на 6,3% г/г до 676,48 млрд рублей, выручка от пассажирских перевозок увеличилась на 7,2% до 636,96 млрд рублей

- Пассажиропоток по итогам 9 месяцев снизился на 0,1% до 42,48 млн человек, а пассажирооборот за счет роста среднего расстояния увеличился на 2,4% до 116,734 млрд пкм

- Доходная ставка демонстрирует рост на 3,8% до 5,46 руб./RPK, что ниже уровня инфляции

- Операционная прибыль до вычета амортизации и учёта прочих доходов/расходов составила 126,2 млрд руб. (-3,4% г/г), EBITDA увеличилась на 37,8% до 230,89 млрд за счет эффекта от страхового урегулирования и ряда неденежных вещей, скорректированная на эффект от страхового урегулирования и прочих разовых статей EBITDA снизилась на 19,3% до 148,7 млрд из-за снижения выплат по демпферу

- Скорректированная чистая прибыль упала на 49,5% г/г до 24,5 млрд рублей

- Компания торгуется по мультипликатору скорр. P/E 2025 9.11x, 5,5% дивидендную доходность

Пассажиропоток в третьем квартале впервые за последние кварталы продемонстрировал отрицательную динамику относительно прошлого года. Повлияли внешние факторы (ограничения на работу аэропортов из-за атак БПЛА) и замедление экономической активности, т.к. авиаперевозки крайне чувствительны к макроэкономической среде.

( Читать дальше )

Ренессанс Страхование MOEX:RENI отчет 3 кв 2025

- 05 декабря 2025, 18:46

- |

На показателе чистой прибыли Группы за 9 месяцев 2025 года сказалась чистая отрицательная валютная переоценка в размере примерно 1,1 млрд рублей, которая может показать обратный положительный эффект в течение 2025 года или позднее.

Ключевые драйверы роста премий: продукты накопительного страхования жизни (+83,9% г/г), каско физлицам (+17,6% г/г), страхование имущества юрлиц (рост в 2,4 раза г/г).

Инвестиционный портфель на 30.09.2025 года достиг 275,0 млрд рублей, увеличившись на 17,2%, или 40,3 млрд рублей, с начала 2025 года. Состав портфеля на конец отчетного периода: корпоративные облигации (39%), государственные и муниципальные облигации (29%), акции (4%), депозиты и денежные средства (23%), прочее (5%). Активы Группы на 30.09.25 г. составили 309,9 млрд руб., с ростом на 16,4% с начала года.

( Читать дальше )

❗️❗️Интер РАО в дивидендный портфель на долгосрок – почему нам не нравится эта идея.

- 05 декабря 2025, 18:32

- |

Честно скажем, что идея включения Интер РАО в долгосрочный дивидендный портфель нам не особо нравится, хотя в целом так и можно сделать. Дело в том, что из-за специфики деятельности выручка у них растёт лишь в рамках инфляции. При этом рост обеспечивается за счет увеличения оптовых цен на электроэнергию, индексации тарифов, а также интеграции приобретённых в прошлом году сбытовых компаний, а значительная часть чистой прибыли компании формируется за счёт процентных доходов от огромной денежной «кубышки».

На фоне ожидаемого снижения ключевой ставки ЦБ и направления части этой кубышки на масштабную инвестпрограмму чистая прибыль у этой компании, скорее всего, будет сокращаться. В отчетности это уже заметно: за девять месяцев чистая прибыль выросла лишь на 2.6%, а в третьем квартале и вовсе снизилась на 1.53%. На этом дивидендная привлекательность этих акций под угрозой, а других драйверов для роста у них на наш взгляд нет — поэтому наш взгляд на Интер РАО остаётся все же нейтральным.

( Читать дальше )

Новая IT компания выходит на рынок! Чем сможет удивить инвесторов?

- 05 декабря 2025, 18:22

- |

Группа «Базис» является ведущим российским вендором и разработчиком программного обеспечения для управления динамической инфраструктурой, лидером российского рынка в сегментах виртуализации рабочих мест (VDI) и серверной виртуализации. Группа предлагает клиентам импортонезависимую экосистему продуктов – от инструментов управления виртуальной инфраструктурой и средств ее защиты до конвейера для организации полного цикла разработки. Продукты Группы реализованы на собственной кодовой базе, полный объем исключительных прав на исходный код всех компонентов экосистемы находится в российской юрисдикции.

Компания образована путем объединения цифровых активов лидеров IT-рынка: «Тионикс», Digital Energy и «Скала Софтвер». Сегодня решения «Базиса» используются в 230 информационных системах, в том числе государственных, и более чем в 700 компаниях различного масштаба – от крупнейших корпораций до малых и средних предприятий

( Читать дальше )

BSPB: актив для долгосрочных инвесторов

- 05 декабря 2025, 17:39

- |

Сегодня в фокусе – Банк «Санкт-Петербург», он же БСПБ (BSPB). Совсем недавно он был звездой московской биржи, котировки росли, как грибы после дождя. И буквально в августе триггер роста отключился, так как вышел очередной отчет по операционной деятельности.

Из презентации для инвесторов можно отметить, что банк позиционирует себя как «Ведущий частный универсальный банк в Санкт-Петербурге, с высокой узнаваемостью бренда по всей России». Дивидендная политика есть, но основной тезис, что банк «стремится выплачивать от 20 до 50% чистой прибыли по МСФО» никому ничего не гарантирует.

А что же по факту? За последние 2 года банк осчастливил акционеров 4 раза – выплаты на 1 акцию составили 50,6 рублей в 2024 г. и 46,3 в 2025 г.

Для статистического анализа доходности и рисков воспользуюсь, как обычно, дневными котировками Close, импортированными с MOEX на горизонте за два года: период: 05.12.2023 — 05.12.2025 плюс расчетом Adj Close.

( Читать дальше )

Оценка инвесткейса «Мать и Дитя» и прогнозы по итогам 2025 г.

- 05 декабря 2025, 13:40

- |

«Мать и дитя» (MD Medical Group) — один из ведущих участников на рынке частных медицинских услуг в России. Вторая сеть по выручке после «Медси». Уже несколько лет бизнес группы последовательно развивается как многопрофильная сеть, ежегодно расширяя перечень медицинских направлений.

С начала года акции MD Group выросли на 50% против падения рынка на 9%. Посмотрим, каких результатов можно ждать по итогам 2025 г.

Бизнес-модель

Компания управляет сетью из 87 учреждений: 14 госпиталей и 73 амбулаторные клиники. Госпитали — крупнейший бизнес-сегмент группы (76% в выручке по итогам 2024 г.). В госпиталях оказывают широкий спектр услуг в области кардиологии, хирургии, урологии, неврологии и др. Клиники — первичный пункт приема пациентов. В данном направлении группа фокусируется на многофункциональных клиниках, которые предоставляют широкий набор медицинских услуг и находятся в шаговой доступности для пациентов.

Приобретение сети «Эксперт»

( Читать дальше )

📈 Повышаем цель 📈

- 05 декабря 2025, 12:23

- |

Т-Технологии выпустила сильные результаты за 9М25, подтвердив статус одной из самых быстрорастущих финтех-групп.

Жёсткая ДКП и консолидация Росбанка не помешали группе показать высокие темпы роста выручки (+44% год к году) и прибыли при двузначной рентабельности капитала.

Выручка по управленческой отчетности за 9М25 уже превысила уровень всего 2024 года. Кредитный портфель на 30.09.25 вырос на 15,8% год к году — до 2,94 трлн ₽.

💸 Компания выплатит дивиденды по итогам III квартала — 36₽ на акцию с доходностью 1,2%. Последний день для покупки — 06.01.2026г.

✏️ При текущей цене бумаги торгуются на уровне около P/B25 = 1,3x и P/E25 = 5,3x, что даёт дисконт к компании с ROE близким к 30% и темпами роста чистой прибыли 40%+.

Форвардные мультипликаторы P/B26 близко к 1x и P/E26 = 3,8x исторически соответствуют зоне «очень дешево».

🗣Комментарий: повышаем целевую цену на горизонте 12 месяцев с 4 800 до 5 000 ₽ за акцию.

📲 Акции Т-Технологий в приложении

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал