Портфель инвестора

🔥Итоги дня, изменения в портфеле🔥

- 07 ноября 2023, 22:32

- |

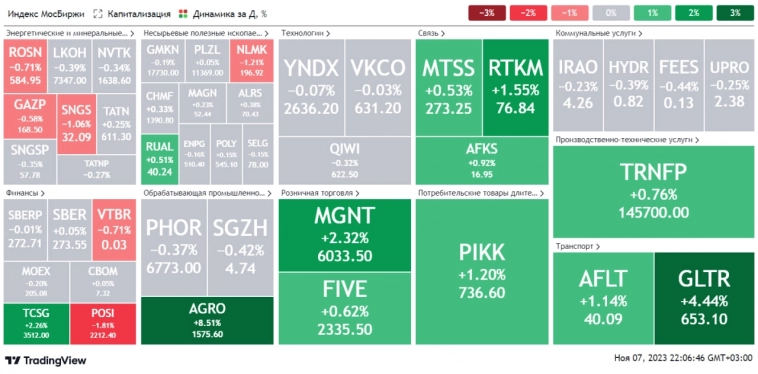

📉USDRUB -0,14% (92.26 руб.)

📉RGBI -0,6% (120,39 п.)

📉 IMOEX -0% (3240.37 п.)

👉 Радуюсь росту Магнит, самая большая позиция +10% с идеи Мозговика, тогда как индекс МосБиржи +5,5%

👉 Нефть падает (-3,5%), иранские угрозы больше не действуют на рынок. Спекули отыграли рост. Нефтегаз уже не выглядит так здорово, не зря начал перекладываться во что-то типо Магнит/SFI/Ростелеком.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Еженедельное инвестирование #114. Какие дивидендные акции буду покупать на этой неделе

- 07 ноября 2023, 20:49

- |

Еженедельно приобретаю акции на российском фондовом рынке. Слежу за новостями, читаю аналитиков и непоколебимо в зависимости от ситуации приобретаю российские дивидендные акции.

Сегодня у нас на очереди компания «Роснефть»

Новости по компании:

«Роснефть» планирует бурение 12 тысяч эксплуатационных скважин на новых месторождениях проекта «Восток Ойл» до 2038 года, будет использовать для этого отечественные буровые установки.

«Восток Ойл» — флагманский проект «Роснефти», расположенный на Таймыре. Он включает в себя уже разрабатываемые месторождения Ванкорской группы и новые месторождения на севере Красноярского края. Ресурсная база проекта оценивается в 6,5 миллиарда тонн жидких углеводородов.

Акции «Роснефти» сейчас интересны для покупки по причине того, что в ноябре совет директоров нефтяной компании может дать рекомендацию по дивидендам. Выплаты по итогам первого полугодия могут составить около 31 рубля на акцию. Во втором полугодии связка «доллар+стоимость нефти за баррель» имеет уж очень вкусные цены, так что можем только предполагать, какие дивиденды нас ждут за второе полугодие. А тут еще Саудиты и Россия продлили свои ограничения по добыче нефти.

( Читать дальше )

Покупаю новые акции в дивидендный портфель / Инвестиционный марафон #67

- 07 ноября 2023, 18:46

- |

"Начинающий инвестор". Не дали заработать.

- 07 ноября 2023, 16:36

- |

Ребалансировка инвестиционного портфеля: Ключ к Финансовому Успеху

- 07 ноября 2023, 01:09

- |

Ребалансировка инвестиционного портфеля — это мощный инструмент, который помогает инвесторам добиваться устойчивого роста капитала и минимизировать риски. В сегодняшней статье мы расскажем вам о важности ребалансировки портфеля, как это сделать и почему она может быть ключом к вашей финансовой успешности.

Почему ребалансировка так важна?

Инвестиционный портфель — это набор различных активов, таких как акции, облигации, недвижимость и другие инвестиции. Со временем стоимость этих активов может изменяться из-за различных факторов, таких как изменения на рынке, экономические события и т. д. Эти изменения могут привести к дисбалансу в вашем портфеле, что может увеличить риски и снизить доходность.

Ребалансировка портфеля — это процесс приведения веса каждого актива в портфеле к желаемым целевым значениям. Это позволяет сохранить сбалансированность портфеля и поддерживать желаемое соотношение риска и доходности.

Как ребалансировать инвестиционный портфель?

Ребалансировка портфеля — это несложный процесс, но требующий внимательности и планирования. Вот шаги, которые помогут вам реализовать его успешно:

( Читать дальше )

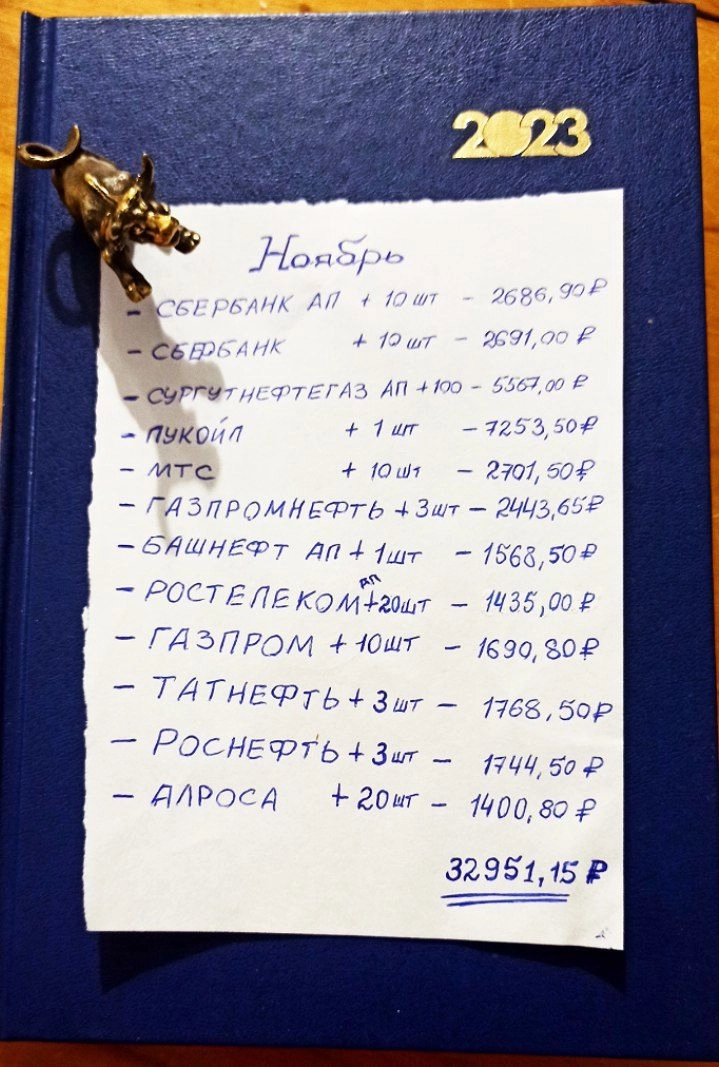

Ноябрь 2023 - время покупки активов в дивидендный портфель

- 06 ноября 2023, 18:46

- |

Ноябрь 2023. Время пополнить счёт и купить активы. Делаю это уже в 11 раз в этом году. Это 83 месяц моего инвестирования (седьмой год). Впереди декабрь, и ещё один год будет закрыт согласно плана.

Сумма, как и все эти 7 лет, 33333₽. По началу она казалась довольно большой, но сейчас уже становится почти комфортной. Хотя, если честно, это всеже не те деньги, которые хотелось бы потерять.

Покупки весьма простые, и очевидные. Немного Сберов и нефтянка. Затесались ещё телекомы и АЛРОСА на сдачу.

Нет никакого желания лезть в экзотику. Хочется сосредоточиться на денежном потоке — тех кто платит.

Пенсия все ближе, не хотелось бы брать тех кто будет платит через десятки лет (хотя и такие ещё есть в портфеле).

Всем удачи, и хороших инвестиций. Не повторяйте это дома! Мой портфель — это только лишь мои мысли относительно лучшего распределения моих средств, с оглядкой на предыдущие и будущие покупки.

Станислав Райт 03.11.2023

ИНВЕСТОР - 49 месяц-аванс (2023.11)_Годовщина: 4 года инвестирования

- 06 ноября 2023, 13:12

- |

Надежд и иллюзий особых не было. Знал, что путь будет долгим. И что ждать надо будет много лет.

И вот прошло 4 года. Что изменилось с той поры? Многое.

Главное, избавился от детских ошибок путать спекулирование и инвестирование.

Спекуляции категорически должны быть не то что запрещены, а немыслимы на инвестиционном счёте. Спекулирование и инвестирование это совершенно две разные ипостаси, которые никоим образом не должны пересекаться.

Это не значит, что нельзя одновременно заниматься спекуляциями и инвестициями. Можно, но только на разных счетах и желательно к тому же у разных брокеров.

Это поначалу непросто, знать, что в спекуляциях надо продавать эмитент, а он у тебя набран на инвестиционном счёте. И ведь знаешь, знаешь, что цена с высокой вероятностью сходит вниз, и может возникнуть мысля, а что если и на инвестиционном счёте продать и потом откупить, ведь верняк же?

Вот в плену таких обманчивых впечатлений прошли первые два года инвестирования. Брал плечи для лонга, шортил, думая так: ну как же, ведь это всё делаю лишь на благо инвестсчёта. Именно так думал тогда я. И был неправ!

( Читать дальше )

Итоги недели на фондовом рынке. Покупки, дивиденды, новости.

- 05 ноября 2023, 20:05

- |

Приветствую Вас на канале «Записки Офисного Инвестора».

Итоги недели на фондовом рынке. Покупки, дивиденды, новости.Ушедшая неделя была для меня ударной, хоть я и находился в отпуске, но дел от этого не уменьшилось, поэтому все также нахожусь в круговороте событий.

Про покупки.

Тот, кто подписан на мой телеграмм канал знает, что на этой неделе были крупные пополнения моих брокерских счетов, как акционного так и облигационного.

- В портфель акций были куплены Лукойл, ФосАгро, Сбер, Северсталь и НЛМК. О причинах покупок я писал в этом посте.

- В облигационный портфель я купил облигации Магаданской области, и ТГК-14.

Еще одним из важных событий облигационного портфеля стало погашение ВДО Онлайн Микрофинанс с выплатой последнего купона. Я не стал долго ходить вокруг да окого и купил на эти деньги также ВДО Пионер-Лизинг.

( Читать дальше )

Отчета по долгосрочному портфелю на 05.11.2023

- 05 ноября 2023, 13:49

- |

Россия:

1. $YNDX средняя 2500 руб. | рыночная 2620 руб.

2. $CIAN средняя 371 руб. | рыночная 694 руб.

3. $SPBE средняя 125 руб. | рыночная 122,8 руб.

4. $SBERP средняя 205 руб. | рыночная 268 руб.

5. $NLMK средняя 150 руб. | рыночная 192 руб.

6. $MVID средняя 222 руб. | рыночная 192 руб.

7. $VKCO средняя 761 руб. | рыночная 616 руб.

8. $FIVE средняя 1315 руб. | рыночная 2286 руб.

9. $TCSG средняя 3211 руб. | рыночная 3417 руб.

10. $OZON средняя 1684 руб. | рыночная 2613 руб.

К сожалению, по некоторым бумагам средняя цена указана неверно из-за продажи позиции у одного брокера, и последующая покупка этих же позиций в тинькофф происходила уже по новой цене, таким образом, я просто перенес бумаги. На этой неделе РФ рынок слегка просел

Америка:

1. $RIOT средняя 4$ | рыночная 11$

2. $PYPL средняя 60$ | рыночная 54$

3. $MSTR средняя 197$ | рыночная 450$

4. $MU средняя 55$ | рыночная 70$

5. $MARA средняя 5$ | рыночная 9$

6. $INTC средняя 32$ | рыночная 38$

7. $COIN средняя 49$ | рыночная 81$

( Читать дальше )

Долгосрок | Портфель - Итоги за 16.10-31.10

- 05 ноября 2023, 12:32

- |

👀 Добрый день!

🥸 Представляем обзор портфеля на конец октября. Предыдущий обзор доступен по ссылке.

✔️ Как мы и ожидали, Банк России повысил ключевую ставку. С точки зрения более детального прогноза — рынок ждал повышение не более, чем на 100 б.п., но повышение составило 200 б.п., что является жесткой и заградительной планкой на текущий момент для экономики. Фондирование МСП и ИП под 20%+ постепенно приближалось и сейчас уже с уверенностью можно заявить, что бизнесу придется туго. С точки зрения доходности портфель был в незначительном минусе (по состоянию на 02.10.2023 +0.3 п.п.), но, тем не менее, слегка уступал индексам RUCBHYTR и Cbonds High-Yield, как наиболее близким прокси для наших целей.

🕯 Активность по сделкам была достаточно невысокая. Фактически, мы полностью вышли из выпусков МВ Финанс 01 и 04, переложили часть средств в выпуски Фордевинд 02 и 03, а также инвестировали все пополнения в фонд ликвидности. Это связано с тем, что решение ЦБ еще не до конца, по нашему мнению, отражается в рынке. К примеру, выпуск Sunlight 01 торгуется по цене с YTM 14.7% при рейтинге A-, что является отрицательной премией к КС, при этом средняя премия данного рейтинга около 1.2 п.п. Ожидаем дальнейшей коррекции на рынке для входа по более привлекательной доходности с учетом поправки на риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал