Полюс золото

Полюс - дивиденды по результатам 2020 года — рекомендация совета директоров

- 22 апреля 2021, 13:25

- |

Акция: Полюс-1-ао

Дивиденд на акцию: 387,15 руб.

Дата закрытия реестра: 07.06.2021

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется, решения приняты.

2.2. Содержание решений, принятых советом директоров эмитента:

По первому вопросу повестки дня: «О созыве годового Общего собрания акционеров ПАО «Полюс» по итогам 2020 года» принято следующее решение:

«1. Созвать годовое Общее собрание акционеров ПАО «Полюс» по итогам 2020 года 27 мая 2021 года.

2. Установить форму проведения годового Общего собрания акционеров ПАО «Полюс»: заочное голосование.

3. Установить дату окончания приема бюллетеней для голосования на годовом Общем собрании акционеров ПАО «Полюс»: 27 мая 2021 года.

4. Утвердить следующую повестку дня годового Общего собрания акционеров ПАО «Полюс»:

1) Об утверждении годового отчета ПАО «Полюс», годовой бухгалтерской (финансовой) отчетности ПАО «Полюс» за 2020 год.

2) О распределении прибыли и убытков ПАО «Полюс» по результатам 2020 года, в том числе о выплате дивидендов по акциям ПАО «Полюс» за 2020 год.

3) Об избрании членов Совета директоров ПАО «Полюс».

4) Об утверждении аудитора бухгалтерской (финансовой) отчетности ПАО «Полюс» по Российским стандартам бухгалтерского учета (РСБУ).

5) Об утверждении аудитора консолидированной финансовой отчетности ПАО «Полюс».

5. Установить дату, на которую определяются (фиксируются) лица, имеющие право на участие в годовом Общем собрании акционеров ПАО «Полюс»: 04 мая 2021 года.

6. Утвердить текст сообщения акционерам ПАО «Полюс» о проведении годового Общего собрания акционеров ПАО «Полюс» согласно Приложению №1.

7. Поручить Генеральному директору ПАО «Полюс» Грачеву П.С. обеспечить размещение сообщения о проведении годового Общего собрания акционеров ПАО «Полюс» на сайте общества — www.polyus.com в информационно-телекоммуникационной сети Интернет в соответствующем разделе, предусмотренном для уведомлений/сообщений не позднее 22 апреля 2021 года.

8. Утвердить формулировки решений по вопросам повестки дня годового Общего собрания акционеров ПАО «Полюс» согласно Приложению №2. Рекомендовать акционерам ПАО «Полюс» голосовать за предложенные проекты решений.

9. Утвердить форму и текст бюллетеня для голосования на годовом Общем собрании акционеров ПАО «Полюс» (Приложение №3).

10. Определить почтовый адрес, по которому направляются заполненные бюллетени для голосования:

• Российская Федерация, 107076, г. Москва, ул. Стромынка, д. 18, корп. 5Б, АО «НРК — Р.О.С.Т.».

Акционерам также предоставляется возможность принять участие в годовом Общем собрании акционеров путем электронного голосования в электронном кабинете акционера. Адрес сайта в информационно-телекоммуникационной сети «Интернет», на котором может быть заполнена электронная форма бюллетеня: lk.rrost.ru/polyus.

11. Определить информацию (материалы), предоставляемые лицам, имеющим право участвовать в годовом Общем собрании акционеров ПАО «Полюс»:

• Сообщение акционерам ПАО «Полюс» о проведении годового Общего собрания акционеров ПАО «Полюс»; • Годовой отчет ПАО «Полюс» за 2020 год; • Проекты решений по вопросам повестки дня годового Общего собрания акционеров ПАО «Полюс»; • Годовая бухгалтерская (финансовая) отчетность ПАО «Полюс» за 2020 год; • Аудиторское заключение о бухгалтерской (финансовой) отчетности ПАО «Полюс» за 2020 год; • Оценка Комитета по аудиту Совета директоров ПАО «Полюс» заключения аудитора общества; • Заключение внутреннего аудита ПАО «Полюс» за 2020 год; • Сведения о кандидатах в Совет директоров ПАО «Полюс» и информация о наличии согласия быть избранными в Совет директоров; • Рекомендация Совета директоров ПАО «Полюс» в отношении кандидатов в члены Совета директоров для избрания на годовом Общем собрании акционеров ПАО «Полюс»; • Сведения о кандидате, предлагаемом к утверждению для аудита бухгалтерской (финансовой) отчетности ПАО «Полюс» по Российским стандартам бухгалтерского учета (РСБУ); • Сведения о кандидате, предлагаемом к утверждению для аудита консолидированной финансовой отчетности ПАО «Полюс»; • Рекомендация Совета директоров по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2020 года и порядку его выплаты; • Отчет о заключенных ПАО «Полюс» в 2020 году сделках, в совершении которых имеется заинтересованность; • Информация об акционерных соглашениях, заключенных в течение года до даты проведения годового Общего собрания акционеров ПАО «Полюс»; • Примерная форма доверенности, которую акционер может выдать своему представителю для участия в годовом Общем собрании акционеров ПАО «Полюс», информацию о порядке удостоверения такой доверенности.

12. Акционерам предоставляется возможность ознакомиться с материалами, предоставляемыми при подготовке к годовому Общему собранию акционеров ПАО «Полюс» на сайте ПАО «Полюс» в сети Интернет по адресу: www.polyus.com, а также с 10:00 до 17:00 (по местному времени) по рабочим дням, начиная с 07 мая 2021 года по следующим адресам:

• Российская Федерация, г. Москва, ул. Стромынка, д. 18, корп. 5Б, АО «НРК — Р.О.С.Т.»; • Российская Федерация, г. Москва, ул. Красина, д. 3, стр. 1, ПАО «Полюс».

Указанная информация (материалы) также направляется в электронной форме (в форме электронных документов) Регистратору ПАО «Полюс» (АО «НРК – Р.О.С.Т.») с целью дальнейшего доведения до сведения лиц, имеющих право на участие в годовом Общем собрании акционеров, в соответствии с правилами законодательства Российской Федерации о ценных бумагах.

13. Возложить функции Председателя годового Общего собрания акционеров ПАО «Полюс» на члена Совета директоров ПАО «Полюс» Грачева Павла Сергеевича.

14. Принять к сведению, что функции Секретаря годового Общего собрания акционеров ПАО «Полюс» выполняет Востоков Алексей Александрович».

По второму вопросу повестки дня: «О кандидатах в Совет директоров ПАО «Полюс» принято следующее решение:

«1. Включить в список кандидатур для голосования по выборам в Совет директоров ПАО «Полюс» на годовом Общем собрании акционеров ПАО «Полюс» следующих кандидатов:

1) Гордон Мария Владимировна;

2) Грачев Павел Сергеевич;

3) Доулинг Эдвард (Dowling Edward);

4) Керимов Саид Сулейманович;

5) Носов Сергей Игоревич (Nossoff Sergei Igorevich);

6) Полин Владимир Анатольевич;

7) Поттер Кент (Potter Kent);

8) Стискин Михаил Борисович;

9) Чампион Уиллиам (Champion William).

2. Подтвердить соответствие кандидатов Эдварда Доулинга, Кента Поттера, Уиллиама Чампиона и Марии Владимировны Гордон требованиям, предъявляемым к независимым директорам Уставом ПАО «Полюс» и критериям независимости членов совета директоров, установленным Правилами листинга ПАО Московская Биржа.

3. Рекомендовать акционерам ПАО «Полюс» голосовать за избрание предложенных кандидатов в Совет директоров ПАО «Полюс» на годовом Общем собрании акционеров ПАО «Полюс» 27 мая 2021 года».

По третьему вопросу повестки дня: «О предварительном утверждении годового отчета ПАО «Полюс» за 2020 год» принято следующее решение:

«Предварительно утвердить годовой отчет ПАО «Полюс» за 2020 год».

По четвертому вопросу повестки дня: «О рекомендациях годовому Общему собранию по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2020 года и порядку его выплаты» принято следующее решение:

«Рекомендовать годовому Общему собранию акционеров ПАО «Полюс»:

1. Чистую прибыль ПАО «Полюс» по результатам 2020 отчетного года в размере 659 958 919 тыс. руб., распределить следующим образом:

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 2020 года в денежной форме.

• С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2020 года в размере 240,18 руб. на одну обыкновенную акцию ПАО «Полюс», окончательную выплату дивидендов произвести в размере 387,15 руб. на одну обыкновенную акцию ПАО «Полюс».

2. Установить 07 июня 2021 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 2020 года».

По пятому вопросу повестки дня: «Об утверждении Отчета о заключенных ПАО «Полюс» в 2020 году сделках, в совершении которых имеется заинтересованность» принято следующее решение:

«Утвердить Отчет о заключенных ПАО «Полюс» в 2020 году сделках, в совершении которых имеется заинтересованность (Приложение №4)».

2.3. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 21 апреля 2021 года.

2.4. Дата составления и номер протокола заседания совета директоров эмитента, на котором приняты соответствующие решения: 21 апреля 2021 года, №05-21/СД.

2.5. Идентификационные признаки ценных бумаг эмитента: Акции обыкновенные, государственный регистрационный номер выпуска ценных бумаг 1-01-55192-Е, дата государственной регистрации 27 апреля 2006 года; ISIN RU000A0JNAA8.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Дивиденды Полюс: https://smart-lab.ru/q/PLZL/dividend/

- комментировать

- 87

- Комментарии ( 0 )

Полюс рекомендовал дивиденды 387,15 рублей на акцию

- 22 апреля 2021, 10:26

- |

Прогноз смартлаба составлял 374 рубля на акцию.

Доходность выплаты составит 2,4%

Реестр для собрания акционеров: 4 мая 2021

Годовое собрание акционеров: 27 мая 2021

Реестр для дивидендов: 7 июня 2021

Повестка собрания акционеров

Polymetal - полный разбор компании + SWOT-анализ

- 20 апреля 2021, 19:33

- |

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 32 )

Совет директоров Полюс 21 апреля обсудит дивиденды

- 19 апреля 2021, 12:41

- |

2.3 Повестка дня заседания совета директоров эмитента:

...

4. О рекомендациях годовому Общему собранию по распределению прибыли и убытков ПАО «Полюс», в том числе по размеру дивиденда по акциям ПАО «Полюс» по результатам 2020 года и порядку его выплаты.

источник

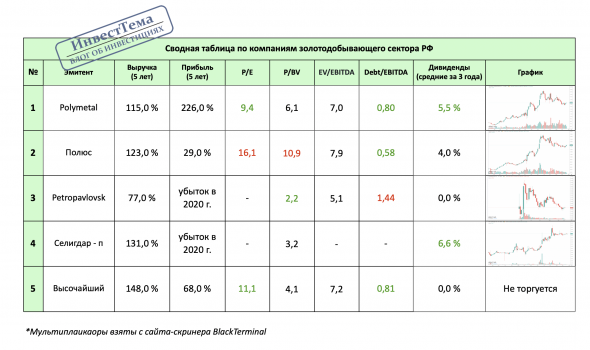

Сводная таблица золотодобытчиков РФ (полезно)

- 15 апреля 2021, 14:45

- |

Статьи с разбором сможете прочитать у меня в блоге. Подписывайтесь!

Полюс показал сильные финансовые результаты на операционном уровне по итогам 2020 года - КИТ Финанс Брокер

- 12 апреля 2021, 20:21

- |

Финансовые результаты: Выручка компании увеличилась на 25% по сравнению с прошлым годом – до $5 млрд на фоне роста цен на золото и девальвации рубля. Чистая прибыль сократилась на 15%, скорректированная прибыль на убыток от переоценки валютного-процентных свопов выросла на 41% – до $2,3 млрд.

Кроме этого, нужно отметить, что Полюс сократил долговую нагрузку по коэффициенту Чистый долг/EBITDA с 1,2х до 0,7х, несмотря на ослабление рубля, которое негативно влияет на валютные обязательства компании.

Таким образом, Полюс показал сильные финансовые результаты на операционном уровне по итогам 2020 г., что в свою очередь позволит совету директоров компании рекомендовать рекордные дивиденды. В соответствии с дивидендной политикой, дивиденды за II пол. 2020 г. составят сумму в рублях, эквивалентную $693 млн. В рублях дивиденд на акцию составит 375 руб., текущая дивидендная доходность составляет 2,6%.КИТ Финанс Брокер

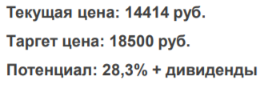

Сохраняем рекомендацию покупать акции Полюса с целью 18500 руб.

Покупка акций золотодобывающей компании «Полюс»

- 02 апреля 2021, 18:07

- |

Цена на золото снижается с августа 2020 года, скорректировавшись почти на 20% со своих максимумов. В марте котировки опускались до $1680 за тройскую унцию. Мы считаем, что росту золота в ближайшем будущем могут способствовать несколько факторов, одним из которых может стать рост инфляции.

Прямым бенефициаром роста цен на золото является «Полюс» — одна из крупнейших в мире и крупнейшая в России компания по объёму добычи золота. «Полюс» демонстрирует хорошие фундаментальные показатели, в частности рост чистой прибыли и выручки в четвертом квартале. Кроме того, компания платит дивиденды в 30% EBITDA в год, если долговая нагрузка ниже 2,5х. К концу прошлого года отношение чистого долга к EBITDA снизилось до 0,7х с 1,2х на конец 2020 года.

Сильные фундаментальные данные вместе с хорошей для компании рыночной конъюнктурой являются хорошими аргументами для покупки акций «Полюс».

Наш Телеграм канал: Акции | Московская БиржаКомментарии по рынку акций: НМТП, Сбербанк, Mail Group, Полиметалл, Полюс

- 01 апреля 2021, 18:02

- |

Финансовые результаты НМТП за 2020 г. по МСФО. Выручка компании сократилась на 18,7% по сравнению с 2019 г. – до 45 млрд руб. Чистая прибыль упала на 92,1% – до 4,8 млрд руб.

Слабые финпоказатели были ожидаемы, основное влияние на грузооборот НМТП оказало снижение перевалки сырой нефти из-за снижения добычи и продажи нефти в результате пандемии коронавируса и реализации соглашения ОПЕК+. #НМТП

Новые подробности разрыва отношений Сбербанка и Mail Group. Три источника Reuters подтвердили, что партнеры сейчас настроены на раздел бизнеса, хотя до формальных решений пока не дошло. При этом, другие два источника сообщили, что в начале года представители MAIL обратились к властям за одобрением на раздел активов со Сбербанком и получили одобрение.

Разделение активов Сбера и

( Читать дальше )

Полюс - компания с большим потенциалом роста добычи золота - Финам

- 22 марта 2021, 19:41

- |

Мы рекомендуем «Покупать» акции ПАО «Полюс» с целевой ценой 17 363 руб. Потенциал роста в перспективе 12 мес. составляет 21,4%.Калачев Алексей

ГК «Финам»

* Несмотря на незначительное снижение объемов добычи, благодаря росту средней цены реализации золота компания «Полюс» в 2020 году продемонстрировала сильные финансовые результаты.

( Читать дальше )

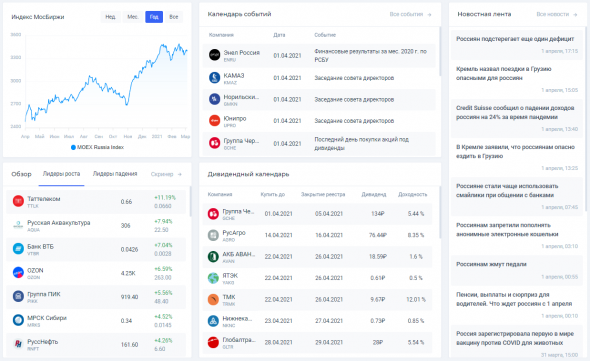

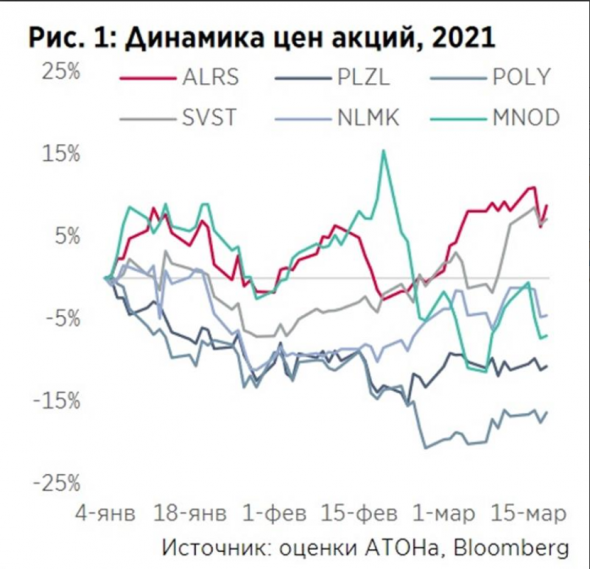

Восстановление мировой экономики обеспечивает благоприятные перспективы металлургического сектора - Атон

- 19 марта 2021, 20:38

- |

Сталь: благоприятная обстановка в России и в мире. Потребление стали в России вернулось к «доковидному» уровню за счет роста инфраструктурных инвестиций и может увеличиться еще примерно на 3% в 2021. Цены на внутреннем рынке могут в апреле прибавить еще 3-5% с последующей стабилизацией и охлаждением цен в мае-июне. Активные дискуссии по экспортным пошлинам в России сейчас не ведутся, несмотря на высокие цены на недвижимость.

Загрузка сталелитейных мощностей в мире превысила 80%, что значительно усиливает переговорные позиции производителей, и 2021 должен стать сильным для отрасли в отсутствие Китая среди экспортеров.Лобазов Андрей

Федорова Мария

Атон

МПГ: ничто, кроме как спрос в автопроме. «Норникель» не стал пересматривать производственные прогнозы на 2022 и далее, ожидая полной нормализации производства в 2021. В автомобильной индустрии, на которую приходится 85% используемого родия, для замещения одной единицы родия требуется 6-8 единиц палладия. Взлет цен на родий в 5 раз за последние 12 месяцев стимулирует этот переход. В итоге появляется новый источник спроса на палладий, который, как ожидается, компенсирует широко обсуждаемое замещение палладия платиной. По прогнозам, на рынке палладия сохранится дефицит с учетом восстановления автопрома до «доковидного» уровня 87-88 млн шт. и сокращением выпуска МПГ на 0.7 млн унций со стороны «Норникеля» из-за аварии.

Бриллианты: ситуация в отрасли нормализуется. В следующие два года темпы роста предложения на алмазном рынке (+1-2% в год) будет отставать от роста спроса на ювелирные изделия (+5-10%). Количество свадеб в этом году переживает взрывной рост с учетом множества церемоний, не состоявшихся в «ковидный» 2020 год. В некоторых сегментах скидки на синтетические камни достигли 90% — такие камни конкурируют в отдельной «весовой категории» за небольшую долю ювелирного рынка, который оценивается в $240 млрд. Доля онлайн-продаж алмазов в 2020 достигла 20-25%, что должно способствовать улучшению оборота мировых запасов и снизить волатильность цен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал