Полюс Золото

📰"Полюс" Решения совета директоров

- 07 марта 2023, 14:01

- |

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам о принятии решений: Кворум имеется. Решения приняты.

2.2. Содержание решений, принятых советом директоров эмитента:

По вопросу повестки дня: Вопросы текущей финансово-хозяйственной деятельности ПАО «Полюс» - принято следующее решение:

1....

( Читать дальше )

- комментировать

- 136

- Комментарии ( 0 )

Золото дешевеет на опасениях относительно повышения процентных ставок — Reuters

- 06 марта 2023, 10:23

- |

Повышение процентных ставок уменьшает инвестиционную привлекательность активов, не приносящих гарантированного дохода, таких как золото.

Инвесторы ожидают выступления председателя Федеральной резервной системы (ФРС) Джерома Пауэлла перед конгрессом США. Пауэлл будет выступать во вторник и в среду. Между тем в пятницу выйдет отчет по числу рабочих мест вне сельского хозяйства США в феврале.

1prime.ru/Financial_market/20230306/839982562.html

Полюс Золото. Прогноз от ТоварищГанн

- 06 марта 2023, 08:56

- |

Полюс золото закрыло первую среднесрочную цель.

Давайте посмотрим, что происходит сейчас:

В середине февраля в рамках коррекции бумага ложно пробила синий угол Ганна, протестировав область основных скользящих средних (144-200).

Последующая реакция цены (агрессивный выкуп с закреплением выше синего угла) выглядит как проявление силы покупателей и защиты важной зоны сплетения углов, которая создаёт приоритет на рост.

Предполагаю, что локально бумага может скорректироваться ещё раз на тест угла к ~8500.

Если угол будет удержан, то крайне высоки шансы на продолжение роста к новым красным целевым зонам.

*Данный пост не является инвестиционной и торговой рекомендацией.

🎬 YouTube (https://www.youtube.com/channel/UCTfGFPMwYc7JBGIxlilL2Zw) |

🚀 Telegram (https://t.me/GTrading) |

💫 Premium (https://telegra.ph/Opisanie-torgovoj-sistemy-Primery-eyo-raboty-zakrytyh-klubov-01-30)

Идеи (личное мнение), фондовый рынок и ФОРТС

- 05 марта 2023, 08:33

- |

в этом ролике

за 8 минут

личное мнение,

новые идеи на российском рынке,

ФОРТС, про мой портфель и почему портфель именно такой.

— Портфель на фондовой секции: + 21% с ноября по основному счету, +22% по ИИС, индекс Мосбиржи вырос около 2,5%,

просто покупал лидеров и продавал отстающих,

— ФОРТС: +28% за 2023г.,

личное мнение по ED (EUR/USD),

GOLD,

на ФОРТС по характеру предпочитаю именно эти инструменты.

— Про ФОРТС:

важно выбрать те инстременты,

которые подходят Вам

по характеру,

темпераменту,

образу жизни,

диапазон и инструмент важно выбрать в зависимости от того,

сколько времени Вы планируете уделять торговле,

ПОЭТОМУ ПРЕДПОЧИТАЮ СРЕДНЕСРОК,

— идеи, которых (почти) нет в портфеле (Совкомфлот, ФосАгро),

— 4-летний выборный цикл в США,

— СВО: риск на Российском рынке высокий,

Вам решать,

иметь или не меть,

брать риск или «сидеть на заборе».

Остаюсь оптимистом по рынку.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег

Полюс — что ждать на отчете?

- 03 марта 2023, 08:20

- |

В марте компания Полюс обещала представить свои финансовые результаты за 2022 год. Пока у нас в доступе есть только производственный отчет и было бы не плохо посмотреть его перед «основным» блюдом 😁

Просматривая отчет компании нельзя руководствоваться лишь годовыми показателями. Поясню, за 2022 год производство золота сократилось на 6%. Выглядит умеренно негативно. Однако компания вполне целенаправленно снижала добычу золота в первом полугодии заранее предвидя проблемы с поставками запчастей и горнотранспортного оборудования. Отчасти это действительно оказалось грамотным ходом, ведь возникли еще и проблемы с реализацией и логистическими цепочками.

Исходя из финансового отчета за 1 полугодие видно снижение выручки на 16% при росте запасов на 37%. Иначе говоря, компания изрядно поработала на склад. Во втором полугодии добыто на 38% больше золота, чем в первом. Я считаю, что это сильный сигнал о том, что компании удалось решить проблемы со сбытом и оборудованием. Если бы первое полугодие было таким же ударным, как и второе, то производство золота по году увеличилось бы на 8%! Совсем другой взгляд на положение дел. Примерно столько компания собирается произвести в 2023 году. От низкой базы 2022 года рост предполагается на +10-14%.

( Читать дальше )

Мировые ЦБ купили в январе 31 тонну золота

- 02 марта 2023, 17:07

- |

Мировые центробанки в январе суммарно увеличили объем золота в своих золотовалютных резервах на 31 тонну. ЦБ Турции приобрел 23 тонны драгоценного металла, Народный банк Китая – 15 тонн, Нацбанк Казахстана – 4 тонны.

У Европейского центрального банка запасы увеличились на 2 тонны, хотя, как отмечает WGC, это было связано с присоединением к зоне евро Хорватии. Единственным крупным продавцом был ЦБ Узбекистана, который реализовал 12 тонн золота из своих запасов.

Прошлый год был рекордным с точки зрения покупок мировыми центробанками золота в свои резервы. За 12 месяцев они закупили 1136 тонн драгоценного металла (+152% по сравнению с предыдущим годом). В результате, это стало одним из факторов того, что по итогам 2022 года мировой спрос на золото достиг максимума с 2011 года и составил 4741 тонну (+18%).

frankrg.com/114869?utm_source=ti

Полюс Золото. Дивиденды: когда и сколько? Что с производством?

- 02 марта 2023, 10:31

- |

Содержание:

- Коротко о компании

- Состав и структура акционеров

- Добыча стагнирует в последние годы

- Большие планы на увеличение производств

- Дивиденды: когда и сколько

- Итоги и выводы

Коротко о компании

Крупнейшая в России и одна из пяти ведущих мировых золотодобывающих компаний. Себестоимость производства — одна из самых низких в мире. Первая в мире по доказанным запасам.

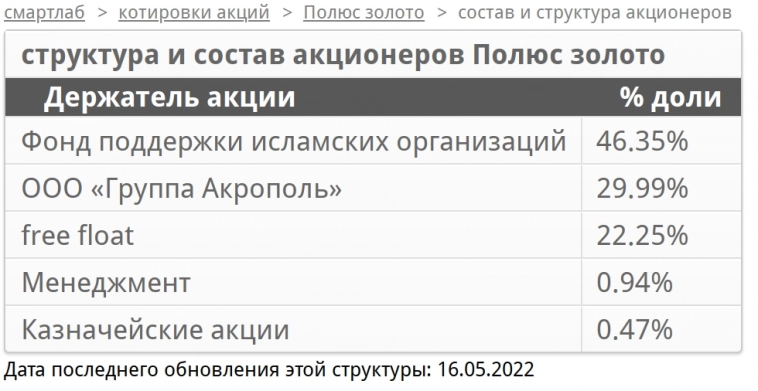

Состав и структура акционеров

У компании интересный состав акционеров.

46,35% компании принадлежит Фонду поддержки исламских организацией. Ранее эта доля принадлежала Саиду Керимову. Но он передал её некоммеческой организации после того, как весной 2022 года попал под санкции.

Для компании это является сильным позитивом. 22,25% акций — это фрифлоат. Получается, контрольный пакет принадлежит лицам, против которых санкции вводить не принято.

Добыча стагнирует в последние годы

( Читать дальше )

Сигнал по Полюс ао

- 01 марта 2023, 22:07

- |

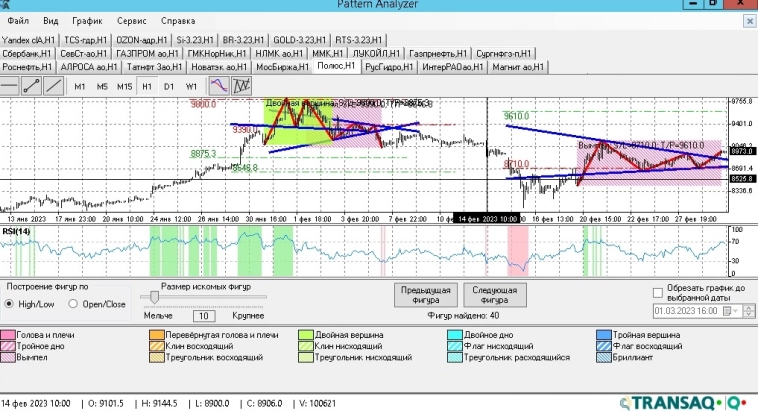

Программа Pattern Analyzer обнаружила на графике Полюс ао, H1 новый торговый сигнал (графический паттерн):

Название фигуры: Вымпел

Тип сделки: Покупка

Стоп-лосс ниже: 8 710

Тейк-профит: 9 610

Информация не является индивидуальной инвестиционной рекомендацией!

Послание Президента и защита инвесторов, Санкции США и ЕС, индекс МБ / Новости финансового рынка

- 25 февраля 2023, 19:59

- |

🎥Новое видео на канале «Инвестировать Просто»

Опять санкционная повестка от США и 10 пакет санкций от ЕС. Президент выступает за защиту инвесторов. ЦБ борется с манипуляторами на финансовом рынке. Полюс опубликовал операционные итоги за 2022 год и многое другое.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал