Полиметалл

Золото #GOLD

- 24 июня 2021, 13:10

- |

Полюс Золото (#PLZL) — крупнейшая компания по добыче золота в РФ. Имеет самую высокую эффективность и самые низкие затраты на производство унции золота. Интересная идея с прицелом на 2026 год и дальше. Сейчас золото начинает корректироваться и мы можем увидеть хорошие цены на данный актив. В ближайшие 5-6 лет финансовые результаты компании будут зависеть от цен на золото, прорывов в операционных результатах ждать не стоит до запуска Сухого Лога. Это может сформировать хорошие точки входа в этом промежутке времени. Для себя вижу целевой уровень для начала набора позиции — 12,5 т.р. и ниже каждую 1 т.р.

Полиметалл (#POLY) — этот актив мы докупали еще по 1600 руб… Бизнес менее маржинальный, чем Полюс, но более диверсифицированный. В данный момент 15% выручки идет от добычи и реализации серебра. В перспективе в корзину металлов может добавиться медь, что сделает из компании второй ГМК, только немного отличающийся по структуре. По мультипликаторам торгуется дешевле Полюса.

( Читать дальше )

- комментировать

- 1К | ★1

- Комментарии ( 3 )

Усиленные Инвестиции: обзор за 11 - 18 июня

- 21 июня 2021, 21:15

- |

Русагро скорректировался на 0.6%. Негативно снижение цен на свинину, пшеницу и масло в РФ. Потенциал роста и целевая цена снизились на 3%. Компания информирует об аренде 49 тыс. га сельскохозяйственных земель в Саратовской области.

Полиметалл снизился в цене на 6.0% на фоне укрепление доллара. Негативно снижение цен на золото и серебро, а также рост цен на дизельное топливо в РФ. Потенциал роста вырос на 1%, целевая цена уменьшилась на 5%.

Фосагро скорректировался на 3.4%, несмотря на укрепление доллара. Позитивен рост цен на карбамид, аммиачную селитру и диаммоний фосфат, а также снижение цен на электричество. Негативно повышение цен на калийную соль и аммиак. Потенциал роста вырос на 7%, целевая цена выросла на 3%. ФосАгро и Деметра-Холдинг летом

( Читать дальше )

Анализ рынка 21.06.2021 / ФРС напугало сырье, Русал, Лента, Полиметалл

- 21 июня 2021, 08:15

- |

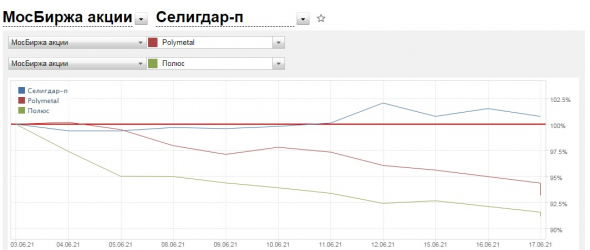

Весь июнь кто-то ОЧЕНЬ КРУПНЫЙ продаёт "Полюс" и "Полиметалл", наращивая свою позицию в привилегированных акциях ПАО "Селигдар"?

- 17 июня 2021, 11:58

- |

Очевидно?

Согласны?

Не согласны?

Оставляйте Ваши комментарии — один ведь раз живём!

Усиленные Инвестиции: обзор за 04 - 11 июня

- 14 июня 2021, 12:52

- |

Портфель вырос на 2.8% (+2.2% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +0.9%

Evraz -3.1% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.2% от совокупного

По основным компаниям изменения: Русагро +4.9%, ММК +5.6%, Полиметалл -2.9%, НЛМК +3.4%, Акрон -1.1%, Фосагро +5.7%, Северсталь +5.3%, Газпром нефть -0.6%, QIWI +1.0%, Магнит -0.7%, М.Видео -1.1%, Мать и дитя +2.5%, Детский мир -2.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

( Читать дальше )

Усиленные Инвестиции: обзор за 28 мая - 4 июня

- 07 июня 2021, 21:54

- |

Русагро вырос на 0.8%. Позитивен рост цен на свинину и пшеницу в РФ. Негативно снижение цен на масло в РФ. Потенциал роста и целевая цена увеличились на 2%. Компания намерена расширить и реконструировать маслоэкстракционные заводы в Аткарске и Балакове.

Полиметалл снизился в цене на 0.5% на фоне укрепления рубля. Негативно снижение цен на золото и серебро, а также рост цен на дизельное топливо в РФ. Потенциал роста снизился на 1%, целевая цена уменьшилась на 2%. Сообщается об обнаружении нового золотоносного тела на руднике Лунное.

Фосагро вырос на 3.2% (с учетом дивидендной отсечки), несмотря на укрепление рубля. Позитивен рост цен на карбамид, NPK и аммиачную селитру, а также снижение цен на электричество. Негативно повышение цен на калийную соль, серу, и аммиак. Потенциал роста снизился на 1%, целевая цена выросла на 1%. Компания

( Читать дальше )

Очередной вопрос по налогам на дивы Полимета.

- 06 июня 2021, 14:29

- |

(В целом тема избитая и наверняка кто-то уже отвечал, но мне искать лень, может кто так в реальном времени ответит).

Все (или почти все) мы знаем, что по дивам Полимета (POLY) нужно заполнять декларацию в конце года.

Вопрос: А если не заполнить, налоговая пришлет уведомление (как она обычно делает с задолженностями по налогам)?

А что, ради того, чтобы самостоятельно ничего не считать и не заполнять, я вполне готов подождать пока налоговая сама посчитает мой должок, а я им за расчеты вполне готов кинуть пени на чай.

Когда покупать и сколько удерживать позицию в Золоте, ПОЛЮС, Polymetal.

- 05 июня 2021, 22:12

- |

Очень важное видео, с анонсами и примерами…

В этом видео я покажу, что тренд в золоте так далек, что даже не вошли в зону, когда надо выходить.

Мы в сам начале тренда. Первая волна.

Далее в примере я покажу уровни, где можно запрыгнуть в российские акции или американские золотые компании.

( Читать дальше )

Нужно больше золота

- 05 июня 2021, 17:40

- |

Новость вызвала бурные дискуссии, правда в основном макроэкономические. Предлагаю рассмотреть другой вопрос: а как же это отразится на рынке собственно золота (и золотодобывающий компаний).

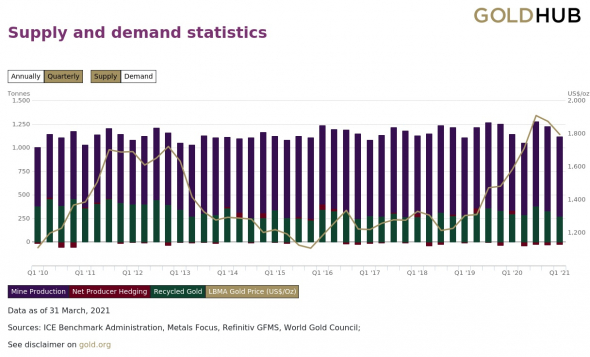

I. О каком масштабе идет речь?

Размер кубышки — $185.9 млрд. Соответственно, 20% ФНБ — это $37.2 млрд. По текущим ценам ($1900/oz) — это эквивалентно 19.6 Moz или 555 тоннам.

Возникает закономерный вопрос: много это или мало? В плане объема физического — 28 кубических метров — объем небольшой жилой комнаты.

Сравним с объемом производства: этот «запрашиваемый» объем в превышает объем производства Полюса за весь 2020-й год в 7 раз, Полиметалла — в 14 раз.

Сравним с общемировым производством:

( Читать дальше )

Перспективен ли сектор золотодобычи

- 02 июня 2021, 14:04

- |

На фоне снижения реальной доходности по 10-летним облигациям (c -0,71 до -0,84) с начала апреля мы наблюдаем активный рост золота: оно выросло на 15% с $1676/унц. до $1916/унц., и тренд на рост продолжается. За последние 2 месяца акции Полиметалла и Полюса прибавили 17-18%, а Петропавловска — только 7%. В сложившейся ситуации золотодобытчики ощущают себя на коне.

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:

- как нарастит производство золота каждый из золотодобытчиков в ближайшие 5–7 лет;

- считаем ли мы отрасль перспективной в текущий момент (спойлер: да).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал