Плечи

Фьючерсы с 3 плечом - зачем?

- 16 февраля 2021, 15:53

- |

Берём самые малоликвидные фьючерсы на акции:

Система

Полиметалл

Тинькофф

ИРАО

Пятёрочка

Полюс

Мэйл.ру

У них 3 плечо. Хотя у большинства фьючерсов на акции — 5-6.

Как я понимаю, плечо уменьшают, чтобы подавить размах колебаний из-за малоликвидности. Но они потому и малоликвидны, что с 3 плечом непонятно зачем нужны, раз все прочие фьючи в портфеле — с 5 плечом. Чем пользоваться этими 3-плечевыми, разумнее разделить весь капитал между фьючами с 5 плечом.

Чтобы расторговать новые малоликвидные фьючерсы, нужно дать им 5 плечо, иначе биржа только дополнительно снижает их и без того низкую конкурентоспособность.

Кто-нибудь, объясните это Мосбирже.

- комментировать

- 426

- Комментарии ( 2 )

GameStop: как это вышло из-под контроля

- 27 января 2021, 14:37

- |

Я подписан на сабреддит https://www.reddit.com/r/wallstreetbets/ уже больше года, изредка его посещаю, чтобы посмотреть, чем дышит сейчас Robinhood-сообщество и какие темы им интересны.

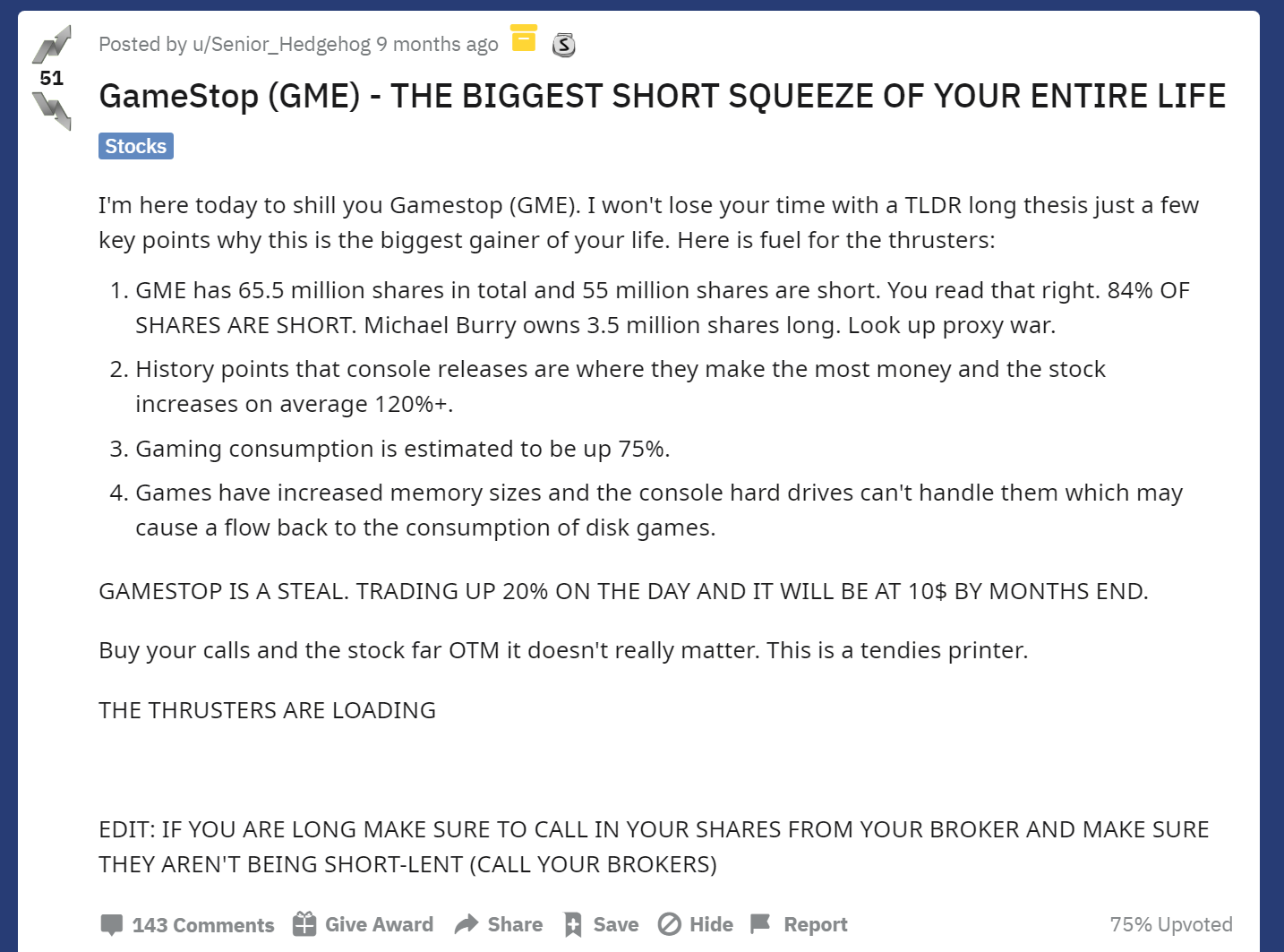

Для меня стало удивлением, как один небольшой разгон (коих там сотни), начавшийся ещё давно, может быть год назад, развился до такого уровня, что о нем пишет Bloomberg, и он упоминается во всех эфирах всех центральных финансовых СМИ мира.

Сложно отследить начало, ибо на Wallstreetbets первые «звоночки» появлялись ещё в апреле 2020 года:

( Читать дальше )

Брокеры смогут принимать драгметаллы в качестве обеспечения при сделках с "плечом" - ЦБ РФ

- 21 января 2021, 15:06

- |

Клиенты брокеров, совершающие сделки с плечом (когда используются не только собственные, но и заемные средства), смогут применять в качестве обеспечения обязательств перед брокером драгоценные металлы, помимо денег и ценных бумаг.

Основные положения документа вступят в силу 29 января, за исключением норм о применении требований акта к портфелям не с ценными бумагами, а с иностранной валютой или драгоценными металлами — на такие портфели действие указания распространится с 1 октября.

Ранее Банк России рекомендовал участникам рынка не предлагать неквалифицированным инвесторам сложные финансовые продукты, в том числе маржинальные операции, которые должны быть доступны только инвесторам, имеющим необходимый опыт работы на финансовом рынке.

сообщение

Сколько раз сливался Илья Коровин?

- 29 декабря 2020, 13:26

- |

Есть известный случай 9 апреля 2018 года, слив на опционных конструкциях больших клиентских сумм со счетов, управлявшихся Коровиным.

Но в комментариях на разных сайтах иногда упоминаются и какие-то его прошлые сливы, на фьючерсах. После которых были судебные иски от потерявших деньги клиентов к Коровину.

Пытался найти сведения о тех старых сливах, но почему-то находятся только какие-то обрывочные данные, по которым ничего толком не понять. Только понятно, что «что-то было».

Кто в курсе, что там были за истории?

Если не сложно, напомните, кто что знает и/или слышал.

Какие плечи в США и их стоимость. Interactive Brokers

- 17 ноября 2020, 18:34

- |

Вы будете удивлены стоимость кредита(плеча) значительно ниже чем в РФ.

Итак, начнем.

Примеры будут на IB.

Какие плечи (Леверидж)при торговле акциями в США.

Три типа аккаунта и их условия.

3 типа аккаунта:

1.Reg-T маржин

2. портфолио маржин

3. Простой КЕШ-аккаунт

Леверидж - они же плечи (далее по тексту)

Информация по акциям (Плечи и леверидж), как там, что происходит.

Далее, механизмы и примеры.

Акции, плечи — Леверидж. В Interactive Brokers — есть два типа аккаунтов для МАРЖИ.

Это Reg-T маржин и портфолио маржин.

------------------------------------------------------------------------------------------------------------------------------------------

Reg-T маржин — это маржа дает аккаунту плечи от 1-4 го.

( Читать дальше )

Особенности национальной маржинальной торговли

- 12 августа 2020, 19:48

- |

- акции и облигации на ММВБ

- акции США на СПБ

При любом валютном прогнозе не брезгуем рублевыми активами, особенно теми, что можно оставить в залог для совершения сделки «с плечом».

На ММВБ интересных мне акций не много. Те, что нравятся и принимают в залог (брокер Альфа): НМТП, Фосагро, Интер РАО...

Но есть варианты с облигациями Москвы(Рег.№ RU32048MOS0) и ОФЗ 26207, 46020, 26228, 26225 и 26205. — всё это добро так же можно оставить в залог и открыть позицию на бирже СПБ. (активно торгую я только там)

Теперь мы на СПБ. Здесь, в идеале, треть портфеля держать в маржинальных бумагах(у меня никогда такого не получалось))).

На 08.2020 у Альфы таких американских акций 88 штук, список в finviz можно увидеть по ссылке.

( Читать дальше )

Плечи на форексе и на рынке акций

- 27 июня 2020, 10:37

- |

Далее пойдет речь о максимальных плечах на рынке акций и форексе, влиянии плечей на торговлю и их сравнение. А также какие ПАММ счета не стоит выбирать. Буду приводить пример конкретно по своей торговле и по тем инструментам, которые использую я.

Изначально нужно сравнить волатильность. Понятно, что есть куча акций и валют которые меньше или больше по ходу цены, но я выбрал одни из самых торгуемых. (Специально взял акции из разных секторов)

Для определения волатильности зашел на сайт Tradingview, выбрал дневной таймфрейм, и кинул на график индикатор ATR Percent с периодом 1. Индикатор будет показывать волатильность каждого дня в процентах. График сжал максимально, поэтому видно последние 6 лет, этого хватит.

( Читать дальше )

Допустимая просадка для 10 плеча

- 14 апреля 2020, 14:27

- |

Какую просадку эквити от вершины следует считать приемлемой для портфеля фьючерсов на 10 плече, чтобы принять в системе как расчётную и, в то же время, не чрезмерную?

Допустим, если использовать простейший принцип — взять 2% и умножить на 10 — то получается 20%. Но такой подход кажется профанацией.

А какой количественный ориентир тогда применять в мире больших фьючерсных плечей?

Почему рынки во время кризиса падают на 50%

- 11 апреля 2020, 21:20

- |

Объяснение очень простое, все дело в принудительном закрытие лонгистов торгующих на плечи.

При падении на 10% закрывают лонгистов с 10м плечом, при 30% с 3м плечом при 50% со 2м плечом.

Далее маржиналов не остается, остаются только инвесторы без плечей. А они могу сидеть в акциях до посинения.

Поэтому рынок перестает падать.

Математика в чистом виде и никакого фокуса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал