Палладий

Золото остается долгосрочной инвестицией, защищающей инвесторов от неожиданных всплесков инфляции - Атон

- 07 апреля 2022, 16:36

- |

Фундаментальный взгляд (позитивный). Нам продолжает нравиться золото как долгосрочная инвестиция, защищающая инвесторов от неожиданных всплесков инфляции, а также геополитических шоков. Мы считаем, что заморозка российских валютных резервов может стимулировать центральные банки наращивать долю золота в резервах. Например, доля золота в резервах Китая составляет всего 3% из $3.3 трлн против 22% из $0.6 трлн у России. Россия в конечном итоге может не только не продавать свои запасы золота, но и превратиться в крупнейшего покупателя золота после стабилизации рубля. Отмена НДС на физическое золото спровоцировала огромный спрос физлиц в России на металл. Замещение золота биткойном представляет собой риск, но он сдерживается присущими криптовалюте уникальными рисками – волатильностью, более высокой вероятностью хакерских атак (в отличие от краж золота, например), зависимостью от майнинга криптовалют в других странах.Лобазов Андрей

( Читать дальше )

- комментировать

- 276

- Комментарии ( 1 )

Золото, палладий или платина? Какой драгоценный металл предоставляет возможность после турбулентности рынка

- 18 марта 2022, 12:38

- |

Не только фондовые рынки испытывали сильные колебания в последние недели — на товарных рынках также наблюдались значительные перекосы. Помимо нефти, в центре внимания инвесторов оказались драгоценные металлы.

— Драгоценные металлы слабеют после сильного ралли

— Опасения по поводу рецессии

— Платина может заменить палладий

За последние три месяца цены на нефть выросли примерно на треть. Тем временем была преодолена отметка в 120 долларов США, что было вызвано, в частности, российской спецоперацией в Украине. Соединенные Штаты ввели запрет на импорт российской нефти, многие европейские страны предпринимают усилия, чтобы в краткосрочной перспективе значительно снизить свою зависимость от российской нефти, а в среднесрочной перспективе даже полностью обойтись без импорта из России.

Однако не только нефтяные рынки продемонстрировали сильные колебания в результате российской спецоперации; помимо фондовых рынков, в последние недели сильные колебания цен наблюдались и на рынках драгоценных металлов.

( Читать дальше )

📈Цена палладия обновила исторический максимум

- 07 марта 2022, 11:54

- |

Стоимость палладия в ходе торговой сессии на бирже Comex (входит в CME Group) в понедельник обновила исторический максимум, поднявшись выше $3,3 тыс. за тройскую унцию.

По состоянию на 11:30 мск, цена драгметалла росла на 13,15%, до $3,374 тыс. за унцию.

Цена палладия обновила исторический максимум — Экономика и бизнес — ТАСС (tass.ru)

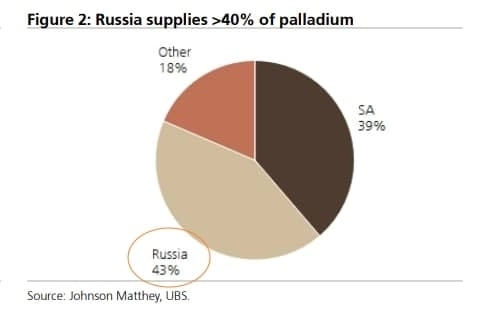

UBS: Россия поставляет 43% мирового палладия. Санкции могут сильно сказаться на рынке

- 21 февраля 2022, 10:33

- |

Палладий. Путь на обновление исторических максимумов

- 11 февраля 2022, 20:12

- |

#XPD

Таймфрейм: 1W

Я крайне оптимистично смотрю на рынок сырья в текущем году. Считаю, что и золото, и серебро, и платина обновят в обозримой перспективе свои исторические значения. А что палладий? Неужели он останется не у дел, и весь свой рост он уже показал?

Волновой принцип Эллиотта однозначно говорит нам, что нет. До медвежьего рынка по данному активу осталось ещё достаточно восходящих подразделений. Что касается времени, то по продолжительности ещё есть минимум 5 лет запаса до начала волны [2].

Палладий вырос за счет спроса автопроизводителей, остальные драгметаллы поддались давлению ФРС

- 31 января 2022, 08:32

- |

По итогам минувшей недели стоимость палладия выросла почти на 13% и приблизилась к уровню $2,4 тыс., максимума за 5 месяцев. Это произошло на фоне коррекции на рынках других благородных металлов, потерявших в цене за неделю 2–7%.

Давление на рынок драгметаллов, особенно на золото, как инвестиции, не приносящие процентный доход, оказывает жесткая позиция ФРС, которая ведет к росту процентных ставок и укреплению доллара.

Стоимость палладия восстанавливается за счет увеличивающегося спроса со стороны автопроизводителей и проблем с добычей у части производителей в Южной Африке

Палладий вырос на дефиците – Газета Коммерсантъ № 16 (7217) от 31.01.2022 (kommersant.ru)

Обзор прессы: Лукойл, Ростелеком, Сбербанк, палладий, СПГ, форекс-дилер — 31/01/22

- 31 января 2022, 08:13

- |

ЦБ озаботился рисками клиентов форекс

Разработанные поправки к законодательству, регулирующие деятельность форекс-дилеров, расширят круг инструментов для их клиентов. Вместе с тем предполагается снизить размер кредитного плеча для инвесторов. Участники рынка считают, что новые инструменты повысят конкурентоспособность российского рынка. Однако полагают, что для возврата крупных инвесторов, работающих в офшорных юрисдикциях, потребуется увеличение кредитного плеча для квалифицированных инвесторов до уровня 1:100.

https://www.kommersant.ru/doc/5192762

Импорт СПГ в Европу побил исторический рекорд

Европейские потребители скупили рекордный объем сжиженного газа в январе, пытаясь найти замену слишком дорогому газу из России. Но рынок все еще далек от баланса, и его нормализация только за счет СПГ в отсутствие роста поставок от «

( Читать дальше )

Среднесрочный взгляд на ГМК «Нор Никель»

- 28 января 2022, 11:16

- |

Динамика полной стоимости ГМК «Нор Никель» против мировой отрасли и ключевых бенчмарков подтверждает спрос на бумаги компании и позитивные ожидания инвесторов с начала 2022 г.

- ГМК «Нор Никель» (GMKN) +1%

- Индекс акций РФ (MCFTR) -9,8%

- S&P 500 (SPY) -9,7%

- All country World index (ACWI) -8,4%

За последние 12 месяцев капитализация ГМК отстала от мировой отрасли на -27%. Основные причины связаны с подтоплением рудников в 2021 г. и геополитикой.

( Читать дальше )

📈 Стоимость палладия превысила $2,3 тыс за унцию впервые с начала сентября 2021 года

- 26 января 2022, 20:11

- |

👉 Стоимость палладия в ходе торгов на бирже Comex (часть группы Чикагской товарной биржи) в среду превысила $2,3 тыс. за тройскую унцию впервые с 7 сентября 2021 года, следует из данных торговой площадки

👉 В среду палладий подорожал на 8,3%, с начала года уже на 25%

👉 Причина роста: восстановление спроса на металл со стороны автомобильной отрасли, которая потребляет 80% производимого в мире палладия

👉 Ранее из-за проблем с цепочками поставок автокомпонентов, вызванных пандемией коронавируса, производители снижали выпуск автомобилей и, соответственно, закупки палладия, используя в основном свои запасы металла. Теперь, благодаря восстановлению поставок компонентов, производители наращивают выпуск автомобилей, а следовательно, и закупки палладия

👉 Еще одна причина роста: геополитическая ситуация вокруг России — крупнейшего производителя металла. Напряженность между Россией и Западом из-за Украины усилила опасения по перебоям с поставками

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал