ПРОГНОЗ

Широко раскрытая пасть крокодила накоплений

- 30 октября 2025, 12:02

- |

Публикация от 02.06.2025

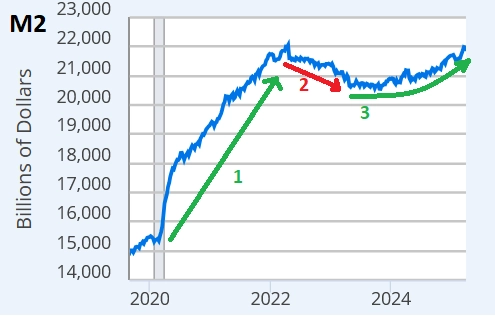

Обратил внимание на сходство поведения денежных агрегатов в России и в США. Повышенные гос. расходы в нашей стране в сочетании с высокими ставками привели к тому, что население не спешит тратить свои растущие, благодаря увеличению денежной массы, доходы, предпочитая копить на вкладах с привлекательными процентами. В США схожая ситуация, повышенные гос. расходы, финансируемые из пандемийной кубышки, о которой рассказал в предыдущей статье, в сочетании с высокими, по их меркам, ставками. В итоге в обоих странах денежный агрегат M2 растет необычно быстрее чем M1. График этих агрегатов напоминает все более широко раскрываемую пасть крокодила, которая когда-нибудь схлопнется.

Если исключить вариант значительного поднятия налогов (теоретически наиболее правильный подход), тогда, в соответствии с теорией, обстоятельства вынуждают регуляторов поднимать ставку выше уровня соответствующего временным предпочтениям населения, что приводит к снижению потребления людьми и освобождению ресурсов, необходимых для гос.

( Читать дальше )

- комментировать

- 320

- Комментарии ( 0 )

Взгляд за горизонт

- 30 октября 2025, 11:52

- |

Последнее время стали часто попадаться статьи с прогнозами чуть ли не гиперинфляции в США и ценами на золото от 35000$ через 10 лет. Пришло время снова взглянуть за экономический горизонт с позиции австрийской школы экономики.

Напомню, 4 года назад интернет был полон статей, прогнозировавших наступления стагфляции в США и рост цены золота до пятизначных значений к 2025 г. Этого не случилось, как я тогда и предполагал. Вместо этого, в соответствии с моими ожиданиями, попытки со стороны ФРС остановить инфляцию (пока вполне успешные) сдержанным поднятием ставки привели к учащению Бум-Крах циклов в соответствии с теорией экономического цикла Людвига Фон Мизеса.

В период, обозначенный на графике цифрой 1, усилиями ФРС и коммерческих банков (по большей части ФРС) обеспечивался рост денежной массы. Причем, количество созданных денег превышало сумму, которую можно увидеть выше на графике М2, т.к. значительная сумма (3 триллиона) осела на счетах обратного РЕПО и на счете казначейства (суммы на этих счетах не учитываются в М2).

( Читать дальше )

Шохин ожидает, что ЦБ снизит ключевую ставку на 0,5 процентных пункта в декабре, но не более

- 29 октября 2025, 17:18

- |

◾ Президент Российского союза промышленников и предпринимателей (РСПП) Александр Шохин считает, что Банк России на декабрьском заседании совета директоров может вновь принять решение о снижении ключевой ставки, но, скорее всего, шаг понижения опять составит 0,5 процентного пункта.

◾ Как сообщалось ранее, на прошлой неделе ЦБ понизил ключевую ставку до 16,5% с 17%.

◾ «Центральный банк будет действовать весьма осторожно, потому что в его политику денежно-кредитную наверняка будет заложено повышение НДС и инфляционные последствия этого решения. Поэтому, если в начале сентября я лично считал, что будет процентов 14% (уровень ключевой ставки к концу года — ИФ), то сейчас в лучшем случае ещё полпроцентных пункта снижение будет», — сказал Шохин журналистам в кулуарах форума «Российский промышленник».

◾ «Я думаю, что до конца года вероятность снижения на полпроцентных пункта есть, но думаю, что не более. А в следующем году будет зависеть от того, какая динамика инфляции и инфляционные ожидания, ведь ЦБ ориентируется не на статистически замеряемую инфляцию, а скорее на инфляционные ожидания, которые выше инфляции. Тем самым, кстати, немного и подогревает инфляционные ожидания», — полагает Шохин.

( Читать дальше )

"Какие факторы продолжают оживлять российский рынок? Будут дивиденды?".

- 29 октября 2025, 16:54

- |

Приветствуем любимых подписчиков и читателей канала!📊

Итак, на этой неделе продолжаем наблюдать продолжение ралли отскоков российского рынка. Сегодня динамика роста медленными темпами смогла пробить сопротивление уровня 2500 Индекса Мосбиржи и полетела максимально до позиции 2525 (+1,24%📈).

Какие еще факторы восстанавливают рынок?

Более мощными драйверами рынка являются отчетности гигантов рынка за III квартал 2025 г. Вчера мы с вами видели главной новостью отчет Сбера🏦 за этот период. Чистая прибыль банка увеличилась на 9%, что превысило прогнозы аналитиков, которые ожидали 6%. Это и вызвало такую мощную волну позитива на торгах, потому что акции Сбера есть в портфеле почти у каждого инвестора.

Из этого мы напоминаем, что в начале октября на форуме «Финополис-2025» финансовый директор Сбера Тарас Скворцов оставил прогноз о повышении дивидендов до 39,7 руб за акцию к итогам 2025 г. И этот прогноз вполне возможен по следующим причинам:

1️⃣Все связано с решением ЦБ продолжить снижать ставку без пауз как многие опасались на прошлой неделе.

( Читать дальше )

Средняя цена барреля нефти марки Brent упадет в 2026 г. до $60 с $68 в нынешнем, до самой низкой за 5 лет отметки — Всемирный банк

- 29 октября 2025, 16:31

- |

- Средняя цена барреля нефти марки Brent упадет в 2026 г. до $60 с $68 в нынешнем, до самой низкой за 5 лет отметки, — Всемирный банк.

- Цены на нефть снизятся в 2025 г. на 12%, а в 2026 г. — еще на 10%, прогнозирует Всемирный банк.

- Санкции Запада способны привести к подъему цен на нефть на мировых рынках выше базовых прогнозов, — Всемирный банк.

- Геополитическая напряженность и конфликты могут привести к повышению цен на нефть, росту спроса на золото и серебро, — Всемирный банк.

openknowledge.worldbank.org/entities/publication/d08d3ee8-e38a-4f02-8ade-95b9c6075c0b

Финансовый компас - квартальный взгляд на рынки

- 29 октября 2025, 07:12

- |

Банк России продолжит цикл смягчения ключевой ставки (КС) в 2026 г., но медленно. КС на конец 25 г. 16%, на конец 26 г. вероятно снижение до 12%, но степень неуверенности ЦБ резко выросла, что допускает диапазон 10-14%!

Рецессию удается не объявлять за счет роста тарифов ЖКХ, госконтрактов и компаний, связанных с ОПК. Гражданские сектора – спад 50/50, экспортные сектора – спад (курс и конъюнктура).

Оживление в экономике начнется не ранее 2 квартала 2026 г.

( Читать дальше )

Нефтяной цикл Российского рынка. Надвигающийся нефтяной шок.

- 28 октября 2025, 19:18

- |

График нефти марки брент с дисконтом в 10$ (оранжевая) и без дисконта (синяя) с конвертацией в рубли. Средняя линия цены за 3 года (белая).

Когда цена на рублевую бочку нефти уходит ниже средней линии — фактически это означает начало цикла стагнации экономики, согласно графику он начался в мае, и тут есть два сценария — быстрый возврат к росту как в 21году, или стагнация рынка на 3 года.

Для первого сценария необходима либо девальвация валюты на 50% (до 120), либо рост стоимости нефти на 50% (до 90$), либо их комбинация.

В ином случае мы увидим стагнацию экономики на года. как в 15-18 года.

Внешний фон:

— ОПЕК создает профицит нефти на рынке и скорей всего уронит цены на нефть в район 50 долларов за баррель.

— Америка очевидно собирается установит военный контроль над Венесуэлой и Кубой, чтобы Американские нефтянные компании получили доступ к тяжелой Венесуэльской нефти (там крупнейшие мировые запасы нефти), и тем самым они смогли бы сохранить долю на рынке вопреки стараниям ОПЕК вытеснить их сланец.

( Читать дальше )

X5: Гигантский рост оборотов и падающая прибыль

- 28 октября 2025, 17:51

- |

Компания ИКС5 отчиталась о своей работе за 9 месяцев. Давайте разбираться в отчёте.

Ключевые цифры за 9 месяцев:

🔼 Выручка: 3,4 трлн руб. (+20% г/г)

🔽 Операционная прибыль: 117,6 млрд руб. (-9,8% г/г)

🔽 Чистая прибыль: 76 млрд руб. (-19% г/г)

🔽 Маржа по EBITDA: 5,7% (была 7% г/г)

❌ Чистый долг вырос до 257 млрд руб. (+60 млрд руб.)

Ключевые цифры за 3 квартал:

🔼 Выручка: 1,16 трлн руб. (+18,5% г/г)

🔽 Операционная прибыль: 45 млрд руб. (-6,2% г/г)

🔽 Чистая прибыль: 28 млрд руб. (-19,9% г/г)

Источник: сайт компании

Парадокс: продажи растут, а прибыль — нет. Почему?

1️⃣ Выручка X5 бьет рекорды, но за гигантскими оборотами скрывается тревожная тенденция — прибыльность бизнеса стремительно падает. Основная причина падения — снижение покупательской способности. Рост выручки происходит за счет инфляции вместо роста количества продаж. Реальный трафик почти не изменился (+0,4% г/г).

2️⃣ Смена форматов. Аудитория уходит в дисконтеры:

— «Чижик» — взрывной рост продаж на 65%, но низкая маржинальность;

( Читать дальше )

#BTC Bitcoin становится вновь сильным активом

- 28 октября 2025, 10:35

- |

Как и ожидалось Aromath после тотального крипточистилища и мгновенного очищения рынка — биткоин #BTC становится вновь сильным активом: паттерн раскрытый мегафон, треугольник расширяющийся на восходящем тренде, приводит обычно к продолжению роста в сторону основной тенденции.

Основная тенденция — это тренд.

Раздел Тренды — часть Курса 3 Основы технического анализа Академии🎓Aromath,

это — основа работы с рынками, их надо знать и применять.

Считаем цели — 152000 и 182000 округленно есть ближайшие, возможно параболическое и безоткатное движения в стиле произошедшего ралли золота Gold только что 9 недель подряд.

Обоснование — накопление позиций, снижение ставок ФРС, рождественское ралли-сезонность биткойна.

Держим #ETH, #COIN и #MSTR при этом как более агрессивные ставки на рост Биткойна Bitcoin.

Как отыграть рост Биткойна на Мосбирже — не знаю, нет мнения.

Возможности инвестиций и спекуляций на мировых активах плюс акции США сейчас точно имеются и широко доступны.

AROMATH — едко и метко о фондовом рынке.

( Читать дальше )

Когда золото становится новой валютой, а пенсии — новой легендой

- 28 октября 2025, 09:25

- |

Друзья, иногда мне кажется, что мы живём в каком-то финансовом фильме. Вот только сценарий всё больше напоминает не «Волка с Уолл-стрит», а «Выжить любой ценой». Ещё вчера золото считалось «подушкой безопасности» — спокойным активом для тех, кто не хочет рисковать. А сегодня — оно уже не просто подушка, а целый бронежилет для капитала.

📈 За последние годы золото выросло в цене настолько, что даже самые скептичные инвесторы начали задумываться: а не оно ли теперь настоящая валюта доверия? Пока доллар теряет вес, а «бумажные» обещания государств вызывают лишь нервный смешок, золото продолжает идти вверх. Оно не обещает — оно просто есть.

В октябре цена впервые перевалила за $4300 за унцию, и это, как говорится, ещё не вечер. Я предсказывал такие уровни к 2026 году — но рынок решил, что ждать некогда. Кажется, люди просто перестали верить в «потом».

Вот и выходит, что золото стало новой валютой доверия — единственным, что не обесценится, не заблокируется и не отменится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал