ОфЗ

PRObondsмонитор. ОФЗ. Оттолкнулись ото дна и вернулись обратно

- 09 июня 2021, 06:12

- |

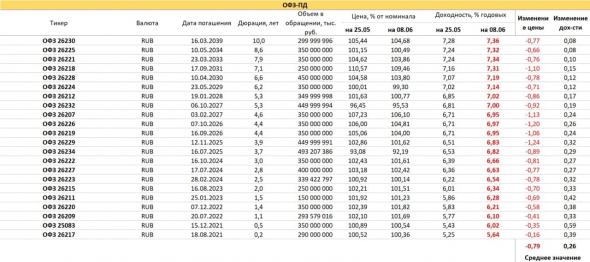

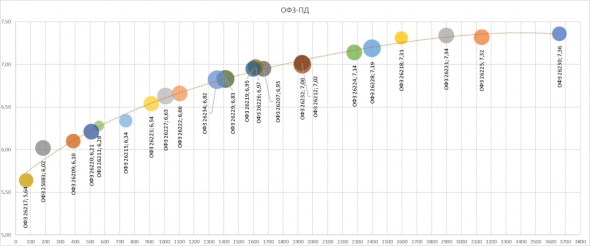

В оценках динамике каких-то секторов облигаций я ошибся, каких-то – нет. В оценках ОФЗ пока не ошибся. С начала апреля писал, что гособлигации нащупали дно, вблизи которого и рискуют остаться. До сих пор так и происходит. Впереди, 11 июня, высоковероятное и очередное повышение ключевой ставки. Наиболее предсказуемое повышение – на 50 б.п., до 5,5%. Это повышение ОФЗ уже заложили в котировки и доходности. Даже самые короткие бумаги дают 5,6-6,1% годовых, а начиная с пятилетних бумаг, доходность достигает 7%. Запас доходности обеспечен и по отношению к инфляции (по итогам мая – 6,0%), и по отношению к дальнейшему повышению ключевой ставки. Последнее в активной фазе сейчас, но сомнительно, что ЦБ продолжит повышение те ми же темпами, что и в первой половине нынешнего года.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

ОФЗ и доходность

- 04 июня 2021, 15:34

- |

ОФЗ 25083

Цена = 100.58, Доходность = 5.94% (эффективная)

Погашение 15.12.21

Вроде бы и неплохо (по сравнению со вкладами). Можно было бы взять до конца года под почти 6% годовых, НО:

Не поверил я в такую халяву и решил пересчитать доходность декларируемую Биржей и всеми доступными облигационными калькуляторами.

Цена покупки = 1 005.80 + 33.17 (НКД) = 1 038.97

Выплаченные купоны до погашения (2 шт по 34.90) = 69.8

В итоге в конце срока получим = 1000 + 69.8 = 1 069.80

ПРИБЫЛЬ = 30.83 = 3% годовых!

Похоже, что все калькуляторы облигаций не учитывают НКД на дату покупки при расчете доходности, а при сроках меньше года или близких к этому это становится особенно критично!

У меня конечно в школе не 5 по математике было, поэтому ткните меня носом, где я ошибся!

И да, наверняка это всем известно, но я все равно в шоке :(

Размещение ОФЗ + Доля нерезидентов

- 02 июня 2021, 17:49

- |

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

Итоги:

ОФЗ 26234

Спрос составил 51,527 млрд рублей по номиналу. Итоговая доходность 6,66%. Разместили 33,448 млрд рублей по номиналу

( Читать дальше )

итоги аукционов ОФЗ: оптимизм

- 29 мая 2021, 12:11

- |

которые состоялись в среду, по мнению, Сбера, прошли успешно.

Минфин в полном объеме разместил предложенные бумаги на 40 млрд руб.

без значительной премии в доходности.

Совокупный спрос был самым высоким с середины апреля,

при этом наиболее активно инвесторы покупали 10-летний номинальный выпуск.

Результаты аукционов показывают, что интерес к длинной дюрации повысился,

несмотря на перспективы сохранения жесткой риторики ЦБ на заседаниях в июне и июле.

Спрос на 14-летние ОФЗ-26233 составил 32,7 млрд руб.

Этого было достаточно, чтобы в полном объеме разместить 10 млрд руб. почти без премии ко вторичному рынку.

Удовлетворенные заявки находились в узком диапазоне:

разница в доходности между минимальной и максимальной заявкой составила всего 1 б. п.

На аукционе 10-летних ОФЗ-26235 также удалось разместить полный объем, предложенный к размещению (30 млрд руб.).

Объем заявок достиг почти 90 млрд руб. (против 30,2 млрд руб. две недели назад).

Вывод.

Рубль стабилен.

Банки устраивает доходность около 7% годовых по 10-летним ОФЗ (в н/вр фактически доходность по 10-леткам около 7% годовых).

RGBI (индекс ОФЗ) с начала апреля 2021г. в боковике.

С уважением,

Олег.

Размещение ОФЗ

- 26 мая 2021, 19:46

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

Итоги:

ОФЗ 26233

Спрос составил 32,708 млрд рублей по номиналу. Итоговая доходность 7,27%. Разместили 10,009 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26233 с погашением 18 июля 2035 года составила 90,8284% от номинала, что соответствует доходности 7,27% годовых.

Всего было продано бумаг на общую сумму 10,009 млрд. рублей по номиналу при спросе 32,708 млрд. рублей по номиналу. Выручка от аукциона составила 9,278 млрд. рублей.

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субфедов, первого корпоративного эшелона, ВДО

- 26 мая 2021, 06:25

- |

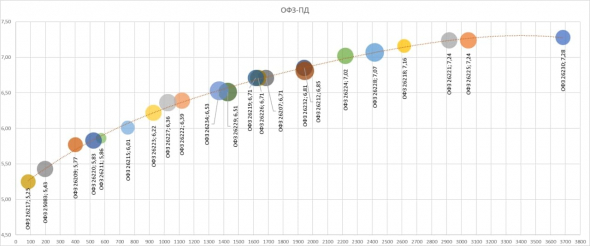

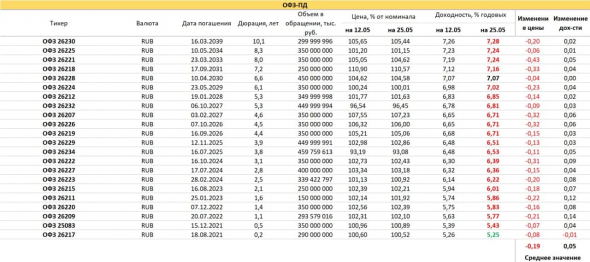

2 недели назад, в тогдашнем срезе облигационных доходностей писал, что доходности эти, в общем, остановили рост. Однако за эти две недели доходности всех секторов рублевых облигаций выросли. Особенно заметно – у субфедов и в высокодоходном сегменте.

( Читать дальше )

Они там все еб----ись

- 25 мая 2021, 22:30

- |

bonds.finam.ru/news/item/minfin-rf-rasskazal-o-mexanizmax-vykupa-ofz-s-plavayushim-kuponom-s-rynka/

В США за это сажают и крупные штрафы, а у нас правительство взялось за манипулирование ОФЗ???

Руководство Банка России заподозрили в биржевых махинациях.

- 24 мая 2021, 12:03

- |

В рамках расследования уголовного дела о хищении активов банка «Воронеж» правоохранители заподозрили, что в преступлении может быть замешано руководство Банка России, а конкретно курирующий работу Московской биржи зампред регулятора Сергей Швецов. Об этом со ссылкой на источники пишет «Коммерсантъ».

Следствие установило, что из-за биржевых махинаций воронежский банк лишился облигаций федерального займа (ОФЗ) на 1,5 миллиарда рублей по ценам значительно ниже рыночных. АО «Финанс-Инвест», которое их продавало третьим лицам, вскоре объявило о банкротстве.

Таким образом «Воронеж» остался без своего самого ликвидного актива, а ответственности за это фактически никто не понес. При этом правоохранители полагают, что сам процесс был проведен с очевидными нарушениями и при непредвзятом подходе не мог остаться без внимания.

( Читать дальше )

Размещение ОФЗ

- 19 мая 2021, 18:06

- |

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серий 26236 и 26230 в объеме остатков, доступных для размещения в указанных выпусках (26,4 и 7,82 млрд соответственно), а также ОФЗ-ИН серии 52003 в объеме 15,568 млрд. рублей.

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26236

Спрос составил 34,543 млрд рублей по номиналу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал