ОфЗ

котировки офз

- 17 января 2022, 10:10

- |

- комментировать

- Комментарии ( 1 )

🔥Рынок в ожидании войны! Какие акции купить во время обвала? Какие облигации спасут от кризиса?🔥

- 16 января 2022, 10:32

- |

00:25 — Рынок в ожидании войны, что делать?

04:24 — Какие акции купить во время обвала?

06:46 — Сургутнефтегаз — прогноз дивиденда и защитные бумаги

08:50 — Какие облигации спасут от кризиса(RGBI)?

06:45 — Итог

Напоминаю, что можно ускорить до 1.5-2😉

Про нефтегазовые компании https://t.me/marketinvestnews/391

Если хотите поддержать материально👉https://yoomoney.ru/to/4100117336289296 🤑

Обзор интересных событий на ММВБ с 25.12.2021 по 16.01.2021

Данная информация не является индивидуальной инвестиционной рекомендацией.

Толпа говорит: Всё пропало!

- 15 января 2022, 09:49

- |

Важно, чтобы собранный инвестиционный портфель не приносил много хлопот и давал спокойно спать.

Я распродал свои российские акции (БПИФ SBMX) в сентябре.

А в ноябре сообщил своим подписчикам о достижении рынком российских акций вершины и необходимости занятия защитной позиции в их долгосрочных инвестиционных портфелях. Это могли узнать и читатели Смарт-лаба.

Весьма любопытно было наблюдать осенью, как инвесторы жадно покупали российские акции в надежде получить еще бОльшую прибыль. А на мой призыв быть осторожным с этим отвечали:

“да эти же амеры будут вкладывать в акции энергоносителей России. Вот увидите.”

Теперь, когда оптимизма на нашем рынке значительно поубавилось, я вижу совсем другие настроения тех, кто осенью покупал Газпром, Сбербанк и прочие, как им казалось тогда, истории успеха: “Только посмотрите на их будущие дивиденды!”

( Читать дальше )

📉RGBI показал новый минимум с 2016 года

- 14 января 2022, 16:00

- |

📉RGBI -1.7% Показал новый минимум с 2016 года, на индекс облигации давит геополитика, инвесторы опасаются конфронтации со странами запада. Пятилетняя страховка от дефолта России (CDS) растёт сегодня на 3.8%, а доллар прибавляет 1.3%, торгуется выше 76.5 руб. 😳

Почему сегодня на ИИС продал все ОФЗ 52001, VTBM и купил TXTB.

- 14 января 2022, 14:25

- |

ИИС.

Продал все ОФЗ 52001 (по 99,85% и выше) и все VTBM, купил FXTB,

в среднем, по 772р..

Теперь на ИИС — только FXTB

(короче, USD и всё).

Т.е. и купил ОФЗ 52001, и продал по курсовой стоимости примерно одинаково,

плюс на НКД и росте номинала.

Покупать акции буду, когда медвежий тренд по РТС развернётся (вероятно, не скоро).

Логика операции следующая:

1. уход от политических рисков,

2. личное мнение: usd/rub входит в новый коридор 74 — 82,

3. тренд по индексу РТС считаю медвежьим (падение в н/вр более 20% с максимума в 1933, который был 26 10 2021г.),

4. для борьбы с инфляцией, чтобы разгрузить баланс,

ФРС придётся поднять ставки, чтобы US Treasures стали привлекательными,

5. когда посчитаю, что ЦБ РФ закончит цикл поднятия ставок, начну осторожно покупать длинные ОФЗ 26230, 26238

(возможно, временно, среднесрочно, ОФЗ станут привлекательнее акций:

дальше, по ходу, по контексту

станет виднее).

Мнение сегодня утром рассказал на youtube.

Высказал только своё личное мнение.

Рекомендаций не даю:

будущее не известно.

Поэтому каждый

оценивает ситуацию и

принимает решения

сам!

( Читать дальше )

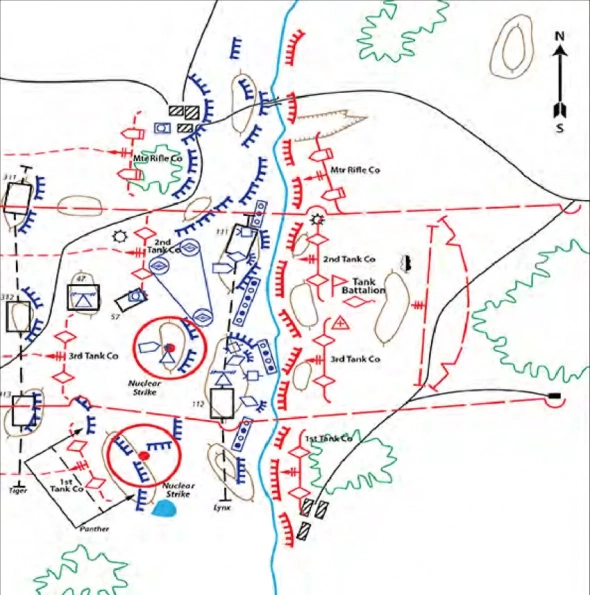

О различии между применением тактического ядерного оружия в будущей кампании на Украине и полноценной ядерной войной. Хочу оправдаться… Последствия для рынков

- 14 января 2022, 06:54

- |

Написав вчера пост https://smart-lab.ru/blog/756476.php о применении тактического ядерного оружия на Украине — я был не так понят и обвинён в призывах к ядерной войне, к апокалипсису человечества.

Но хотел обсудить аспекты применения лишь тактического ядерного оружия, на 1990 год находящегося в дивизионном звене, и при умелом применении облегчающем задачу стратегического наступления.

Украиной созданы множество мобильных тактических групп, эффективных и подготовленных. Ситуация отличается от 2014 года.

Вместе с тем, в их мобильности — ахиллесова пята. Они все привязаны к средствам транспорта и в предбоевом состоянии расположены компактно.

Тактический ядерный удар должен наносится по скоплению войск, начиная с батальонной тактической группы и оканчивая бригадами.

Уничтожение таких частей и соединений (а их число — не более 50) облегчит выполнение боевой задачи и позволит сохранить жизни российских солдат и офицеров.

( Читать дальше )

📉 Индекс RGBI упал до уровня 2018 года

- 13 января 2022, 14:37

- |

👉 Причина падения: вчерашние данные по инфляции в России разочаровали инвесторов

👉 Российские облигации падают на ожиданиях дальнейшего повышения ставок от ЦБ РФ

👉 Ещё одна причина падения — санкции. Новые санкции Сената США против России направлены на первичный и вторичный рынок долга

НКД облигаций: Когда покупать облигации

- 12 января 2022, 17:27

- |

Облигации — самый распространённый вид долговых бумаг на фондовой бирже. Доход по таким облигациям выплачивается регулярными платежами до момента их погашения.

Но Если бумаги требуется продать на вторичном рынке, для определения их справедливой цены используется понятие накопленного купонного дохода (НКД).

Доброго всем дня меня зовут Евгений, Я продолжаю развивать тему облигаций.

Сегодня расскажу про механизм НКД. Что это и зачем он нужен?

И когда лучше покупать облигации: до или после выплаты купона?

А перед тем как начать не забудьте проставить лайк, а те, кто тут впервые можете

подписаться на канал – https://www.youtube.com/c/THEINVEST буду сильно признателен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал