Отчет

Газпромнефть отчиталась за II кв. 2025 г. — цена на нефть, укрепление рубля и SDN санкции продолжают ухудшать фин. положение. Дивиденды?

- 05 сентября 2025, 09:45

- |

🛢 ГПН представила нам финансовые результаты за I полугодие и II квартал 2025 г. Сокращённый отчёт получился ожидаемо слабым, фин. положение эмитента продолжает ухудшаться, из-за этого аппетиты Газпрома (главный мажоритарий) по выплате дивидендов были сокращены, в прошлой разборке я предупреждал, что payout может сократится до 50%, но без сюрпризов по выкачке денег с «дочки» не обошлось:

🛢️ Выручка: I п. 1,8₽ трлн (-12,1% г/г), II кв. 884₽ млрд (-15,1% г/г)

🛢️ EBITDA: I п. 510,1₽ млрд (-27,6% г/г), II кв. 238,1₽ млрд (-32,1% г/г)

🛢️ Чистая прибыль: I п. 150,5₽ млрд (-54,2% г/г), II кв. 57,8₽ млрд (-65,8% г/г)

💬 Компания предоставила сокращённые операционные данные — добыча углеводородов увеличилась во II кв. на 4,5%, а объём переработки на 6%. РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, поэтому в 2025 г., начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу. По нефтепродуктам — демпферные выплаты за II кв. 2025 г. составили 143 млрд (-73,9% г/г), катастрофическое падение. Средний курс $ во II кв. 2025 г. — 80,8₽, в 2024 г. — 90,4₽, средняя цена Urals во II кв. 2025 г. — 55,5$, в 2024 г. — 70,6$.

( Читать дальше )

- комментировать

- 1.3К | ★4

- Комментарии ( 2 )

Облигации Кокс 001Р-06. Купон до 20,50% на 3 года с ежемесячными выплатами

- 04 сентября 2025, 17:32

- |

ПАО «Кокс» (Кемерово) — материнская компания промышленно-металлургического холдинга, занимающегося производством металлургического кокса.

Помимо него в состав ПМХ входят: угольный разрез «Участок Коксовый» и шахта «Бутовская» (прекратила угледобычу), предприятия по выпуску железной руды («Комбинат КМАруда») и чугуна («Тулачермет»), а также АО «Полема» (производитель изделий из хрома, молибдена, вольфрама, металлических порошков и композиционных материалов).

Параметры выпуска Кокс 001Р-06:

• Рейтинг: А- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем: не более 1 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 20,50% годовых (YTM не выше 22,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: нет

• Оферта: Пут через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата сбора книги заявок: 11 сентября

• Дата размещения: 16 сентября

( Читать дальше )

ЛУКОЙЛ отчитался за I п. 2025 г. — выкупили акций на 654 млрд руб., и погасят большую часть, это при снижении фин. доходов. Дивиденды?

- 03 сентября 2025, 09:53

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за I полугодие 2025 г. Ожидаемо I п. для эмитента получилось слабым, конечно, это повлияло на фин. результаты компании, но менеджмент сделал пару прекрасных действий за это полугодие:

🛢️ Выручка: 3,6₽ трлн (-16,9% г/г)

🛢️ EBITDA: 606,2₽ млрд (-38,4% г/г)

🛢️ Чистая прибыль: 288,6₽ млрд (-51,2% г/г)

⬇️ Компания не предоставила операционных данных, но мы знаем, что РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, поэтому в 2025 г., начиная с I кв. происходила компенсация по добыче за ранее превышенные квоты, но со II кв. РФ уже начала наращивать добычу. По данным ОПЕК в июне РФ добыла нефти — 9,025 млн б/с (+41 тыс. б/с м/м). Проблема была сформирована в укреплении ₽ (средний курс $ за I п. 2025 г. — 86,9₽ vs. средний курс $ за I п. 2024 г. — 90,5₽) и снижении цены на Urals (средняя цена Urals в I п. 2025 г. — 59,2$, в I п. 2024 г. — 69,1$). Что же насчёт нефтепродуктов, то я разбирал полугодовой отчёт по НГД, демпферные выплаты за I п. 2025 г. составили 547 млрд (-44,5% г/г), катастрофическое падение по сравнению с 2024 г.

( Читать дальше )

Индекс МосБиржи упал к августовским минимумам. Что спасло индекс от большего обвала?

- 03 сентября 2025, 09:18

- |

По итогам основной сессии индекс Мосбиржи снизился на 1,48% до 2844,1 пункта, долларовый индекс РТС — на 1,71% до 1111,46 пункта.

Повышенный оптимизм, вызванный ожиданиями резкого снижения ключевой ставки до 16% на предстоящем заседании ЦБ, был нивелирован подобными заявлениями представителей регулятора. На этом фоне главные должники индекса ушли в коррекцию.

Коррекции не удалось избежать и по факту встречи России и Китая. Рынок получил то, что было анонсировано заранее, что не могло не привести к общему разочарованию. По итогу, был подписан меморандум о строительстве «Силы Сибири-2», а также договорились об увеличении поставок по действующему газопроводу «Сила Сибири» и строящемуся «Дальневосточному маршруту». Реализация проекта потребует значительных капитальных вложений, отдача от которых наступит нескоро. Будущие дивиденды Газпрома стали еще дальше от тех, кто их продолжал ждать.

( Читать дальше )

Облигации Камаз БО-П16. Купон до 14,50% на 2 года с ежемесячными выплатами

- 02 сентября 2025, 13:53

- |

Компания охватывает весь технологический цикл производства: от разработки, изготовления, сборки автотехники и автокомпонентов до сбыта готовой продукции и сервисного сопровождения.

Параметры выпуска Камаз БО-П16:

• Рейтинг: ruAA (Стабильный) от Эксперт РА, AA-(RU) (Стабильный) от АКРА

• Номинал: 1000Р

• Объем: 5 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 14,50% годовых (YTM не выше 15,50% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 03 сентября

• Дата размещения: 09 сентября

Помимо облигации с фиксированным купоном Камаз готовы представать флоатер БО-П17 — плавающий, определяемый как сумма доходов за каждый день купонного периода исходя из значения КС Банка России + спред. Ориентир спреда – не выше 250 б.п. Срок обращения: до двух лет.

( Читать дальше )

Чистая прибыль банковского сектора в июле 2025 г. — продолжает увеличиваться благодаря налоговым манёврам, но балансовый капитал просел.

- 02 сентября 2025, 12:21

- |

💳 По данным ЦБ, в июле 2025 г. прибыль банков составила 397₽ млрд (+29,7% г/г, в июне — 392₽ млрд), по сравнению с прошлым годом есть ощутимое увеличение — 306₽ млрд в июле 2024 г. Также отмечаю, что доходность на капитал в июле увеличилась с 24,5 до 24,9%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) сократилась до 285₽ млрд (в июне 323₽ млрд), несмотря на увеличение ЧПД (+54₽ млрд, +9% м/м). Снижение связано с ростом отчислений в резервы по прочим активам (+101₽ млрд) относительно июня (тогда у банков были разовые восстановления по прочим требованиям). Резервы по кредитам при этом почти не изменились (+5₽ млрд, +4% м/м).

🟣Неосновные (волатильные) доходы — преимущественно от операций с валютой и дивиденды дочерних компаний, почти не изменились и составили 155₽ млрд (-7₽ млрд по сравнению с июнем).

🟣При этом у банков сократились налоговые отчисления (-47₽ млрд по сравнению с июнем) из-за разницы в отражении доходов между бухгалтерским и налоговым учётом. Она возникла в результате положительной переоценки отдельных активов в бухгалтерском учёте (в налоговой базе эта переоценка не учитывается).

( Читать дальше )

🛢Роснефть: ожидаемо, но мало

- 01 сентября 2025, 14:35

- |

Один из крупнейших нефтяников отчитался по МСФО за полугодие

Роснефть (ROSN)

➡️Инфо и показатели

Результаты

— выручка: ₽4,3 трлн (-17,6%)

— EBITDA: ₽1,1 трлн (-36%)

— чистая прибыль: ₽245 млрд (-68%)

— капзатраты: ₽769 млрд (+10,5%)

— скорр. FCF: ₽173 млрд (-75%)

🚀Мнение аналитиков МР

Результаты слегка превзошли наши ожидания, однако показатели все равно существенно снизились.

Падение — результат давления операционных, индексируемых и финансовых расходов на фоне относительно высокой ставки. Кроме того, налоги остаются значительной расходной частью и косвенно могут влиять на возможности компании по поддержке уровня добычи. Это, а также рост эксплуатационных и капитальных расходов, увеличивают стоимость добычи каждого следующего барреля.

Считаем, что вторая половина года тоже не будет простой. В случае ослабления рубля эффект роста выручки будет частично нивелирован эффектом курсовых разниц. Переработка может показать умеренно негативную динамику на фоне атак БПЛА. При этом развитие проекта Восток Ойл продолжается (разведка, бурение, строительство), что внушает небольшой оптимизм.

( Читать дальше )

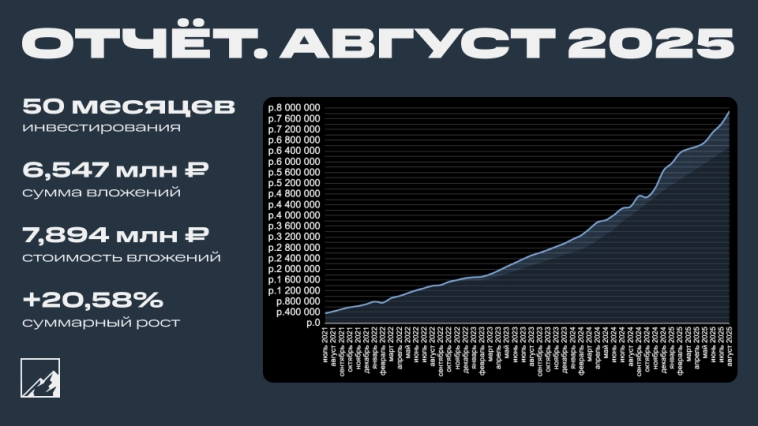

💼 Итоги 50 месяцев инвестиций. Портфель 7,894 млн рублей. Прибыль за август 285 тысяч

- 01 сентября 2025, 08:38

- |

1 сентября, значит пора грызть гранит науки и подводить итоги августа. Ежемесячно я пишу отчёт о том, что произошло с моими инвестициями. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. Погнали!

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 18 тысяч подписчиков, а будет ещё больше!

💼 Инвестиции

Было на 1 августа 7 409 194 ₽

- Депозит: 1 234 128 ₽

- Биржевой: 6 175 066 ₽

🌇 Ездил в столицу закатов и нашел там закатившиеся 200 000 рублей. Эти деньги я решил проинвестировать. Также реинвестировал купоны и дивиденды, а ещё продал все паи Атриума. Покупал только хорошее, ничего плохого не покупал.

Облигации: ОФЗ 26230, ЛСР 1Р11, Уральская сталь 1Р5, Сегежа 003Р-06R, ОРГ 1Р2, РЖД 001Р-044R, Делимобиль 1Р7, Яндекс Сплит ПВ1

Акции: Лукойл, Сургутнефтегаз-ап, Магнит, Совкомбанк, Татнефть-ап, Газпром нефть, Самолёт

Прочее: Парус-Красноярск, Парус-ЛОГ, РД ПРО

Подробнее про покупки, чего сколько: тут (часть 1) и тут (часть 2).

( Читать дальше )

В июле 2025 г. потребительское кредитование продолжает снижаться, но корпоративное ускорилось, а ипотека по выдаче сравнялась с прошлым годом.

- 01 сентября 2025, 07:53

- |

По данным ЦБ, в июле 2025 г. портфель кредитов физических лиц увеличился на 175₽ млрд и составил 36,8₽ трлн (0,5% м/м и 3,3% г/г, в июне +98₽ млрд). В июле 2024 г. он увеличился на 448₽ млрд (существенный резонанс). Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительский портфель снижается 8 месяцев подряд, автокредитный портфель только за счёт скидок и льгот от автопроизводителей пошёл в рост, ипотека стала более адресной, но меры поддержки оживили её. В корпоративном кредитовании существенное снижение относительно прошлого года, но не месяца:

🏠 Темпы роста ипотечного портфеля в июле увеличились на 0,9% (в июне 0,7%), кредитов было выдано на 356₽ млрд (287₽ млрд в июне), в июле 2024 г. выдали 356₽ млрд. Выдача ипотеки с господдержкой составила 298₽ млрд (263₽ млрд в июне), почти вся выдача приходится на семейную ипотеку — 256₽ млрд (в июне 220₽ млрд). Рыночная продолжает находиться на низких уровнях — 58₽ млрд (46₽ млрд в июне), жёсткая ДКП не оставляет шанса потребителям.

( Читать дальше )

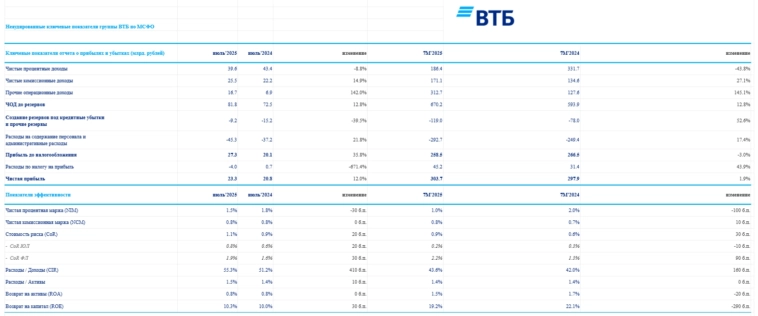

ВТБ отчитался за июль 2025 г. — % маржа расширяется, но налоговые манёвры и прочие доходы пока формируют прибыль. Что там с достаточностью?

- 31 августа 2025, 12:13

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают, и % маржа начала своё расширение, плюс банк привлёк новый суборд для восстановления достаточности капитала:

✔️ ЧПД: 39,6₽ млрд (-8,8% г/г)

✔️ ЧКД: 25,5₽ млрд (+14,9% г/г)

✔️ ЧП: 23,3₽ млрд (+12% г/г)

💬 Показатель чистой % маржи в июле составил 1,5% (в июне 1,4%, год назад 1,8%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа.

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но как вы можете наблюдать начиная с III квартала эффект немного угасает (уже нет роста свыше 20-30%), потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал