Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

ПИК не будет платить дивиденды за 2023 г. - Интерфакс

- 26 апреля 2024, 07:26

- |

Совет директоров ПАО «ПИК-Специализированный застройщик» рекомендовал не распределять чистую прибыль компании по итогам 2023 года в размере 27,5 млрд рублей, сообщил эмитент на ленте раскрытия.

Годовое общее собрание акционеров компании пройдет в заочном формате 24 апреля, реестр для участия в нем закроется 1 апреля.

В сообщении также сказано, что совет директоров девелопера решил досрочно прекратить полномочия гендиректора и избрать нового, но его фамилию компания не раскрывает со ссылкой на санкционные риски.

Месяц назад Минфин США объявил о включении «ПИКа» и его основного акционера Сергея Гордеева в SDN List.

«ПИК» не выплачивал дивиденды ни за 2022 год, ни финальные за 2021 год. В 2021 году он перечислил акционерам 22,51 рубля на акцию за 2020 год и еще 22,92 рубля на акцию за I квартал 2021 года – в общей сложности около 30 млрд рублей.

«ПИК» пока не раскрыл результаты за 2023 год. В I полугодии компания получила почти 28 млрд рублей чистой прибыли по МСФО.

Источник: www.interfax.ru/business/951919

( Читать дальше )

- комментировать

- 205

- Комментарии ( 0 )

ММК раскрыл отчетность по итогам 1 кв. 2024 года, какие перспективы есть у акций?

- 25 апреля 2024, 17:13

- |

В 1-м квартале 2024 г. выручка выросла на 25,5% г/г, до 192,9 млрд руб., в связи с ростом средней цены реализации. EBITDA выросла на 27,8% г/г, до 42,1 млрд рублей. FCF сократился на 40,5% г/г, до 7,9 млрд руб. из-за роста CAPEX и оборотного капитала.

Выручка совпала с ожиданиями, а EBITDA оказалась хуже на фоне падения рентабельности. Во 2 полугодии 2023 года рентабельность EBITDA была на уровне 26% (квартальные данные компания не представляла), а в 1 кв. 2024 рентабельность сократилось до 22%.

Судя по всему, на падение рентабельности оказали влияние снижение продаж премиальной продукции и рост затрат на основные сырьевые ресурсы.

Тем не менее, во 2 кв. ожидаю некоторое восстановление рентабельности EBITDA на фоне роста продаж премиальной продукции из-за окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления.

( Читать дальше )

СПб Биржа - держит удар!

- 25 апреля 2024, 14:23

- |

С какими бы трудностями не сталкивался отечественный бизнес, ему всегда (или почти всегда) удается найти выход из ситуации. Так и СПб Биржа, которая подверглась санкционному удару, смогла устоять. Подтверждение этому мы найдем в отчете компании за 2023 год. Сразу же прикинем перспективы и на текущий год.

Итак, операционные доходы компании за отчетный период снизились всего на 6,4% до 7,2 млрд рублей. Выпадающие доходы по услугам и комиссиям компенсирует рост процентных и инвестиционных доходов на 18,2% и 16,7% соответственно. Вдобавок благодаря эффективному управлению собственным капиталом, Биржа нарастила доходы от его размещения на 15% до 4,7 млрд рублей.

В 2023 году компания снизила административные и прямые операционные расходы, что позволило остаться в зоне рентабельности. EBITDA снизилась всего на 12% до 2,6 млрд рублей, а совокупный доход (включает чистую прибыль) по МСФО составил 0,9 млрд рублей против 1,92 млрд годом ранее.

Введенные в ноябре прошлого года Управлением по контролю за иностранными активами Минфина США (OFAC) санкции, не могли не оказать негативного влияния, однако я бы расценил текущие результаты как достижение. Также стоит учитывать, что санкции были введены ближе к концу года, поэтому СПб Бирже в 2024 году еще предстоит побороться.

( Читать дальше )

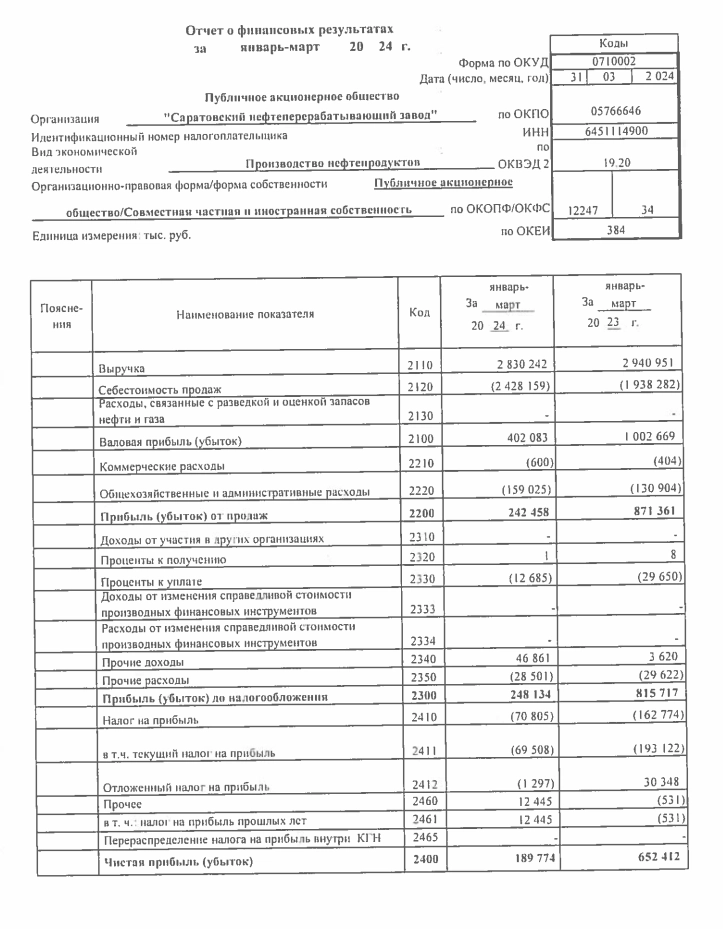

Саратовский НПЗ: отчет за 1-й квартал без сюрпризов, все очень скверно!

- 25 апреля 2024, 13:27

- |

Все очень грустно!

В виде инфографики

Чистая Прибыль в 1 квартале упала год к году на 70%

( Читать дальше )

Henderson в I квартале нарастил выручку на 35,1%, до 4,45 млрд рублей

- 25 апреля 2024, 12:06

- |

На розничные салоны приходится большая часть доходов компании. По итогам квартала их выручка выросла на 31,3% и составила 3,5 млрд рублей.

LfL-выручка в отчетном периоде увеличилась на 23,9%. Торговая площадь выросла на 19,5%, до 49,3 тыс. кв. м.

t.me/ifax_go/10705

OZON: Оборот e-commerce сегмента в I кв. 2024 г. вырос на 88% г/г, до 570 млрд руб. EBITDA - 9,3 млрд руб. на 16% больше г/г. Убыток - 13,2 млрд руб. против прибыли в 10,7 млрд руб. г/г - отчет

- 25 апреля 2024, 09:36

- |

Оборот сегмента e-commerce OZON вырос на 88% год к году, превысив отметку в 570 млрд рублей. Это достигнуто за счет активного развития предпринимательства и увеличения доли продавцов на маркетплейсе до 85%. Количество активных предпринимателей увеличилось вдвое, достигнув 500 тыс человек, преимущественно из регионов России.

Ozon продолжает инвестировать в развитие своей платформы и логистической инфраструктуры, сосредотачиваясь на регионах. Это привело к увеличению числа активных покупателей на треть и росту заказов на 70% за первый квартал 2024 года.

Однако из-за инвестиций и роста стоимости логистических услуг скорректированная EBITDA маркетплейса сократилась на 40%.

В сегменте финтех рост базы активных пользователей составил 70%, а выручка выросла в 3,2 раза. Финтех-продукты Ozon стали популярны среди физических лиц и предпринимателей, включая гибкие кредитные продукты и рассчетно-кассовое обслуживание.

Консолидированные финансовые результаты Группы Ozon также показывают положительную динамику: выручка выросла на 32%, а валовая прибыль увеличилась на 43%. Однако убыток в первом квартале 2024 года составил 13,2 млрд рублей из-за некоторых финансовых операций.

( Читать дальше )

Прибыль СПБ биржи за 2023 г. составила 0,68 млрд руб., снизилась на 65% г/г. EBITDA - 2,56 млрд руб., на 11,86% ниже г/г. Стоимостной объём сделок составил 2,87 трлн руб., на 67,08% ниже г/г. - отчет

- 25 апреля 2024, 09:08

- |

СПБ Биржа публикует ключевые финансовые показатели, основанные на данных раскрываемой консолидированной финансовой отчётности по МСФО за 2023 год.

Финансовые и операционные показатели компании:

- Стоимостной объем сделок в Режиме основных торгов: В 2023 году составил 2,87 трлн руб., что на 67,08% ниже, чем годом ранее.

- Собственный капитал: Увеличился до 20,95 млрд руб. с 20,03 млрд руб. в 2022 году (рост на 4,56%). Показатель рентабельности собственного капитала (ROE) составил 3,31%.

- Совокупные активы: Составили 112,86 млрд руб. Из них 53,59 млрд руб. — это неполученные выплаты и доходы инвесторов от международных депозитариев по иностранным ценным бумагам.

- Нематериальные активы: Возросли на 40,72% до 1,13 млрд руб. из-за вложений в развитие IT-платформы Компании.

- Операционные доходы: Составили 7,24 млрд руб. против 7,74 млрд руб. годом ранее (снижение на 6,44%).

- Доходы по услугам и комиссиям: Сократились на 43,62% до 1,45 млрд руб.

Доходы от размещения собственного капитала:

( Читать дальше )

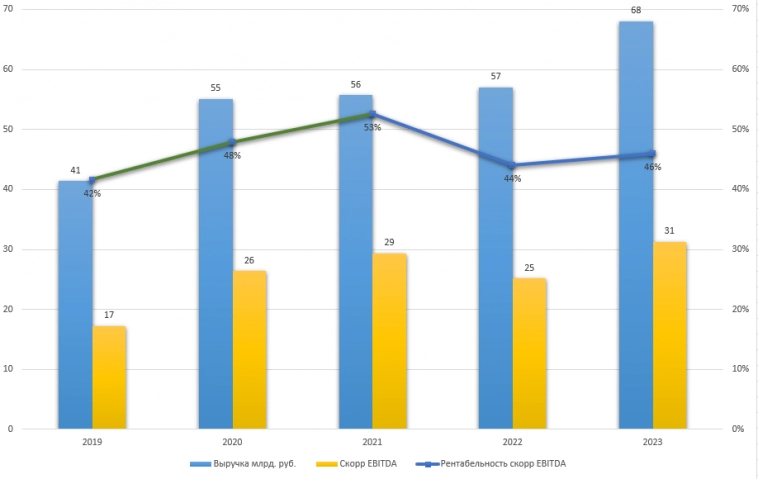

ЮГК опубликовала отчётность по итогам 2023 года, как изменится оценка компании?

- 24 апреля 2024, 19:42

- |

Выручка увеличилась на 19% год к году до 67,8 млрд рублей за счет роста цен на золото. Рост выручки также повлиял на рост скорректированной EBITDA до 30,9 млрд рублей. Рентабельность по EBITDA составила 46%.

Давайте также посмотрим на операционные результаты👉

( Читать дальше )

ЮГК в 2023 г. увеличил выручку на 19% г/г, до 67,8 млрд. руб. EBITDA выросла на 23% г/г, до 30,9 млрд руб. Вопрос о дивидендах будет рассмотрен СД в мае - компания

- 24 апреля 2024, 09:40

- |

· EBITDA выросла на 23% год к году до 30,9 млрд рублей за счет опережающего роста выручки по сравнению с расходами.

· Рентабельность по EBITDA достигла 46% по сравнению с 44% годом ранее.

· Капитальные затраты (CAPEX) выросли на 24% до 22,1 млрд рублей, поскольку на 2023 года пришлась завершающая стадия затрат по проекту Высокое.

· Чистый долг в валюте снизился на 4% год к году до 700 млн долларов США, в частности, за счет направления средств от IPO компании в ноябре 2023 года на снижение долга.

· Соотношение чистый долг/ EBITDA на конец года составило 2,03x по сравнению с 2,04x годом ранее.

· Чистая прибыль составила 0,7 млрд рублей по сравнению с убытком 20,1 млрд рублей в 2022 году. Нераспределенная прибыль на конец 2023 составила 23,5 млрд. руб.

( Читать дальше )

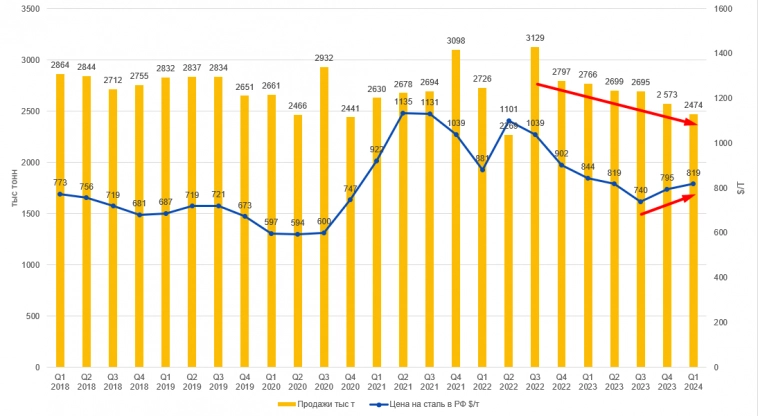

Северсталь опубликовала операционные и финансовые результаты за 1 кв. 2024 года, как изменилась оценка акций?

- 24 апреля 2024, 09:36

- |

Для начала ознакомимся с динамикой продаж стальной продукции и цен на сталь 👉

Продажи снижаются непрерывно с 3 кв. 2022 года, в 1 кв. 2024 года продажи металлопродукции снизились на 11% г/г до 2,47 млн тонн на фоне накопления запасов слябов на период ремонта доменной печи № 5. Продажи горячекатаного проката снизились на 7% г/г до 1,19 млн тонн, из-за его перенаправления на дальнейшие переделы для увеличения производства и продаж продукции с высокой добавленной стоимостью.

Средние цены на сталь в 1 кв. 2024 года выросли на 24$ за тонну, рост цен наблюдается с 3-го квартала 2023 года.

Далее посмотрим на финансовые показатели 👉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал