Облигации

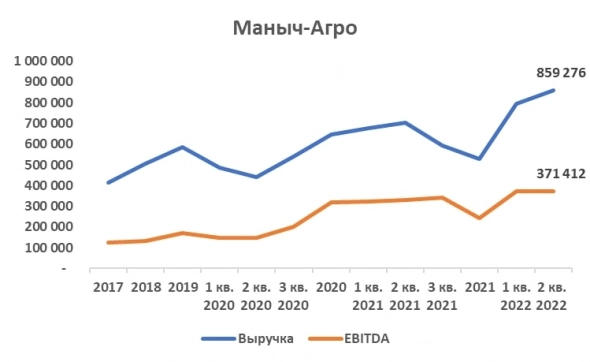

ООО "Маныч-Агро" опубликовал отчётность за 1 полугодие 2022 года

- 03 августа 2022, 17:47

- |

По итогам первого полугодия мы видим органический рост основных финансовых показателей эмитента. В тоже время компания сохраняет низкую долговую нагрузку и высокую рентабельность.

Основные финансовые показатели, LTM:

• Капитал 1 149 млн;

• Долг 800 млн;

• Выручка 859 млн

• EBITDA 371 млн

• Чистая прибыль 304 млн

• Долг / EBITDA 2,2

• ROIC 16,8%

/Облигации ООО «Маныч-Агро» входят в портфели PRObonds на 5,6% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 296

- Комментарии ( 0 )

Как заработать на облигациях под 30%?

- 03 августа 2022, 15:50

- |

Завтра, 4 августа, в 18.00 «распаковываем» в соцсети ВКонтакте (а потом выложим на YouTube) стратегии автоследования Алексея Линецкого — A.Linetsky в Пульсе.

У Алексея два высших образования: в МГГУ он получил специальность горного инженера, в МГЮА — степень магистра финансового права. Кроме того, имеет степень МВА в области стратегических финансов и инвестиций и сертификат ФСФР 1.0. Его опыт на фондовом рынке — более десяти лет.

( Читать дальше )

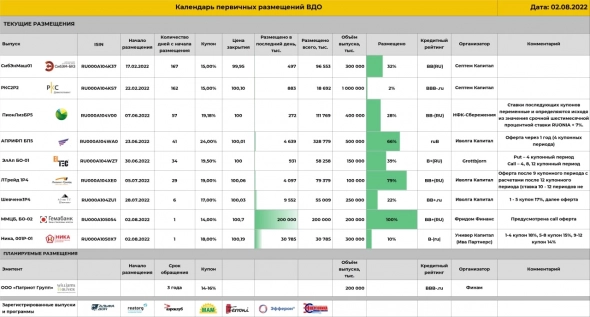

Календарь первичных размещений ВДО на 2 августа

- 03 августа 2022, 15:15

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

ТД Синтеком

- 03 августа 2022, 15:14

- |

Сегодня члены АВО в Екатеринбурге посетили площадку эмитента облигаций ООО ТД «Синтеком» sintekomtorg.ru/, который занимается производством нетканых материалов (в т.ч. медицинских масок), спанбонда, поролона, а также спецодежды.

Осмотрели склад и #запасы, поговорили с руководством про перспективы развития и сбыта продукции, в т.ч. на экспорт, в условиях санкций. Эмитент в целом позитивно смотрит на ситуацию.

❗️Несмотря на то, что компания произвела положительное впечатление и продемонстрировала максимальную открытость, инвесторам не стоит забывать о рисках, соответствующих кредитному рейтингу эмитента

Подробный отчет и фотографии опубликованы в канале Маньки 👇

t.me/marythebond/1054

Рейтинг ООО "Промомед ДМ" - rlB

- 03 августа 2022, 15:07

- |

ООО «Промомед ДМ» — рискованное, закредитованное, частично неликвидное, малоэффективное предприятие. Заёмный капитал компании превышает собственный в 4.42 раза и обеспечен собственными резервами на 22%. Большая часть заёмного капитала — это кредиторская задолженность. На начало 2022 года она составила 8.44 млрд от 11.5 млрд рублей всего долга компании. Кредиторская задолженность является частью срочных обязательств, которые должны быть погашены в первую очередь, однако кредиторская задолженность погашается плохо и имеет стабильный рост, так же как имеет стабильный рост и дебиторская задолженность, с помощью которой только и возможно погасить срочные обязательства, так как высоколиквидных активов у компании недостаточно.

В отчётном периоде компания недополучила 7 млрд дебиторской задолженности и не погасила 4 млрд рублей кредиторской задолженности. Возникшие финансовые проблемы компания решала за счёт привлечения долгосрочных займов. В денежных потоках образовался перекос в сторону набранных долгов. Эффективность компании справедливая.

( Читать дальше )

Мосбиржа начала торги облигациями в юанях

- 03 августа 2022, 14:56

- |

3 августа 2022 года на рынке облигаций Московской биржи начались торги облигациями с расчетами в китайских юанях.

Новые инструменты ориентированы на самый широкий круг инвесторов, использующих китайскую валюту и номинированные в ней финансовые продукты в своих портфелях, и призваны существенно расширить возможности профессиональных участников рынка и их клиентов.

Первыми бумагами, доступными инвесторам, стали два выпуска облигаций компании РУСАЛ объемом 2 млрд китайских юаней каждый со сроком обращения пять лет и офертой через два года.

www.moex.com/n50531/?nt=106

ИТК "Оптима" допустила техдефолт при выплате купона на сумму ₽2,4 млн

- 03 августа 2022, 14:00

- |

ООО «Инновационная технологическая компания „Оптима“ допустило технический дефолт при выплате 7-го купона облигаций серии 001Р-01 на 2,431 млн рублей

Причина неисполнения обязательств — отсутствие нужной суммы денег.

ИТК „Оптима“ допустила техдефолт при выплате купона на сумму 2,4 млн рублей (interfax.ru)

3 августа на Мосбирже начались торги облигациями с расчетами в китайских юанях

- 03 августа 2022, 13:30

- |

«Надеемся, что в перспективе появление на российском рынке облигаций в юанях заинтересует и иностранных, прежде всего азиатских, инвесторов»

Московская Биржа | Московская биржа начинает торги облигациями с расчетами в китайских юанях (moex.com)

Дебютный выпуск облигаций «МЫ» — в системе Boomerang

- 03 августа 2022, 12:06

- |

Четырехлетние коммерческие облигации компании серии КО-П01 доступны для покупки частными инвесторами.

Выпуск облигаций «МЫ» доступен для приобретения в системе Boomerang.

Параметры выпуска:

- Номер выпуска — 4CDE-01-00081-L

- ISIN — RU000A104Y56

- Объем эмиссии — 250 млн рублей

- Номинал — 10 000 рублей

( Читать дальше )

Замещающие облигации — что такое и для чего

- 03 августа 2022, 11:33

- |

Выпуск имеет все параметры, как у еврооблигаций, кроме объема выпуска — $395 млн у замещающих vs $525 млн у евробондов. Срок погашения, купонная ставка, номинал одинаковые.

Меньший объем выпуска объясняется тем, что он соответствует объему прав держателей евробондов ПИКа, учитываемых в российских депозитариях (75%). В итоге 75% выпуска станет обслуживаться в рублях по курсу ЦБ для держателей в российских депозитариях через замещающие облигации, а 25% выпуска останутся на руках держателей в иностранных депозитариях.

Несмотря на то, что ПИК не находится под санкциями, он не смог провести платеж по купону от 19.05.22 из-за того, что иностранный банк-корреспондент отказал в проведении транзакции. В отчетности по МСФО за 1п2022 Группа упомянула, что намерена провести собрание среди держателей еврооблигаций, чтобы сделать возможными выплаты в рублях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал