Облигации

Онлайн Микрофинанс-БО-02 выплатил 29-й купон🔥

- 05 августа 2022, 19:12

- |

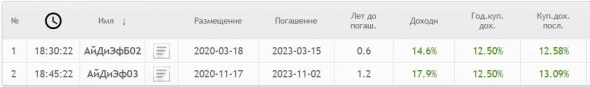

Вид, категория: Онлайн Микрофинанс-БО-02;

Государственный регистрационный номер: 4B02-02-00459-R от 04.03.2020;

ISIN: RU000A101JF2;

Отчетный период: двадцать девятый купонный период (дата начала купонного периода — 06.07.2022, дата окончания купонного периода — 05.08.2022).

Общий размер выплат: 3 163 724, 85 (Три миллиона сто шестьдесят три тысячи семьсот двадцать четыре) рубля 85 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 % ;

Напомним, что облигации серии БО-02 были размещены на Московской бирже 18.03.2020 г. Дата погашения 15.03.2023. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: Не предусмотрено.

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

( Читать дальше )

- комментировать

- 230

- Комментарии ( 0 )

Торги долларом, зависшие белорусские евробонды и техдефолт «Оптимы» | Cbonds

- 05 августа 2022, 16:03

- |

Как избежать дефолта на примере Эбис

- 05 августа 2022, 15:54

- |

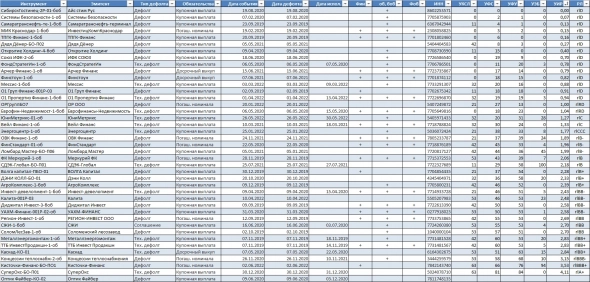

Я уверен, что в вашем портфеле были одна или несколько компаний из чёрного списка (скачать). Статистика показывает, что все дефолты сопровождаются низким ЛИСП-рейтингом от rlBBB до rlD

( Читать дальше )

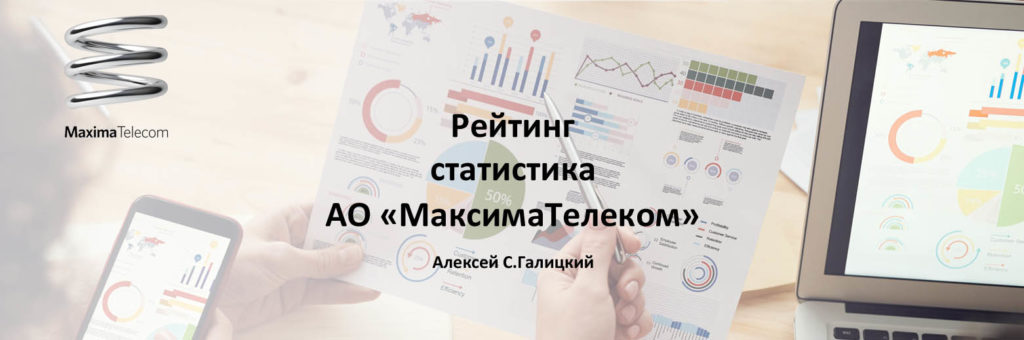

Рейтинг АО "МаксимаТелеком" - rlBBB-

- 05 августа 2022, 15:29

- |

АО «МаксимаТелеком» — умеренно рискованное, закредитованное, частично неликвидное, малоэффективное предприятие. Заёмный капитал компании превышает собственный в 9 раз и обеспечен собственными резервами на 8%. Текущие обязательства компании составляют 2.9 млрд рублей и практически полностью составляют кредиторскую задолженность. Кредиторская задолженность погашается в основном за счёт дебиторской задолженности. Погашения долгосрочных долгов производятся за счёт ранее накопленной нераспределённой прибыли, что приводит к снижению собственного (оборотного) капитала. Незначительный рост финансового состояния отмечен на фоне сократившегося заёмного капитала.

В отчётном периоде себестоимость продаж превысила выручку компании на 20 млн рублей. Таким образом, операционная деятельность компании убыточная, а сама компания не эффективная. Тем не менее, предприятие не убыточное, чему способствовали прочие доходы принёсшие компании 2 млрд денег. В отчётном периоде компания не занимала денег и погашала текущие долги за счёт прибыли, текущей и ранее накопленной, а так же за счёт сокращения оборотных и внеоборотных активов. Справедливая эффективность компании на уровне 1-2%.

( Читать дальше )

OR Group не смогла досрочно погасить бонды двух выпусков на ₽47,3 млн

- 05 августа 2022, 15:23

- |

ОО «ОР» (прежнее название «Обувь России») сообщило, что не исполнило обязательства по досрочному погашению облигаций серии 001Р-03 на 41,687 млн рублей и серии 002Р-02 на 5,597 млн рублей.

Возможность досрочного погашения по облигациям данных серий наступила ранее вследствие дефолтов по выплатам купонов.

Причина неисполнения обязательств — «отсутствие на расчетном счете эмитента денежных средств в необходимом для исполнения обязательств размере»

OR Group не смогла досрочно погасить бонды двух выпусков на 47,3 млн рублей (interfax.ru)

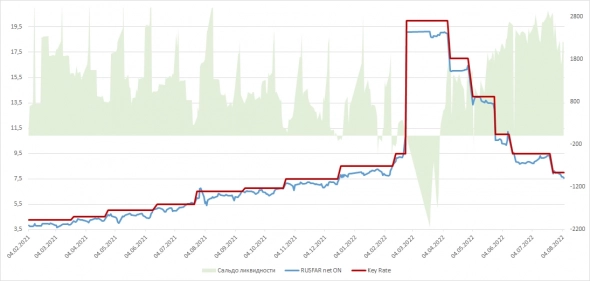

Денежный рынок: КБД, геополитика и ставки ниже 8% (05.08.22)

- 05 августа 2022, 13:08

- |

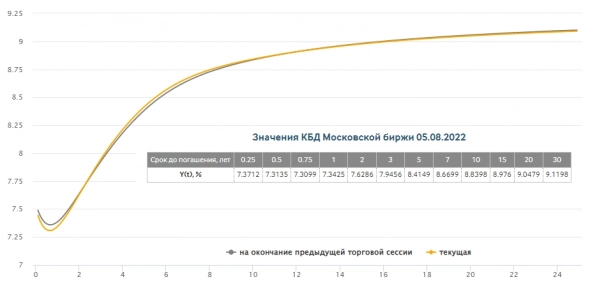

К прошлым выходным КБД немного начала поднимать доху в «ближних». А в начале этой недели замаячил «зародыш радикала» (радикал — знак корня, бывал уже в краях КБД), но к концу недели «подотпустило» (старушка благополучно машет крыльями по азиатскому региону).

Если смотреть доходности коротких дюраций, то в большей степени «колбасило» полугодовую. 2-х/3-х -летки вели себя более сдержано, хоть и немного подросли (+0,1%). Посмотрим, что будет в конце сегодняшней сессии.

Структурный профицит ликвидности во вторник снизился до 1,67 трлн., но к выходным подрос к 2,18 трлн. Там все вполне стабильно.

( Читать дальше )

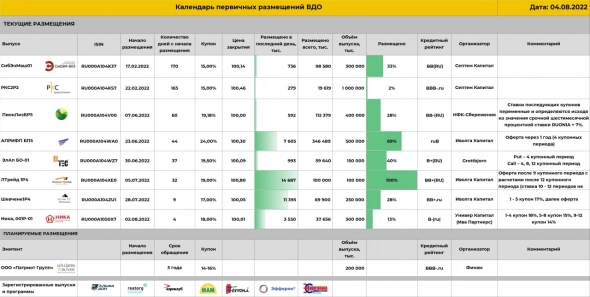

Календарь первичных размещений ВДО на 5 августа

- 05 августа 2022, 10:05

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 05.08.2022

- 05 августа 2022, 09:54

- |

Старт размещения, дополнительный выпуск и повышение рейтинга:

- «ПИК-корпорация» сегодня начинает размещение «замещающих» облигаций серии 001Р-05 объемом $395 млн и сроком обращения четыре года и три месяца (до 19 ноября 2026 г.). Регистрационный номер — 4B02-05-00464-R-001P. Номинальная стоимость одной бумаги составляет $1 тыс. Ставка купона установлена на уровне 5,625% годовых на весь срок обращения бумаг. Купоны полугодовые.

- Московская биржа зарегистрировала дополнительный выпуск №1 облигаций ООО «Брусника. Строительство и девелопмент» серии 002Р-01. Выпуску присвоен регистрационный номер основного займа — 4B02-01-00492-R-002P.

- «Эксперт РА» повысил рейтинг кредитоспособности «Группа Позитив» (разработчик решений в области информационной безопасности Positive Technologies) до уровня ruA+, изменив прогноз на «стабильный». Ранее у компании действовал рейтинг на уровне ruА- с позитивным прогнозом.

( Читать дальше )

Evraz предложит инвесторам новые условия выплат по облигациям из-за санкций

- 05 августа 2022, 08:10

- |

Evraz намерен к 9 августа составить реестр держателей облигаций со сроками погашения в 2023 и 2024 годах. После того, как список инвесторов будет готов, компания предложит им скорректировать документацию по евробондам. Как уточняет Bloomberg, более чем у половины держателей облигаций есть счета в Национальном расчетном депозитарии (НРД) России, но инвесторам будет сложно получить выплаты на фоне санкций.

Bloomberg: Evraz предложит инвесторам новые условия выплат по облигациям из-за санкций — Новости – Бизнес – Коммерсантъ (kommersant.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал