Облигации

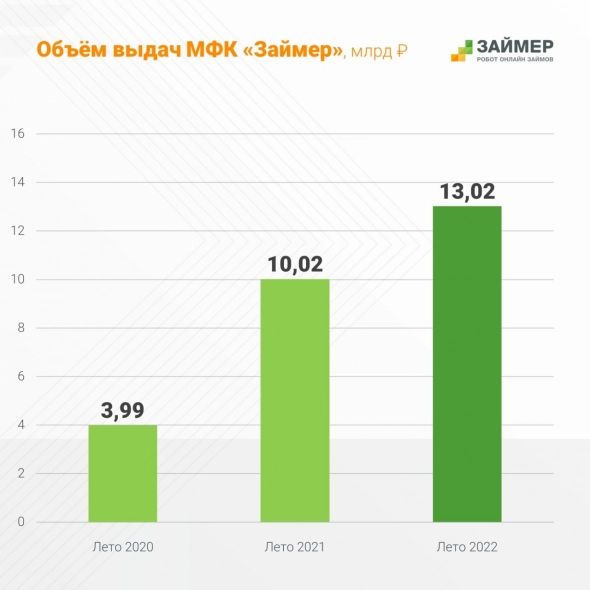

МФК "Займер" подводит итоги ушедшего лета. Объемы выдач выросли, при этом уровень просроченной задолженности стал ниже в сравнении год к году.

- 09 сентября 2022, 11:51

- |

С началом осени на микрофинансовом рынке заканчивается «низкий» сезон: летом спрос на микрозаймы падает на 10-20%. Но летние объемы выдач МФК «Займер» год от года растут несмотря даже на консервативную политику, которой она придерживается последние 3 года.

В результате этой политики летом-2022 уровень текущей просроченной задолженности ниже, чем летом-2021, на 1,7 п.п.

Росту бизнеса компании способствуют:

- переток клиентов из банков, усиливших требования, и из ушедших с рынка МФО;

- прогрессирующая цифровизация финансового рынка;

- растущая популярность бренда «Займер».

/Облигации МФК Займер входят в индикативный портфель PRObonds ВДО на 9,9% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- 311

- Комментарии ( 0 )

Результаты работы компании «МЫ» в первом полугодии 2022 года

- 09 сентября 2022, 11:04

- |

Чуть больше месяца назад началось размещение дебютного выпуска коммерческих облигаций объемом 250 млн рублей новосибирского производителя одежды — компании «МЫ». Ставка ежеквартальных купонов установлена на уровне 24% годовых в первый год размещения выпуска (далее +8% к ключевой ставке Банка России). Чтобы оценить соотношение предложенной доходности и уровня риска для инвесторов, аналитики Boomin обратились к отчетности эмитента за первое полугодие 2022 г.

«МЫ» — производственная компания с двумя собственными торговыми марками одежды: «We are Family» и «Anna Ricco». Склады и производство сосредоточены в трех российских городах: Новосибирск, Москва, Краснодар. Совокупное количество магазинов клиентов компании превышает 1000 торговых точек. Помимо розничных ритейлеров компания работает с лидерами сегмента e-commerce: Wildberries, OZON и Яндекс Маркет. Подробнее о бизнес-модели и истории развития компании читайте в

( Читать дальше )

Форум для частных инвесторов при участии Московской Биржи

- 09 сентября 2022, 10:57

- |

30 сентября в Holiday Inn Лесная (Москва) состоится форум «Сбережения-2022». Ключевой вопрос форума – «Что делать частным инвесторам в новых экономических условиях?». Спикерами мероприятия выступят представители Московской биржи.

Чтобы подать заявку на участие в Форуме, перейдите по ссылке: https://forum.nfksber.ru/sberejenia-2022

В 2022 году произошли небывалые изменения на российском фондовом рынке. Изучить стремительно меняющиеся потоки информации и адаптироваться к новой реальности – весьма сложная задача для частного инвестора.

Примите участие в форуме «Сбережения-2022» и получите ответы на актуальные финансовые вопросы от экспертов Московской биржи и представителей ведущих инвестиционных компаний. У каждого участника будет возможность задать свой вопрос профильному специалисту.

Основная миссия форума «Сбережения-2022» – поиск оптимальных финансовых инструментов для защиты частных инвесторов в текущих условиях нестабильности на фондовом и иных рынках, включая внебиржевой.

Темы форума «Сбережения-2022»:

( Читать дальше )

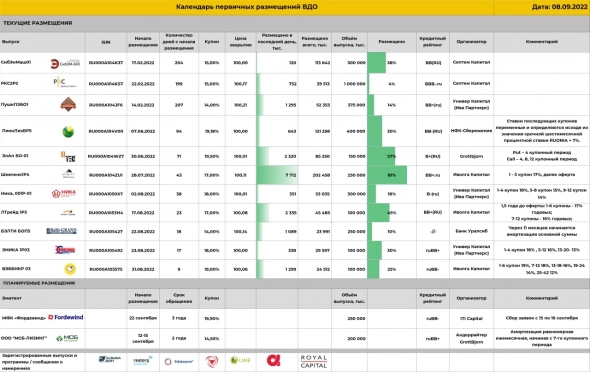

Календарь первичных размещений ВДО

- 09 сентября 2022, 08:10

- |

Из того, что вот-вот разместится — 4-й выпуск АО им. Т.Г. Шевченко. Из перспективного — Фордевинд

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Ювелирная компания Sokolov планирует выпустить облигации — Ведомости

- 09 сентября 2022, 08:04

- |

Группа Sokolov планирует до конца года выпустить первый облигационный заем. Совет директоров компании принял принципиальное решение по этому поводу, но параметры размещения будут утверждены позже. По словам управляющего партнера бренда Артема Соколова, они будут зависеть от потребностей компании в фондировании и экономической ситуации в конкретный момент.

https://www.vedomosti.ru/business/articles/2022/09/09/940040-yuvelirnaya-kompaniya-sokolov

Газпромбанк предложил решение проблемы с выплатами по евробондам «Газпрома» — Известия

- 09 сентября 2022, 08:04

- |

Единственным в настоящее время решением проблемы блокировки западной инфраструктурой выплат держателям еврооблигаций, права на которые учитываются российскими депозитариями, является обмен евробондов «Газпрома» на замещающие российские облигации. При использовании данного механизма владелец еврооблигаций сможет получать купонный доход и реализовывать другие права владельца облигаций (покупать, продавать, получать платежи в погашение). Агентом по размещению выступит Газпромбанк.

Обзор прессы: Газпром, Sokolov, Сбербанк, Яндекс — 09/09/22

- 09 сентября 2022, 08:01

- |

Управляющие компании постепенно меняют стратегии

На фоне высоких инфраструктурных рисков управляющие компании начали сокращать вложения паевых фондов в иностранные активы. К середине года доля иностранных ценных бумаг в доступных для инвестиций ПИФах снизилась на 5,5 п. п., до 77,5%. Доля рублевых активов выросла с 11,7% до 13,8%. Однако лишь немногие компании целенаправленно меняют инвестиционные декларации фондов.

https://www.kommersant.ru/doc/5549515

Брокеры предупредили ЦБ о возможных искажениях курса юаня из-за резкого отказа от доллара и евро

Национальная финансовая ассоциация (НФА) предложила Банку России скорректировать свое видение развития финансового рынка. Объединение направило регулятору перечень инициатив по доработке документа «Финансовый рынок: новые задачи в современных условиях», который регулятор опубликовал для общественного обсуждения. В рамках недружественной девалютизации Центробанку следует предусмотреть механизм, дающий возможность устранять ценовые искажения, которые могут возникнуть на внутреннем валютном рынке, если вдруг все участники одномоментно начнут перекладываться из долларов и евро в юани.

( Читать дальше )

Результативность ИК Иволга Капитал как организатора облигационных размещений. По состоянию на сентябрь

- 09 сентября 2022, 07:32

- |

Продолжаем публиковать информацию о результативности ИК Иволга Капитал в качестве организатора облигационных размещений. Предыдущая публикация здесь: https://t.me/probonds/8078

Приведенный график отражает динамику совокупного облигационного долга, организованного Иволгой. А также совокупного абсолютного результата вложений в этот долг: купоны минус дефолты.

Динамика – с учетом сентября. И включая сентябрь, результат вложений вырос до суммарных 286 млн.р. (август – 151 млн.р.). При этом портфель облигационных выпусков стагнирует. Что важно. Гашений больше, чем новых размещений. С одной стороны это повышает риски портфеля (накопление долга – более безопасный процесс, чем его обслуживание и рефинансирование). С другой стороны, ограничение роста портфеля – и наша позиция, т.е. мы чаще отказываем эмитентам в выходе на рынок по причинам кредитного качества или несоответствия рынку их ожиданий по купонам.

( Читать дальше )

Иностранные инвесторы не спешат обращаться за рублевыми выплатами по евробондам РФ

- 08 сентября 2022, 18:52

- |

Проблема сейчас в том, что вот этим санкционным режимом иностранцам по факту запрещено приходить за этими деньгами, им запретили получать от нас деньги, и это проблема. Хотя формально эти ограничения распространяются только на долларовые выплаты, а мы предлагаем рублевые выплаты, но, тем не менее, они пока все равно не приходят за этими деньгами

Мы надеемся, что рано или поздно этот механизм заработает. Мы сейчас подготовили отдельное разъяснение о порядке работы этого механизма, о том, куда надо обращаться, какой пакет документов собирать, чтобы подтверждать свои права на эти выплаты. Это всё мы сейчас разослали иностранным контрагентам, чтобы они могли доводить эту информацию до инвесторов. Мы дополнительный комфорт инвесторам даем в том, что если они с кем-то не хотят работать по каким-то причинам (сейчас санкционный режим очень пестрый), мы создали широкую линейку форматов, как это можно сделать, через кого обратиться за выплатой, как подать эти документы

Иностранный инвестор имеет возможность по своему усмотрению, исходя из своего законодательства и ограничений, выбрать контрагента, через которого он будет совершать эти действия в РФ или за границей

( Читать дальше )

"Газпром нефть" изучает возможность размещения облигаций в юанях

- 08 сентября 2022, 18:50

- |

«Газпром нефть» рассматривает возможность размещения бондов в китайских юанях, сообщил ТАСС источник в нефтегазовой отрасли.

В самой компании эту информацию комментировать отказались.

«Газпром нефть» изучает возможность размещения бондов в юанях — источник (fomag.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал