Облигации

"РусГидро" установила финальный ориентир ставки 1-го купона бондов объемом 20 млрд рублей на уровне 9%

- 22 ноября 2022, 15:54

- |

ПАО «РусГидро» установило финальный ориентир ставки 1-го купона 3-летнего выпуска облигаций серии БО-П07 объемом 20 млрд рублей на уровне 9,00% годовых, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность в размере 9,20% годовых. По выпуску предусмотрены полугодовые купоны.

Сбор заявок прошел 22 ноября с 11:00 до 15:00 МСК. Первоначально ориентир ставки 1-го купона составлял не выше 9,15% годовых, в ходе маркетинга он дважды снижался.

Организаторами выступают Газпромбанк, Московский кредитный банк и РСХБ.

Техразмещение запланировано на 25 ноября.

- комментировать

- 124

- Комментарии ( 0 )

Новый выпуск облигаций «Гарант-Инвест» — в системе Boomerang

- 22 ноября 2022, 15:32

- |

Сегодня, 22 ноября, АО «Коммерческая недвижимость ФПК «Гарант-Инвест»начинает размещение на Московской бирже трехлетнего выпуска облигаций серии 002Р-05 объемом 1,5 млрд рублей.

Присвоенный регистрационный номер — 4B02-05-71794-H-002P. Датой окончания размещения ценных бумаг станет 22 декабря либо дата размещения последней облигации выпуска. Выпуск доступен для неквалифицированных инвесторов и размещается по открытой подписке. 21 ноября 2022 г. Московская биржа включила выпуск 002Р-05 в Сектор роста.

В системе Boomerang начинается сбор уведомлений о намерении приобрести облигации ФПК «Гарант-Инвест» серии 002Р-05. При покупке ценных бумаг на сумму более 150 тыс. рублей предусмотрен кешбэк в размере 0,5%.

( Читать дальше )

Коротко о главном на 22.11.2022

- 22 ноября 2022, 15:24

- |

Старт размещения, кредитные рейтинги и дефолт:

- ФПК «Гарант-Инвест» сегодня начинает размещение трехлетнего выпуска облигаций серии 002Р-05 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежеквартальные. Организаторы — BCS Global Markets и Газпромбанк. В системе Boomerang начинается сбор уведомлений о намерении приобрести облигации ФПК «Гарант-Инвест» серии 002Р-05. При покупке ценных бумаг на сумму более 150 тыс. рублей предусмотрен кешбэк в размере 0,5%. Московская биржа включила выпуск 002Р-05 в Сектор роста.

- «Глоракс» в первой половине декабря планирует провести сбор заявок инвесторов на двухлетний выпуск облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона установлен на уровне не выше 14,5% годовых. Купоны ежеквартальные. Номинальная стоимость одной бумаги — 1000 рублей. Организаторы — BCS Global Markets и Газпромбанк.

( Читать дальше )

Минфин перечислил НРД 2,3 млрд руб. для выплаты купонов по евробондам "Россия-2027" и "Россия-2032"

- 22 ноября 2022, 14:15

- |

Минфин в соответствии с указом президента РФ от 22 июня перечислил в Национальный расчетный депозитарий (НРД) 2,3 млрд рублей (эквивалент 37,2 млн евро) для выплаты купонного дохода по суверенным еврооблигациям со сроками погашения в 2027 и 2032 годах, сообщило министерство.

НРД, выступающий платежным агентом, средства получил, таким образом, обязательства по обслуживанию государственных ценных бумаг РФ исполнены в полном объеме, говорится в сообщении.

Президентским указом от 22 июня утвержден новый порядок обслуживания внешнего суверенного долга. По новой схеме все выплаты по суверенным еврооблигациям РФ осуществляются в рублях. В конце июня Минфин перечислил НРД рубли для выплаты купонного дохода по трем выпускам евробондов в рамках этой схемы — это выпуски «Россия-2027», «Россия-2047» и «Россия-2028». Осенью министерство уже перечислило НРД выплаты в рублях по номинированным в долларах евробондам с погашением в 2023, 2043, 2029, 2035, 2030 и 2042 годах.

ММК 24 ноября начнет размещение локальных облигаций для замещения евробондов-2024

- 22 ноября 2022, 14:14

- |

«Магнитогорский металлургический комбинат» (ММК) 24 ноября начнет размещение локальных облигаций для замещения выпуска долларовых евробондов с погашением в 2024 году, сообщил эмитент на ленте раскрытия информации.

Компания может разместить до 500 тыс. облигаций номиналом $1 тыс. каждая. Таким образом, максимальный номинальный объем нового выпуска — $500 млн — соответствует общей номинальной стоимости находящихся в обращении непогашенных еврооблигаций-2024, выпущенных ММК International Capital DAC. Срок погашения евробондов — 13 июня 2024 года, ставка купона — 4,375%.

Микрофинансовым организациям не хватает кредитов

- 22 ноября 2022, 14:03

- |

Сложности с привлечением финансирования заставляют МФО активнее использовать средства физлиц, в том числе индивидуальных предпринимателей (ИП). В первую очередь к таким источникам прибегают небольшие компании, у которых нет возможности обратиться к банкам или выпустить облигации. Однако средства граждан обходятся довольно дорого, до 20% годовых, круг возможных инвесторов ограничен и многие из них в текущих условиях предпочитают высокой доходности надежность банковских депозитов.

Как рассказали “Ъ” в микрофинансовой компании «Лайм-Займ», по итогам января—сентября она привлекла от физических лиц и ИП 126,7 млн руб.— в 2,3 раза больше, чем на начало года. Согласно отчетности, почти двукратный рост привлечения от частных инвесторов с начала года наблюдался в компаниях «Быстроденьги» и «Юпитер 6», в 1,4 раза увеличила объем МФК «Вэббанкир».

Подробнее – в материале «Ъ»

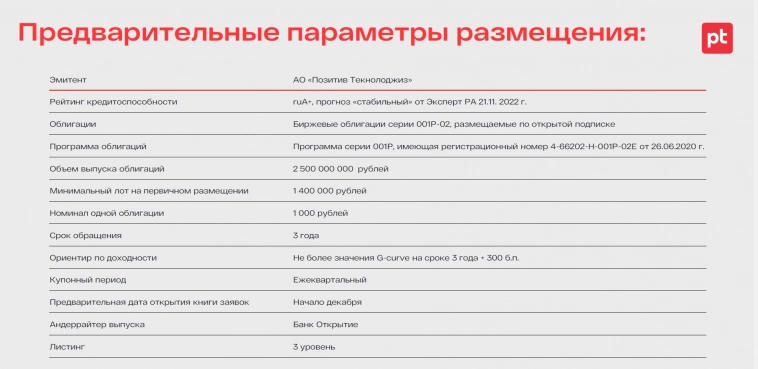

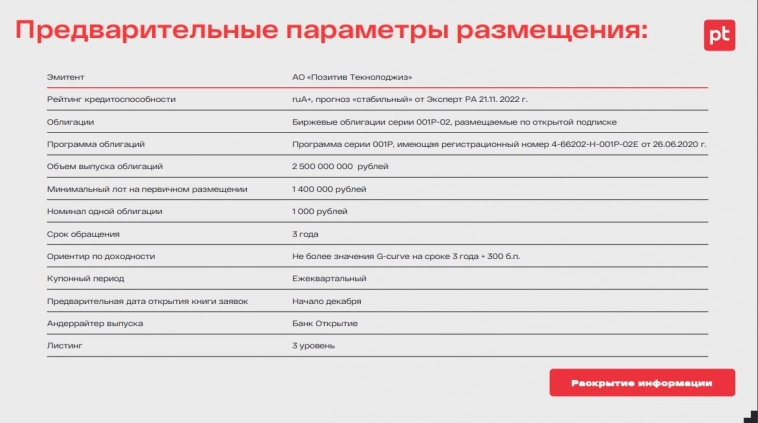

АО "Позитив-Текнолоджиз" планирует размещение облигаций на 2,5 млрд рублей.

- 22 ноября 2022, 14:02

- |

Подробная информация о компании и выпуске облигаций в презентации.

21 ноября рейтинговое агентство «Эксперт РА» присвоило АО «Позитив Текнолоджиз» рейтинг кредитоспособности на уровне ruA+ со стабильным прогнозом. Пресс-релиз о присвоении рейтинга размещен на сайте «Эксперт РА».

В настоящее время в обращении находится выпуск биржевых облигаций «Позитив Текнолоджиз» на 375 млн рублей.

Материал не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

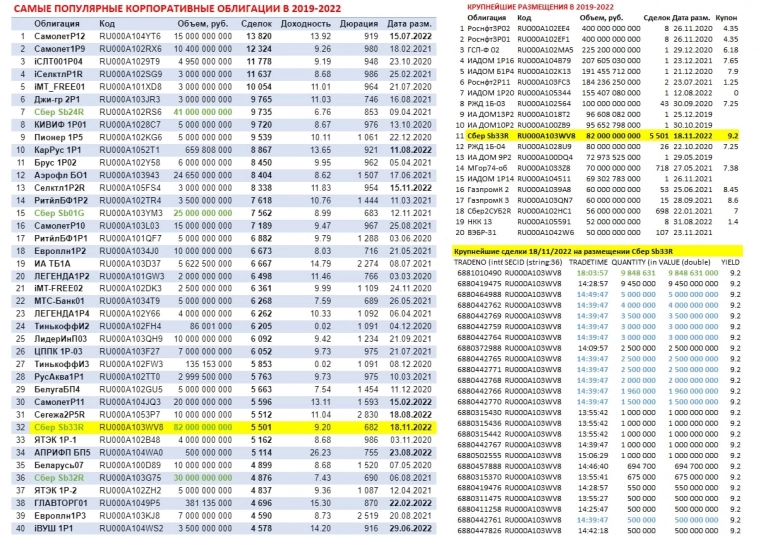

САМЫЕ НАРОДНЫЕ КОРПОРАТИВНЫЕ ОБЛИГАЦИИ

- 22 ноября 2022, 13:59

- |

🟢 После 823 млрд по номиналу на аукционах ОФЗ корпоративные заемщики решили не отставать.

Сбер привлек 18 ноября 92 млрд из 120 заявленных двумя выпусками, но только один оказался рыночным:

▫️Выпуск Сбер Sb33R размещен на 82 млрд из заявленных 100.

▫️Рекорд поставлен по объему одного выпуска 82 млрд (без учета нерыночных)

▫️Всего 5501 сделка на размещении – в топ-40 самых популярных выпусков.

▫️В банке любят нумерологию – 82 млрд после 823 по ОФЗ, предыдущее размещение классических облигаций Сбера было ровно год назад 18.11.2021, а предыдущий максимум по выпуску ровно в 2 раза меньше – 41 млрд. А ещё в этом году 181-я годовщина Сбербанка.

▫️Медианный объем размещения 200 тыс. руб. — на 13 млрд купили заявки до 10млн, ещё на 13 млрд 55 заявок от 100 млн до 1 млрд.

▫️Основной объем 56 млрд ушел ~5 участникам — 18 заявок от 1 до 10 млрд, многие из которых выставлены в одно время (25.5 млрд в одни руки, 10, 5, 2.5 – в другие, и почти 10 взял организатор последней 5501-й сделкой, добив объем до 82 млрд).

▫️Второй аналогичный по параметрам выпуск Сбер Sb40R купили на 10 млрд 7-ю сделками (итоги размещений за день )

( Читать дальше )

"Русал" разместил 94,12% выпуска коммерческих облигаций серии 001PC-02 на 2,35 млрд юаней

- 22 ноября 2022, 13:06

- |

МКПАО «Русал» разместило 2 млн 352 тыс. 869 коммерческих облигаций серии 001PC-02 по цене 100% от номинала, сообщил эмитент.

Объем выпуска составляет 2,5 млрд юаней, номинальная стоимость бондов — 1 тыс. юаней. Таким образом, компания разместила 94,12% эмиссии.

Срок обращения выпуска — 2,3 года. Ставка купона до погашения установлена на уровне 3,75% годовых. Длительность 1-го купонного периода составит 113 дней, 2-9-е купоны — квартальные.

НРД 9 ноября зарегистрировал 4 выпуска коммерческих облигаций «Русала» серий 001PC-01 — 001PC-04. Срок погашения всех выпусков — 7 марта 2025 года, все они будут размещены по закрытой подписке. Потенциальными приобретателями коммерческих облигаций являются юридические лица — брокеры.

АО "Позитив-Текнолоджиз" планирует размещение облигаций на 2,5 млрд рублей

- 22 ноября 2022, 13:01

- |

АО «Позитив-Текнолоджиз» планирует размещение облигаций на 2,5 млрд рублей

Предварительные параметры выпуска:

— Рейтинг эмитента — ruA+ о Эксперт РА

— Срок обращения — 3 года

— Купон — квартальный

— Размер купона — до 10,9%

— Минимальный лот на первчином размещении — 1,4 млн рублей

t.me/probonds/8673

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал