Облигации

ПВО по своей инициативе разворачивает борьбу за права владельцев дефолтных облигаций

- 09 марта 2023, 19:20

- |

Уважаемые профессиональные участники фондового рынка!

В Ассоциацию поступили многочисленные запросы от инвесторов-физлиц по вопросу организации голосований в рамках общих собраний владельцев облигаций (ОСВО) в дефолтных выпусках эмитентов группы известной как «Инвестиционный фонд Октоторп».

В отношении некоторых из данных эмитентов облигаций уже возбуждены дела о банкротстве. Учитывая тесную экономическую связь всех эмитентов группы, можно ожидать банкротство всей группы компаний. После введения в отношении эмитентов любой из процедур банкротства владельцы облигаций не смогут в индивидуальном порядке участвовать в делах о банкротстве и представлять собственные имущественные интересы. Требования владельцев облигаций подлежат консолидации, единым кредитором от их имени в делах о банкротстве эмитентов выступит представитель владельцев облигаций (ПВО), подлежащий избранию на #ОСВО.

Мы провели подробные переговоры и компания «РКТ» готова выступить агрегатором совместных процессуальных действий владельцев облигаций, оспаривать сделки Эмитентов, возвращать выведенные активы, привлекать бенефициаров к субсидиарной ответственности, тем самым помочь владельцам облигаций получить наибольшее возможное удовлетворение их денежных требований.

( Читать дальше )

- комментировать

- 352

- Комментарии ( 1 )

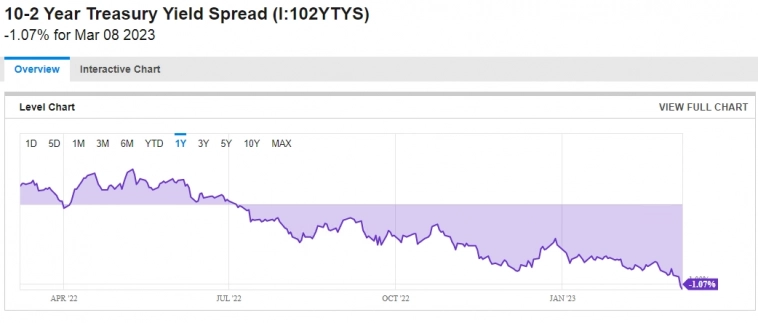

Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше

- 09 марта 2023, 18:13

- |

Ключевой индикатор рецессии выдал свой самый громкий сигнал после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что базовые процентные ставки, вероятнее всего, вырастут выше, чем ожидалось ранее.

Инверсия между доходностью облигаций США сроком на 2 года и 10 лет достигла рекордных 103,5 базисных пункта во вторник, по данным Refinitiv. Позже она сократилась до 102,4 базисных пункта.

В нормальные экономические времена доходности на более короткие сроки ниже, чем на более длительные сроки. Однако в течение нескольких месяцев доходности на 2 и 10 лет были инвертированы в связи с растущими опасениями о рецессии, поскольку Федеральная резервная система продолжает сжимать политику для сдерживания инфляции.

Доходность на 2 года в настоящее время составляет 4,992%, в то время как доходность на 10 лет составляет 3,968%. Тем временем, вероятность того, что Федеральная резервная система повысит свою базовую ставку на 50 базисных пунктов 22 марта, составляет 61,6%, что превышает 31,4% за день до этого.

( Читать дальше )

Опрошенные ЦБ аналитики ждут снижения ВВП РФ в 2023 году на 1,1% при инфляции в 6%

- 09 марта 2023, 17:17

- |

По сравнению с опросом в феврале прогноз по снижению ВВП улучшился (в феврале прогнозировали падение на 1,5% в 2023 году), по инфляции прогноз остался прежним (в феврале ожидания по инфляции на 2023 год составляли также 6%).

«Даты проведения опроса: 2-6 марта 2023 года. Методика расчета: результаты опроса являются медианой прогнозов 24 экономистов из различных организаций, принимающих участие в опросе. Если респондент дал свои ожидания в виде интервала, то для расчета учитывалась его середина», — уточнили в ЦБ.

Обзор мирового рынка облигаций в 2022 году

- 09 марта 2023, 17:10

- |

США

Валовой внутренний продукт (ВВП) США вырос на 2,9% в годовом исчислении в четвертом квартале 2022 года, по сравнению с 3,2% в третьем квартале, но, тем не менее, это конец года, в котором экономика существенно сократилась. Рост в четвертом квартал продемонстрировал устойчивость потребителей и бизнеса перед лицом инфляции и растущих процентных ставок.

2022 год был худшим годом за всю историю для облигаций США; в основном из -за агрессивного повышения процентных ставок Федеральной резервной системой для борьбы с инфляцией, инфляция и реакция центральных банков: Данные SAL в США и ЕС, которые привели к падению цен на облигации, особенно на долгосрочные. В результате за 2022 год доходность заметно выросла и сегодня значительно выше, чем была в последние годы. Более подробно, базовая доходность 10-летних казначейских облигаций превысила 4% впервые с 2009. Более того, к концу года кривая доходности указывала на заметный сценарий рецессии, поскольку доходность по краткосрочным срокам погашения достигла самых высоких показателей.

( Читать дальше )

Крупные банки в феврале выкупили 65,6% всех размещений ОФЗ - ЦБ РФ

- 09 марта 2023, 16:47

- |

Системно значимые кредитные организации (СЗКО) предъявляли основной спрос на аукционах облигаций федерального займа (ОФЗ) в феврале — выкупили 65,6% всех размещений этих бумаг, говорится в «Обзоре рисков финансовых рынков».

В январе произошло снижение доли участия крупных банков в размещениях ОФЗ до 59,5% с 90,7% в ноябре-декабре на фоне отсутствия предложения флоатеров. Некредитные финансовые организации осуществили в феврале значительные покупки ОФЗ в рамках доверительного управления (23,8%).

Традиционно СЗКО занимают значительную долю в размещениях ОФЗ-ПД и ОФЗ-ПК, а НФО в интересах клиентов отдают предпочтение ОФЗ-ИН, отмечает ЦБ.

1prime.ru/Bonds/20230309/840019849.html

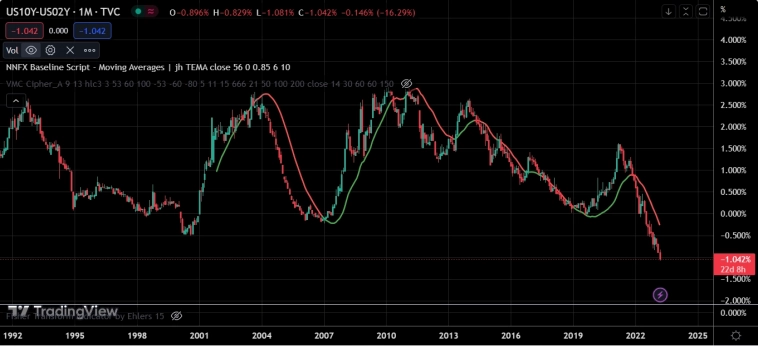

Инверсия кривой доходностей облигаций.

- 09 марта 2023, 16:45

- |

Ох сколько уже сказано на эту тему, но стоит еще раз осветить ее смартлабовцам.

Инверсия кривой доходности казначейских облигаций США происходит, когда краткосрочная доходность государственных облигаций США (например, 2-летней казначейской ноты) выше долгосрочной доходности (например, 10-летней казначейской ноты). Это необычное явление, поскольку долгосрочные облигации обычно предлагают более высокую доходность, чем краткосрочные, чтобы компенсировать дополнительный риск, связанный с хранением облигации в течение более длительного периода времени.

Исторически сложилось так, что инверсия кривой доходности рассматривается как сигнал надвигающейся экономической рецессии. Это означает, что инвесторы больше обеспокоены краткосрочными экономическими перспективами, чем долгосрочными, что может привести к снижению кредитной и инвестиционной активности. Кроме того, это может привести к снижению доверия потребителей и замедлению экономического роста.

Федеральная резервная система США внимательно следит за кривой доходности и в прошлом использовала ее в качестве сигнала для корректировки денежно-кредитной политики. Например, если кривая доходности становится инвертированной, ФРС может снизить краткосрочные процентные ставки, чтобы стимулировать экономический рост и предотвратить рецессию.

( Читать дальше )

Среднедневной объем торгов ОФЗ на вторичном рынке в феврале вырос вдвое

- 09 марта 2023, 16:16

- |

Среднедневной объем торгов ОФЗ в феврале 2023 года вырос почти вдвое относительно января — с 9,3 млрд до 16,8 млрд рублей — и на 11% относительно четвертого квартала 2022 года, следует из данных ЦБ.

Основными нетто-продавцами, как и в последние месяцы, выступали системно значимые банки, продавшие ОФЗ на сумму 36,5 млрд рублей (в январе – 32,7 млрд рублей). Также продажи осуществляли нефинансовые компании (НФО) на сумму 10,6 млрд рублей. Основными покупателями выступали не системно значимые банки и НФО за счет доверительного управления: они купили бумаг на 20,2 млрд и 17,5 млрд рублей соответственно.

Что касается первичного рынка госдолга, то объем привлеченных Минфином России средств на аукционах ОФЗ в феврале вырос относительно января на 53,4% – до 321,3 млрд рублей по номиналу. В структуре размещений 80,4% пришлось на бумаги с фиксированным доходом (ОФЗ-ПД), 19,6% – на ОФЗ с защитой от инфляции. При этом на отдельных февральских аукционах спрос на государственные ценные бумаги был минимальным.

( Читать дальше )

Осторожно, санкции: что делать инвесторам «Антерры» (и не только)

- 09 марта 2023, 15:40

- |

Число квалифицированных инвесторов за 2022 год выросло на 64%, за прошлый год оно достигло 556 тысяч

- 09 марта 2023, 14:31

- |

Число квалифицированных инвесторов за прошлый год выросло на 64% и достигло 556 тысяч, следует из обзора ключевых показателей профессиональных участников рынка ценных бумаг Банка России. В регуляторе ситуацию объясняют планируемым ужесточением требований для получения статуса квалифицированного инвестора, которое привело к росту числа таких инвесторов.

«Однако их доля в масштабах отрасли оставалась незначительной», — отметили в ЦБ. Чаще всего клиенты получали статус квалифицированного инвестора по критерию активов (6 млн рублей), добавили в регуляторе. ЦБ уже обсуждает поэтапное увеличение имущественного ценза для квалинвесторов: предложенная ранее сумма имущественного ценза в 30 млн рублей в рамках признания инвестора квалифицированным может быть снижена, «но снижена разумно». Возможно, что имущественный ценз будет повышаться в два этапа.

«Эта реформа не будет мгновенной, то есть не планируется, что она завтра завершится. Будет достаточный переходный период, чтобы рынок успел подготовиться и инвесторы знали о новых правилах. Тем не менее мы в этом году рассчитываем ее завершить», — заявил ранее руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

( Читать дальше )

Интерес частных инвесторов к фондовому рынку снижается — ЦБ РФ

- 09 марта 2023, 14:28

- |

Взносы на брокерские счета физлиц с мая по декабрь 2022 года превышали выводы средств со счетов, однако этот приток оказался меньше оттока активов со счетов крупнейших брокеров, попавших под санкции, в марте – апреле

Темп роста числа клиентов на брокерском обслуживании в 2022 году замедлился на фоне введения санкций против крупных профучастников, приостановке торгов и снижению ликвидности рынка, отмечают аналитики ЦБ. Несмотря на то, что количество инвесторов выросло на 45% за год, до 29,2 млн, этот рост был порой искусственным: в первые месяцы после февраля 2022 года клиентская база брокеров росла из-за перевода активов к неподсанкционным клиентам. Во второй половине года темп снизился, но поддерживался в основном благодаря инвесторам, которые впервые пришли на фондовый или валютный рынок.

👉 Несмотря на то, что доля инвесторов от экономически активного населения страны приблизилась к 31%, активность клиентов брокеров была зафиксирована на уровне минимальных значений за последние годы на фоне снижения интереса к фондовому рынку в целом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал