ОФЗ

Текущую коррекцию можно использовать для формирования длинных позиций

- 20 ноября 2019, 16:04

- |

Российский рынок акций

Российский рынок ослаб в последнее время. Коррекция сосредоточена в “фишках”, которые раньше росли больше других акций. На внешних рынках сдержанный оптимизм в ожидании торговой сделки постепенно сменяется усталостью затянувшегося ожидания и настороженностью в связи с появляющимися сведениями о нерешенных противоречиях между США и Китаем. Пока мировые ЦБ продолжают печатать дешевые деньги, большой коррекции ждать не приходится. Однако, американский рынок растет 7-ю неделю подряд и хотя бы небольшая коррекция в преддверии ”рождественского ралли” вполне возможна. В таком сценарии наш рынок не останется в стороне, поэтому не исключаем коррекции в район 1400 пунктов по индексу РТС, которую можно использовать для формирования длинных позиций в качественных дивидендных бумагах. Также, интересно с технической точки зрения выглядит индекс электроэнергетики, где возможен догоняющий рост акций. Стоит присмотреться к акциям ФСК, Россетей, Русгидро, Юнипро и ряда компаний генерации, которые отстали от общего ралли на российском рынке акций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги недели 14.11.2019. Дело Михаила Светова. Курс доллара и нефть

- 14 ноября 2019, 19:42

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Индекс ОФЗ снижается 4 дня подряд. Насколько это тревожно?

- 14 ноября 2019, 08:11

- |

Индекс ОФЗ снижается 4 дня подряд. Насколько тревожно это снижение? Ралли ОФЗ, которое началось с выхода из глубокого пике еще в 2015 году, по моему мнению закончилось. Это не означает, что началась глубокая коррекция. Она может состояться, но не является центральным сценарием развития событий. Скорее, мы увидим стагнацию хорошо выросших даже за последний год госбумаг. Т.е. на ОФЗ вне зависимости от срока погашения можно будет получить ±6-6,5% годовых. Почему все-таки не глубокая коррекция? Ее способны вызвать 3 фактора: скачок инфляции и или резкое обесценение валюты, долговые проблемы государства, обрушение пирамиды carry trade. Факторы связанные, но ни один из них сейчас не иметь серьезной актуальности. Масштабное обесценение рубля завершилось менее 4 лет назад, госдолг на исторических минимумах, пирамида carry trade распалась летом прошлого года. Так что оснований для падения недостаточно.

( Читать дальше )

О результатах размещения ОФЗ выпуска № 52002RMFS на аукционе 13 ноября 2019г

- 13 ноября 2019, 18:25

- |

13.11.2019 16:36

Минфин России информирует о результатах проведения 13 ноября 2019 г. аукциона по размещению ОФЗ-ИН выпуска № 52002RMFS с датой погашения 2 февраля 2028 г.

Итоги размещения выпуска № 52002RMFS:

— объем предложения – 40,249 млрд. рублей;

— объем спроса – 83,698 млрд. рублей;

— размещенный объем выпуска – 40,249 млрд. рублей;

— выручка от размещения – 38,091 млрд. рублей;

— цена отсечения – 93,9050% от номинала;

— доходность по цене отсечения – 3,38% годовых;

— средневзвешенная цена – 94,0143% от номинала;

— средневзвешенная доходность – 3,37% годовых.

www.minfin.ru/ru/document/

Покупка морской, круизной яхты для трейдинга и отдыха.

- 13 ноября 2019, 16:57

- |

Не смог найти на сайте статей по приобретению яхты для работы, в основном трейдеры торгуют в своих особняках или апартаментах. Хочется услышать аргументы против покупки яхты, чтобы всё хорошенько взвесить. Буду рад любым деловым комментариям.

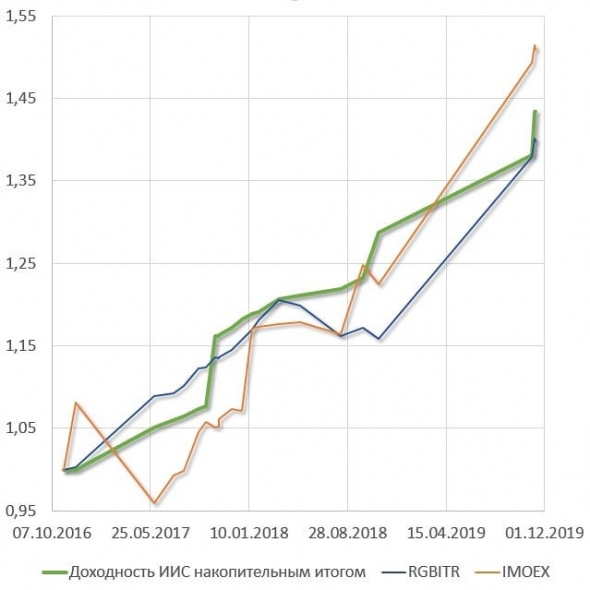

Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

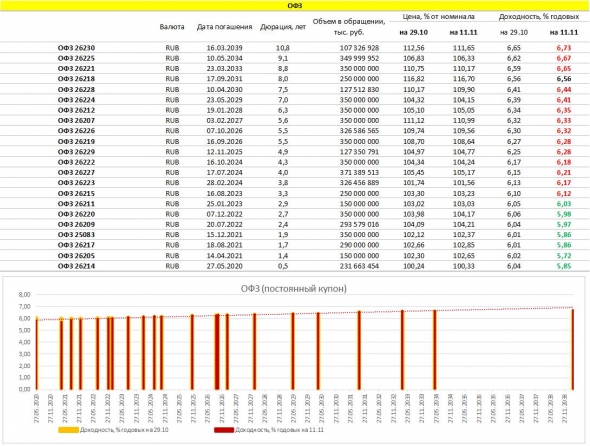

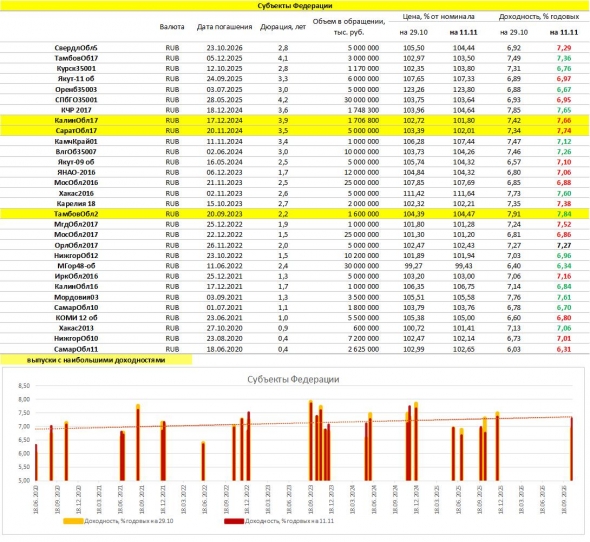

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 ноября 2019, 08:24

- |

ОФЗ. Октябрьское снижение ключевой ставки на 0,5%, до 6,5% не сдвинуло рынок в доходностях. Мало того, за последние 2 недели доходности длинных выпусков даже увеличились. Кстати, в противовес незначительному их снижению для выпусков с близкими погашениями. Отсутствие реакции сектора на ключевую ставку говорит некотором перегреве. С другой стороны, кривая доходности получила больший положительный наклон (зависимость доходности от срока стала более ощутимой). А это свидетельство здорового состояния рынка. Так что остановка ценового ралли в ОФЗ – да, коррекция – скорее всего, разворот рынка вниз – очень вряд ли.

( Читать дальше )

Америка и Украина. Новые максимумы!

- 11 ноября 2019, 13:10

- |

Всю прошлую неделю мы наблюдали эйфорию на американском фондовом рынке, на украинском рынке ОВГЗ и на всем рынке акций развитых и развивающихся стран. Ключевой новостью стало заявление представителей США и Китая о том, что страны будут пропорционально понижать тарифы до подписания Фазы 1. Это спровоцировало бурную реакцию инвесторов и уже на премеркете америкаский индекс S&P500 обновил свои максимумы.

На самом деле, торговая война США и Китая не является самой главной причиной роста рынка, ведь мы могли видеть, что даже когда переговоры шли плохо фондовые рынки продолжали свой рост. Главной причиной является то, что ФРС неофицально начал политику количественного смягчения и на еженедельной основе выкупает с рынка краткосрочных облигаций на общую сумму в 60 млрд.дол. в месяц и, как я уже писал, в предыдущем посте – это дало «зеленый свет» для включения режима Risk-On и новость о снижении тарифов стала дополнительным стимулом для инвесторов. Более того, кривая доходности американских облигаций вновь имеет нормальный вид и инвесторы больше не ожидают снижение процентной ставки ФРС, по крайней мере в этом году.

( Читать дальше )

Не говорим что думаем о рынке, но говорим, что делаем на рынке. Играем во фьючерс золота - в долгую

- 08 ноября 2019, 19:46

- |

Напомню, что игра в куплю 3-месячных фьючерсов без продаж основана на предпосылке превосходства золота над всеми активами. Рост долларовой цены золота с 1999 по 2019 превзошёл рост активов Баффета. goldenfront.ru

Рублёвая цена золота ещё круче. И она круче курса доллара в рублях.

Начиная с эпохи отрицательных ставок превосходство золота становится подавляющим. Так что просадка в одном квартале неизбежно компенсируется другими кварталами. Вопрос только, как не потерять позицию.

Дополнительно ко фьючерсам заводим на счёте резервы двух уровней — наличка 2-3% объёма позиции и ОФЗ на полгода-год, вчетверо больше налички.

Сегодня, 08.11.19, после месяца трепыхания около 1500 $/oz, вариационка по фьючерсам съела всю наличку. На едином брокерском счёте это не ведёт к маржинколу, т.к. в зачёт идут маржинальные ОФЗ. Но всё равно, для погашени долга, с которого взимается комиссия 20% годовых, пришлось продать десятую часть ОФЗ. Резерва ОФЗ хватит и до уровня 1350 $/oz. Но если дойдёт до 1400, позиция будет уполторена. Нечего деньгам зря на вкладах плесневеть.

Игра продолжается. Впереди больше месяца. Наше дело правое, мы победим!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал