ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

МТС Банк – сильные квартальные результаты

- 27 мая 2024, 18:39

- |

Согласно последним заявлениям представителей ЦБ, в стране наблюдается значительный рост потребительского кредитования. В свете этих событий интересно проанализировать свежую отчётность МТС Банка по МСФО за первый квартал 2024 года, дабы предположить, что нам ждать от бизнеса в этом году.

Итак, чистый процентный доход увеличился на 16,5% до 9,7 млрд рублей. Кредитный портфель растет в два раза быстрее рынка, что драйвит процентные доходы и позволяет опережать по динамике большинство представителей сектора.

Чистые комиссионные доходы увеличились на 68,8% до 6,7 млрд рублей. Развитие цифровых продуктов и сервисов переводов позволили показать такую результативность. На комиссионные доходы пришлось порядка 35% операционных доходов. Что касается операционной эффективности, то показатель операционных расходов к доходам (Cost Income Ratio) сократился с 32% до 30%. Этот результат является одним из самых высоких среди всех публичных банков, что подтверждает успешность выбранной бизнес-модели.

Впечатляющая динамика операционных доходов позволила МТС Банку завершить отчётный период с рекордной чистой прибылью в размере 3,9 млрд рублей, что на 34,8% больше, чем годом ранее.

( Читать дальше )

- комментировать

- 1К | ★3

- Комментарии ( 0 )

Основные тезисы из интервью Костина изданию Фонтанка

- 27 мая 2024, 12:32

- |

👉 Были вынуждены пропустить купон по субордам.

👉 Менеджмент отстоял позицию против позиции ЦБ, который предлагал списать суборды. Удалось с помощью других мер избежать этой ситуации.

👉 Оплата купонов восстанавливается. Проблем не видно, чтобы перестать это делать.

👉 Я никогда не работал в Центральном банке, не всегда могу предугадать… Иногда подшучиваю, мол, в ЦБ: и в руководящем составе, и среди членов совета директоров много женщин, а у женщин — иная логика. Поэтому мне трудно сказать. Не вижу оснований, чтобы Центральный банк повышал ставку. К тому же, знаете, я в своей профессиональной банковской деятельности очень долго работал в условиях двузначной инфляции, а экономика все равно росла

👉 О дивидендах: Я не исключал бы. Но мы должны в том числе получить согласование от Центрального банка, который жестко следит за пополнением нашего капитала. Поэтому давайте посмотрим, еще и половины года не прошло

( Читать дальше )

МТС Банк рассчитывает начать выплачивать дивиденды в 2025 году

- 27 мая 2024, 10:06

- |

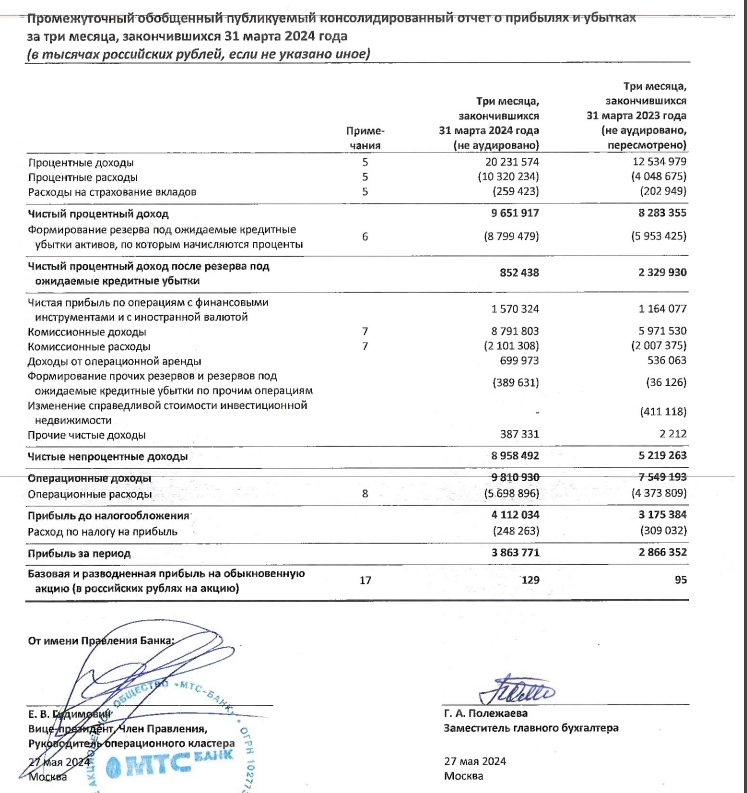

Чистая прибыль МТС Банка по МСФО за 1 квартал 2024 г. выросла на 35%, до 3,9 млрд рублей

- 27 мая 2024, 10:05

- |

МТС-банк в первом квартале 2024 года увеличил чистую прибыль по МСФО на 35% — до 3,9 млрд рублей по сравнению с 2,9 млрд рублей годом ранее, говорится в сообщении банка.

Рентабельность собственного капитала в январе-марте текущего года выросла до 21,12% с 18,9% за аналогичный период 2023 года.

Благодаря росту комиссионных и процентных доходов банк нарастил операционные доходы до создания резервов на 40%. В результате чистая прибыль достигла 3,9 млрд рублей, увеличившись на 35% год к году. Ключевые задачи текущего года — запуск новых высокоприбыльных кредитных продуктов, оптимизация стоимости фондирования за счет развития ежедневного банкинга, а также дальнейшее повышение эффективности использования капитала

Чистые процентные доходы банка в I квартале 2024 года выросли на 16,5% — до 9,7 млрд рублей, чистые комиссионные доходы — на 68,8% — до 6,7 млрд рублей.

www.e-disclosure.ru/portal/files.aspx?id=1285&type=4

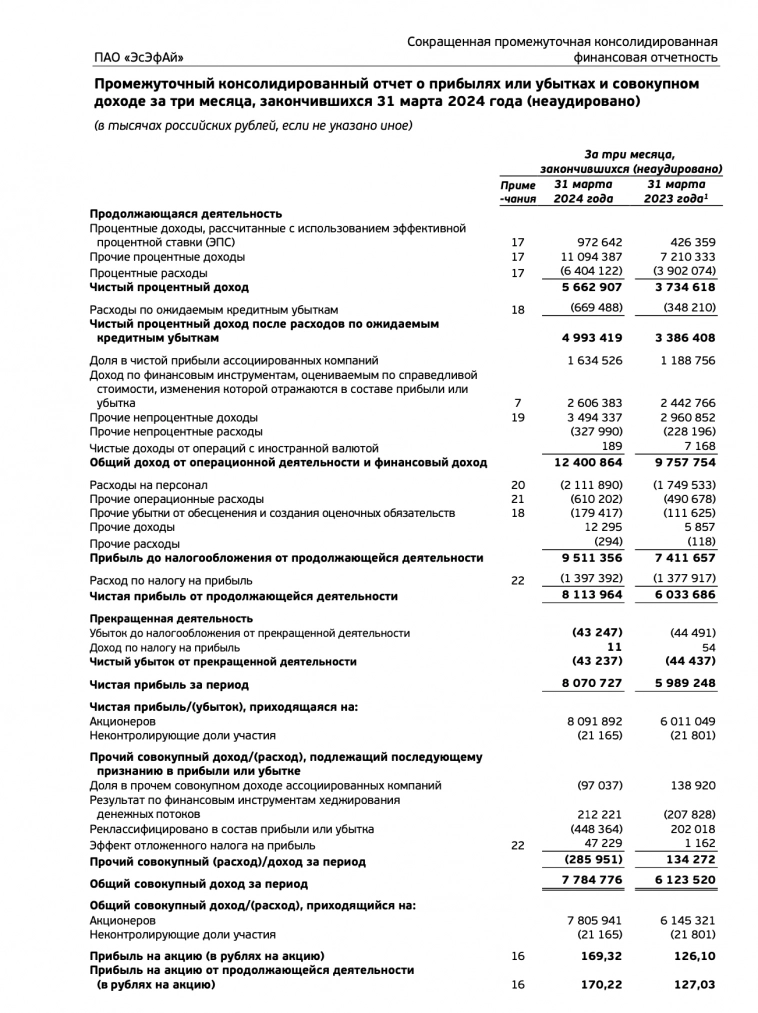

Чистая прибыль ЭсЭфАй по итогам I кв. 2024 г. увеличилась на 35% г/г, составив 8,1 млрд руб - отчет

- 27 мая 2024, 09:51

- |

Публичный диверсифицированный инвестиционный холдинг SFI (ПАО «ЭсЭфАй», МOEX: SFIN) публикует неаудированные финансовые результаты по МСФО за первый квартал 2024 года. По итогам отчетного периода чистая прибыль холдинга составила 8,1 млрд руб., что на 35% превышает показатель за первый квартал 2023 года.

Общий доход от операционной деятельности и финансовый доход в январе-марте 2024 года увеличился на 27% по сравнению с аналогичным периодом прошлого года и составил 12,4 млрд руб.

Активы холдинга за первый квартал 2024 года выросли до 338,1 млрд руб., капитал – превысил 100 млрд руб.

В составе консолидированной отчетности учтены показатели ключевых активов группы — ПАО ЛК Европлан и САО ВСК (последнего – в соответствии с долей участия, холдинг владеет 49% Страхового дома ВСК).

⚡️ОСНОВНЫЕ СОБЫТИЯ НЕДЕЛИ

- 26 мая 2024, 13:48

- |

Индекс МБ уже обновил месячный минимум и сейчас тестирует поддержку трендовой линии. Есть все шансы увидеть «хорошую» коррекцию.

Рубль укрепился и торгуется ниже 90₽ за доллар.

Котировки ОФЗ продолжают активно снижаться, индекс гособлигаций RGBI упал на 2% за неделю.

💰

Акционеры ТМК ($TRMK) одобрили дивиденды за 23 год в размере 9,51₽. Также утвердили дивиденды:

Мосгорломбард ($MGKL) 0,08₽

Россети Московский регион ($MSRS) 0,14282₽

Нижнекамскнефтехим ($NKNH) 2,94₽

АЛРОСА ($ALRS) 2,02₽

Ростелеком ($RTKM) 6,06₽

Интер РАО ($IRAO) 0,326₽

Henderson ($HNFG) за 1к24 года 30₽

Совкомбанк ($SVCB) 1,14₽

СД Русснефти ($RNFT) рекомендовал дивиденды только на АП.

СД Норникеля ($GMKN), Южуралзолота ($UGLD) и ОВК ($UWGN) рекомендовал не выплачивать дивиденды за 23 год.

📜

Чистая прибыль Совкомфлота ($FLOT) в 1к24г превысила прогноз, а Европлана ($LEAS) выросла на 33%. Выручка VK ($VKCO) в 1к24 года +24%, Циан ($CIAN) +31%.

Чистый убыток Сегежи ($SGZH) за 1к24г +38%.

По всем вопросам на связи 24/7

( Читать дальше )

Топ-менеджмент Европлана ожидает, что по итогам 2024 года лизинговая компания получит чистую прибыль 18-20 млрд рублей

- 24 мая 2024, 11:28

- |

Selectel - отчет и перспективы

- 23 мая 2024, 18:16

- |

Зачастую, разбирать один лишь нефтегазовый или финансовый сектор мне не интересно. Куда интереснее погрузиться в мир IT-компаний, ПО и облачных услуг. Рынок последних к тому же растет опережающими темпами. По прогнозам аналитиков, к 2027 году объем российского рынка облачных инфраструктурных сервисов вырастет со 121,4 млрд до 360,2 млрд рублей.

На этом фоне будет интересно взглянуть на финансовую отчетность компании Selectel за 1 кв. 2024 года, которая как раз в этом секторе и работает. Итак, выручка за отчетный период выросла на 24% до 2,9 млрд рублей. Такой рост стал возможен благодаря увеличению спроса на публичные и частные облака, а также на выделенные серверы. В условиях экспоненциального увеличения объемов данных в современной экономике, бизнес активно мигрирует в облачные сервисы.

Selectel придерживается стратегии вертикально интегрированного сервиса, обеспечивая независимость от зарубежных поставщиков серверного оборудования. За последние 12 месяцев компания привлекла более 1400 новых клиентов. Многие из них ранее предпочитали содержать собственную IT-инфраструктуру, а теперь переходят на модель аутсорсинга.

( Читать дальше )

Выручка VK в 1кв24 может вырасти на 25,4% г/г до 34,2 млрд руб - Альфа-Банк

- 22 мая 2024, 17:38

- |

VK опубликует отчетность за 1К24 в четверг 23 мая. Мы ожидаем дальнейшего замедления роста выручки по сравнению с предыдущими кварталами, до 25,4% г/г (для сравнения, в 3К23 и 4К23 она выросла соответственно на 37% и 34%). По нашим оценкам, выручка за 1К24 составит 34,2 млрд руб.

Согласно нашему прогнозу, выручка сегмента Социальные платформы и медиаконтент составит 22,5 млрд руб., благодаря росту доходов от онлайн-рекламы. Темпы роста сегмента Образовательных технологий останутся высокими, но нормализуются до 40,9% г/г в связи с окончанием влияния эффекта от консолидации Учи.ру. Темпы роста выручки в сегменте Технологии для бизнеса, по нашей оценке, также сезонно замедлятся до 37,5% г/г.

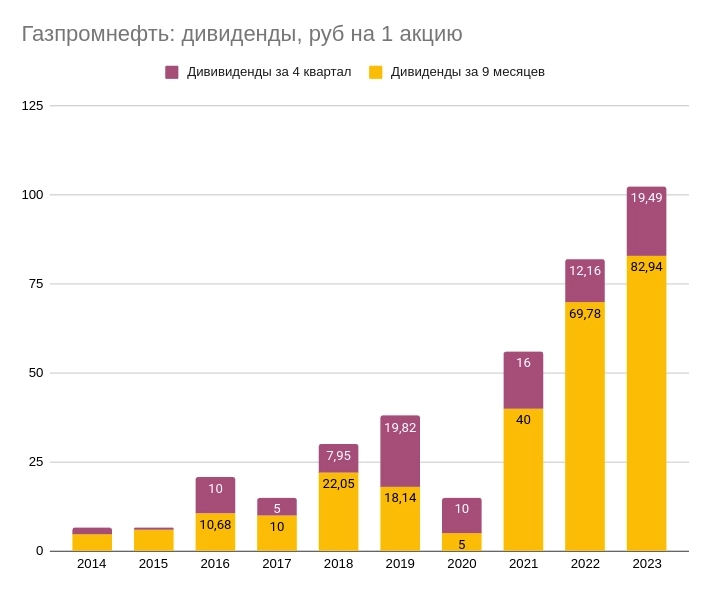

Газпромнефть повысила долю от прибыли на дивиденды: все на спасение материнской компании Газпром

- 21 мая 2024, 19:22

- |

Допускал такой вариант развития событий (правда ждал 10-15 руб) тут после отчета по МСФО — smart-lab.ru/company/mozgovik/blog/997580.php

Доля от прибыли на дивиденды стала рекордной — 76% (ранее такого никогда не было)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал