ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Риски по календарным конструкциям (опционы)

- 26 сентября 2021, 13:20

- |

Допустим, покупаю я месячный стрэддл и продаю недельный стрэнгл. Стрэддл покупаю на центр. страйке в начале недели. Дальше продаю недельный стрэнгл (страйки +-20000 к страйку купленного стрэддла). Допустим, через пару дней случился резкий обвал БА. Как понять, насколько я могу уйти в минус по данной конструкции? Я так понимаю, премии по проданным недельным резко возрастут, но максимально го по проданным опционам может быть повышено до го по БА. Однако эти риски частично нивелированы покупкой месячного стрэддла. Но насколько? Может быть такое, что при резком и приличном движении БА вниз, премии по недельным проданным вырастут в разы и обгонят рост премий на месячном? Что брать за ориентир при расчете риска? Я так понимаю, что можно прикинуть так: взять максимальный риск по месячному стрэддлу (это две премии) + го по проданным недельным в размере ГО по БА? Что-то сильно много выходит.

Просьба объяснить так, как первоклашке ))) Просто я совершенно недавно в теме, много не понимаю.

- комментировать

- 2.1К | ★2

- Комментарии ( 100 )

Нестандартная нарезка графика опциона. МТ5

- 26 сентября 2021, 07:57

- |

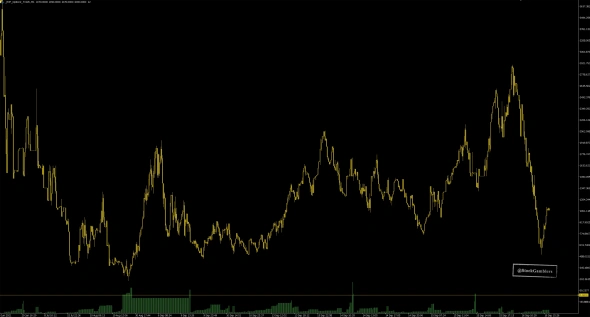

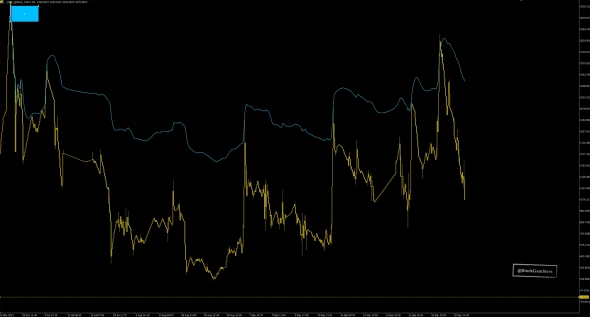

Камрады подсобили и достали полную тиковую историю по 175-му коллу РИ, недавно почившему. Ну и я немедленно нарезал его нестандартно.

Это VolumeBars. Т.е. бары, имеющие одинаковый объем. Новый бар начинается после того, как на прошлом набирается заранее обозначенный объем. В данном случае объем у нас имеет свойство меняться динамически — в зависимости от состояния рынка. Период графика — с июня месяца.

( Читать дальше )

Крестики-нолики для ОПЦИОНОВ

- 25 сентября 2021, 11:05

- |

программ, где есть возможность построения графиков ХО, имеют определенные конкурентные преимущества.

В частности, можно установить наиболее комфортный для вас фильтр ( единицу изменения цены), и случайные или ложные движения цены не будут влиять на выбранный вами график. То есть удаляется ненужный ценовой шум. Далее, для приоритетного для вас трейдинга можно выбрать подходящий тайм-фрейм ( минутки, часовики, дневки, месяцы, годы) и более эффективно заниматься скальпингом, позиционным трейдингом или портфельным инвестированием. И, наверное самое главное, можно строить более точные прогнозы/ вероятные уровни движения цены.

Образно говоря, с помощью ХО мы получаем отличный бинокль, настраивая резкость которого под себя, можно более отчетливо и зримо видеть уровни поддержки/сопротивления, точки смены тренда и потенциал движения цены.

( Читать дальше )

Изменения торговли с 1 октября

- 24 сентября 2021, 23:29

- |

Прислал Алор Брокер:

Уважаемый клиент!

С 1 октября 2021 вступают в силу изменения в Федеральном законе № 39-ФЗ «О рынке ценных бумаг» касательно категоризации инвесторов физических лиц.

Согласно изменениям, как и ранее, в России будет существовать две категории инвесторов: квалифицированные и неквалифицированные. Первым будут доступны все операции на финансовом рынке, а для вторых вносится ряд ограничений при совершении операций со «сложными финансовыми инструментами». Для получения возможности совершения операций вводится процедура тестирования физических лиц — неквалифицированных инвесторов.

Тестирование будет проводиться Брокером в отношении следующих «сложных финансовых инструментов»:

1) необеспеченные сделки (или «сделки с плечом»);

2) производные финансовые инструменты (фьючерсы и опционы);

3) договоры репо;

4) структурные облигации;

5) паи ЗПИФ;

6) облигации российских эмитентов с рейтингом ниже уровня «ruААА» («Эксперт РА») или «ААА(RU)» (АРКА);

7) облигации иностранных эмитентов с рейтингом ниже уровня, утвержденного Банком России;

8) облигации со структурным доходом;

9) акции, не включенные в котировальные списки;

10) иностранные акции, не входящие в индексы утвержденные Банком России (всего утверждено 42 индекса, к примеру: FTSE 100, DAX 25, Индекс МосБиржи, Индекс РТС, Dow Jones, S&P 500, NASDAQ-100);

11) иностранные ETF.

( Читать дальше )

иГРЫрАЗУМа 2021. Инвестор Алексей возвращается!

- 24 сентября 2021, 23:00

- |

Наш Алёша вернулся!

Только теперь он решил денег дать в управление не каким-то там прохвостам, а опционщикам. Каждому по потребностям, ждёт взамен от каждого по способностям.

Первая неделя притирочная, участники изучают пристально правила работы с ГО и больше не будут ударять в грязь лицом.

-Правда, Карлсон?

— Я-я, май фюрер!

Нашлось 7 храбрецов, которые не побоялись принять столь заманчивое предложение от Алёши, теперь все вместе будем наблюдать за результатом их борьбы.

Правда среди 7 есть застенчивый Виктор, который за первую неделю не совершил ни одной сделки. Пожелаем ему мужества и отваги! Ведь сливать на опционах всегда весело. Шутка.

Какая главная цель?

Доказать, что на опционах можно зарабатывать и вывести Алёшкин портфель вопреки всяким скептическим настроениям в хороший плюс!

Всего будет 12 недель управления, 1-ая неделя позади, впереди нас ждут ещё 11 недель.

( Читать дальше )

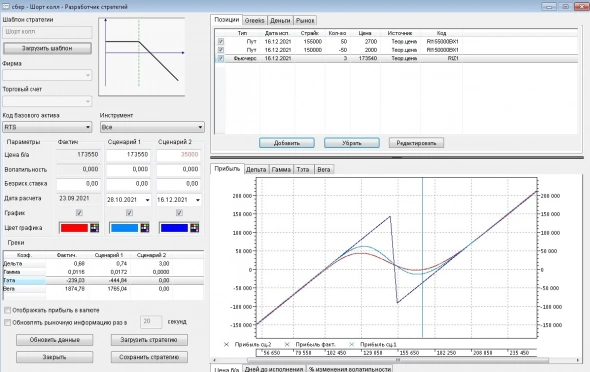

О недостатке разработчика стратегий КВИКА

- 23 сентября 2021, 11:32

- |

Было бы идеально, если бы в день экспирации временная стоимость опционов пересчитывалась каждый час.

Программисты АРКА конечно могут доработать разработчик стратегий, но...

Опционы

- 23 сентября 2021, 11:05

- |

А почему бы не подержать такую позицию до 28.10, а потом закрыть ее к херам?

Если шортануть 4 колла 180.000 можно еще на месяц оставить, можно подождать когда БА подойдет к 180000 и тогда вшортить подороже. Голубая линия в минимуме -7000 руб.

Какой может выйти косяк?)

Типы заявок на опционы

- 22 сентября 2021, 17:43

- |

То есть клиент может проработать несколько лет с таким брокером, например, как БКС и не знать, что можно ставить лимитную покупку опциона хоть на год вперед. Или подать поручение на досрочное исполнение купленного опциона. Причина простая — брокер ввел запрет на такие заявки и все дела.

Интересно, а у вашего брокера есть какие-либо ограничения по выставлению специальных заявок на FORTS? Ведь они нужны и полезны при определенных стратегиях и способствуют более комфортному трейдингу.

Пенсия без государства

- 22 сентября 2021, 16:44

- |

Вчера я рассказал о 2-х компаниях, которые платят ежемесячные дивиденды.

Я знаю ещё 4 достойные акции с такими же выплатами. Из этих шести компаний уже можно сформировать стабильный портфель со средней доходностью 0,5% в месяц.

Зная свои ежемесячные расходы, нетрудно посчитать сколько вам нужно капитала, чтобы жить только за счёт ежемесячных дивидендов. Например, если ваши расходы $500 в месяц (примерно 35 000 руб.), то вам нужен капитал:

$500 / 0.5% = $100 000

Но для некоторых инвесторов накопить такую сумму проблематично.

Что в таком случае делать?

Можно использовать опционы и увеличить доходность в 3 раза.

В качестве примера возьмем акции Pembina Pipeline Corporation (PBA).

Если просто купить акции, то мы будем получать 0,5% в месяц.

( Читать дальше )

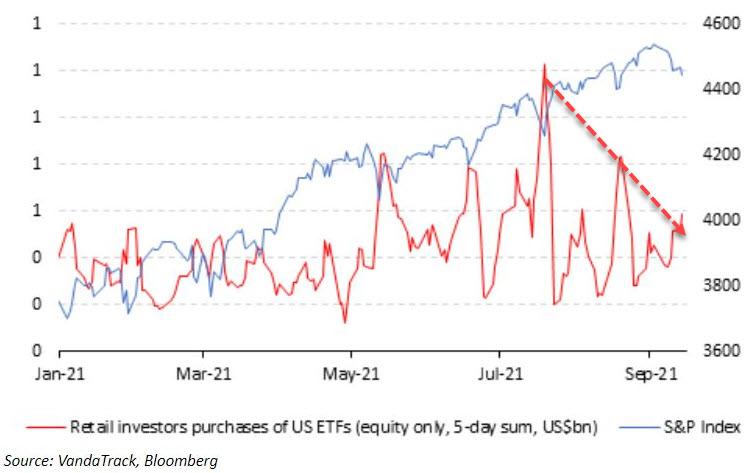

Настроения профессиональных инвесторов самые медвежьи с октября прошлого года

- 22 сентября 2021, 12:31

- |

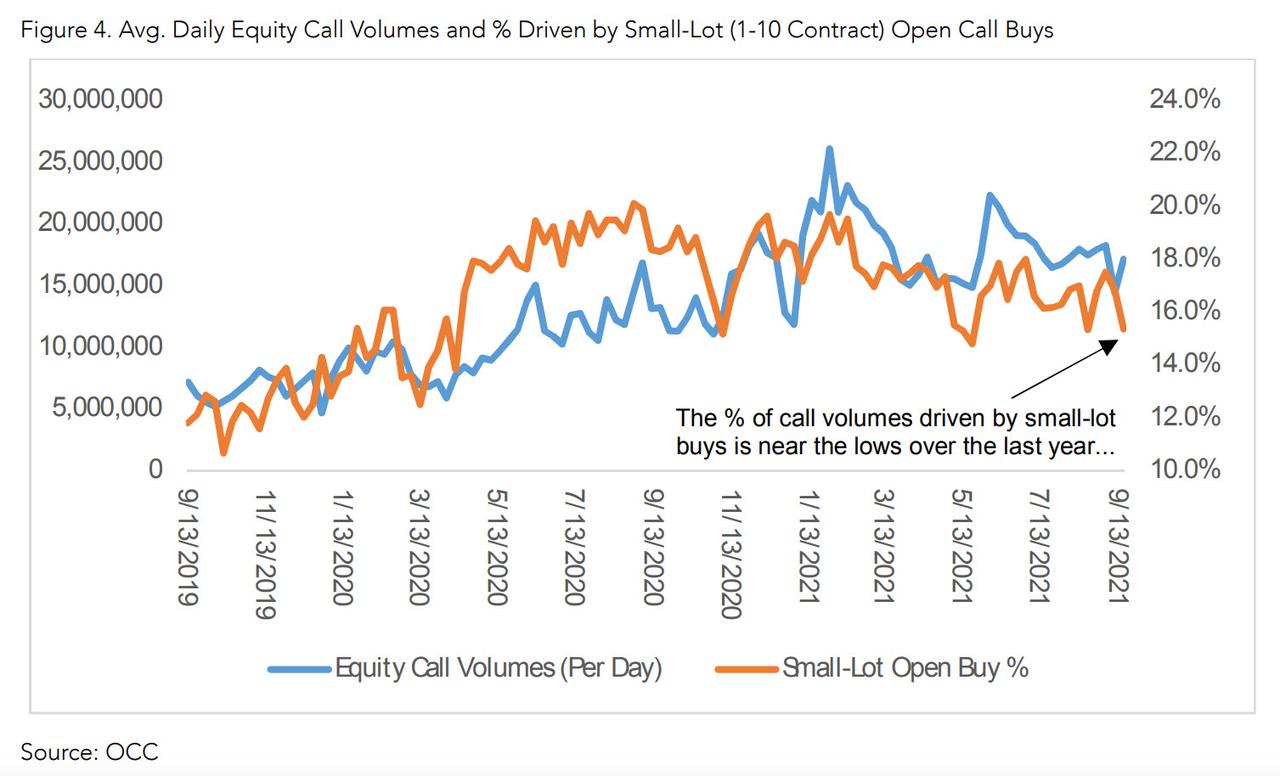

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал