ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Комисси за премиальные опционы в разных Брокерах

- 20 октября 2025, 06:03

- |

Финам: max(3%, 0.2р) т.е. за 2х рублевый опцион будет 0.2р или 10%, комиссии ломовые лишают торговлю ОТМ опционами всякого смысла.

Алора: неизвестно. Сложно дозвониться, 10мин минимум, затем еще 20 мин ожидания с переадресацией от одного оператора к другому, с обрывом связи. В документах огромный и непонятный перечень тарифов, где сложно ориентироваться, и комиссия за опционы указана как «1 биржевой сбор» что также непонятно как считать. Сайт не открывается (я вне РФ). Не знаю может брокер хороший, но пока отложил.

БКС: нельзя дозвониться. На сайте указано вроде 2.5% bcs.ru/tariffs#compare-tariffs (в pdf документе для тарифа Инвестор).

ТБанк: max(3%, 0.02р) (т.е. за 2х рублевый опцион будет 0.06р или 3%), в документах все просто и понятно, техподдержка мгновенно и четко отвечает. Комиссии терпимые.

- комментировать

- 587 | ★2

- Комментарии ( 17 )

Про опционы на экспирацию на si

- 19 октября 2025, 13:49

- |

У меня был пропорциональный колспред:

Но проблема в том, что доллар рост сильно.

И это могло привести к неограниченным убыткам.

Я вначале ограничил убытки купив дальние коллы.

Позиция стала что-то вроде этого:

Покупка кондора

( Читать дальше )

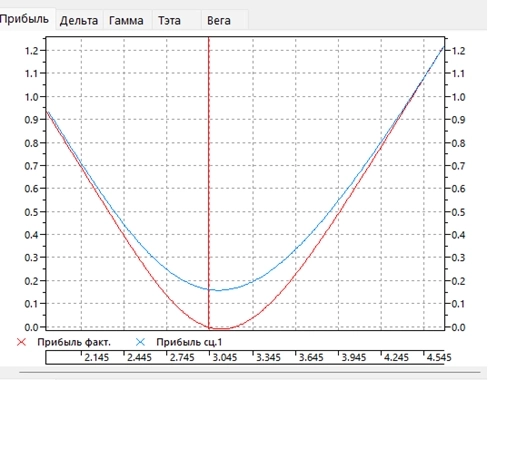

Синтетический спрэд на Si

- 19 октября 2025, 13:01

- |

На срочном рынке можно строить классические фьючерсные или опционные спрэды на одну дату экспирации.

При этом риски и доходность ограничены в рамках текущей линейности или нелинейности по ключевой ставке.

Но ведь можно совместить обе ноги в одном комби-спрэде.

Для снижения риска по купленной позиции и повышения границы доходности по проданной позиции.

Тогда получим следующую картину.

+С83000 декабрь 2025 год /- F94000 декабрь 2026 год

БА у нас один, даты экспирации разнесены, купленная нога НЕлинейная, в проданная линейная.

Дельта-нейтраль и паритетность можно поддерживать за счет ликвидного ЦС и нужной пропорции коллов относительно проданного дальнего фьючерса.

Потенциальные точки прибыли видны на графике.

Ведь такой спрэд постоянно «дышит» по причине меняющейся IV и смещения ЦС.

По-моему, преимущества очевидны.

Возможно, еще лучше было бы поменять местами опционную и фьючерсную ногу.

Но при текущей ликвидности и глубине рынка на FORTS это маловероятно.

( Читать дальше )

Золото более перекуплено, чем во время паники 1980 года

- 16 октября 2025, 10:35

- |

В конце апреля золото превысило 200-дневную скользящую среднюю примерно на 28%. Примените те же 28% к текущему уровню 200-дневной MA, и мы получим около 4200 долларов.

В конце апреля золото превысило 200-дневную скользящую среднюю примерно на 28%. Примените те же 28% к текущему уровню 200-дневной MA, и мы получим около 4200 долларов.( Читать дальше )

История двух стрэддлов на Si

- 15 октября 2025, 09:35

- |

И график на сегодня.

Без ребалансировок и корректировок.

Вывод простой — торгуйте стрэддлами, но с хеджем!

Чем волатильнее актив, тем доходнее.

Имхо, это одна из лучших стратегий для любого рынка.

Без относительных рисков и без гаданий, куда пойдет тренд и какой будет IV.

И по затратам на ГО.

Удачи тем, кто изучает и применяет опционы!

Вопрос по опционам

- 15 октября 2025, 07:57

- |

Понятно, что он рассчитан на значимое отклонение цены газа от текущего уровня.

Чтобы вы сделали в плане управления позицией? Или какие-то иные ваши соображения (действия).

Просто продать в стакане опционы не предлагать. Про этот секрет я знаю сам )))

Заранее благодарен.

🔥ОПЦИОНЫ С НУЛЯ: Нарэк Григорян и Ильдар Нургалиев в прямом эфире

- 14 октября 2025, 16:37

- |

Недавно мы анонсировали новое обновление терминала Metascalp — теперь в нем доступны опционы. Но для многих этот инструмент пока остается загадкой. Что это вообще такое и зачем они нужны трейдеру?

Чтобы разобраться во всем подробно и без лишней теории, мы пригласили в эфир Ильдара Нургалиева — опытного трейдера и специалиста по торговле опционами.

В прямом эфире обсудим:

— как работают опционы и чем они отличаются от фьючерсов и спота

— какие стратегии подходят новичкам и опытным трейдерам

— как реально зарабатывать на опционах, не уходя в лишний риск

— какие ошибки чаще всего совершают новички и как их избежать

Не пропустите эфир — это отличная возможность понять, как опционы помогают зарабатывать в криптотрейдинге и почему их стоит добавить в свой вочлист уже сейчас.

⌛️Начинаем в 19:00

( Читать дальше )

Разница объемов и доска опционов: попробуйте новые функции в терминале Т-Инвестиций

- 14 октября 2025, 13:28

- |

Найти и выбрать нужные активы в нашем терминале теперь проще: фильтрация стала более гибкой, а поиск — точнее. В таблице инструментов появились ключевые рыночные метрики.

Разница между заявками на покупку и продажу. Мгновенно оценивайте, где сейчас перевес — в спросе или в предложении. Это помогает увидеть давление покупателей или продавцов.

Оборот покупок и продаж и разница между ними. Выделяйте только те бумаги, по которым сегодня покупок было больше, чем продаж. Баланс покупок и продаж теперь можно оценить визуально по графической шкале в столбце «Оборот».

Относительный объем. Находите бумаги с аномальной активностью — когда оборот заметно превышает среднее значение за десять дней.

Также теперь можно настроить компактное отображение данных в виджете — тогда на экран помещается больше бумаг. А еще при желании можно отображать числовые значения целиком с точностью до рубля, а не в сокращенном виде.

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 13 )

Опционы и ЧС

- 13 октября 2025, 20:19

- |

«Опционы — 2я производная от цены. 1я производная — фьючерс. Ускорение растет с удалением от центрального страйка. Некоторые брокеры искажают смысл опционов. Надо изучить сначала брокера, а потом торговать опционы.

Если не умеешь читать график, то лучше уменьшить участие в сделках и учиться.Цель -свечной анализ и работа объема».

но не получилось.

оказывается, попал в его ЧС.

слегка огорчился, чел с 30-летним стажем все-таки, целый гур )))

потом посмотрел внимательнее его профиль — у него в ЧС аж 7312 душ !!!

и отлегло от души...

сначала надо изучить автора, а потом уж ему отвечать.

смартлаб он такой, разный...

Как сделать ставку на отскок рынка с помощью опционов

- 13 октября 2025, 10:34

- |

В начале октября на рынке акций сложилась неопределенная ситуация. Индекс МосБиржи имеет потенциал для технического отскока после месячной просадки на 10%. Однако попытка «поймать падающий нож» сопряжена с высоким риском. В такой ситуации можно использовать покупку опционов, максимальный убыток в которых ограничен уплаченной премией.

Месячный спад рынка явно не связан с изменением фундаментальных условий. Формальной причиной для недавней волны распродаж стало менее масштабное, чем ожидалось, понижение уровня ключевой ставки ЦБ РФ в сентябре 2025 г. Негативную роль сыграло и охлаждение среднесрочного оптимизма по поводу возможной нормализации отношений РФ и США.

Однако текущая подвижность рынка вполне способна вылиться и во вполне назревший коррекционный отскок. По крайней мере, для этого имеются технические предпосылки в виде наколенной перепроданности и привлекательного уровня котировок.

Как сделать ставку на возможный отскок рынка

Открытие краткосрочных и среднесрочных позиций в акциях или фьючерсах в текущей ситуации сопряжено с повышенным риском. В моменты роста уровня волатильности велика вероятность срабатывания стоп-ордеров или быстрой фиксации неприемлемого убытка в результате ложных движений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал