ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

🎓 Понимание Волатильности Зерновых. Поставки i Спроса. Стоит на трейдинг, но не так ка вы думаете. Часть 27.

- 13 мая 2024, 10:34

- |

Поставка и Спрос на Зерно.

Как и все товары и услуги, цена на зерновые и масличные продукты определяется пересечением поставки и спроса, которые влияют на многие факторы.

Погода

Как вы можете ожидать, одним из основных факторов, влияющих на поставку на зерновых рынках, является погода. С тех пор как человек начал выращивать зерновые и масличные культуры, производители были на милости и немилости природы, надеясь на идеальную погоду для достижения оптимального урожая. Условия засухи, вызванные недостатком дождя, снижают урожайность зерновых, что сокращает поставку и повышает цены. Слишком много дождя может задержать уборку, что также может уменьшить поставку и вызвать повышение цен. Однако это также может ухудшить качество зерна, что может фактически снизить спрос, поскольку покупатели ищут заменители, чтобы удовлетворить свои потребности. Поздний весенний заморозок, прибывающий, когда молодые ростки начинают появляться, может повредить урожай, повлиять на качество и уменьшить урожайность и поставку зерна. В некоторых случаях, например, с озимой пшеницей, слишком мало снегопадов означает, что ей не хватает изоляции, необходимой для защиты от вспышек сильного зимнего холода.

( Читать дальше )

- комментировать

- 353

- Комментарии ( 0 )

Фьючерс RGBI как флюгер рынка

- 12 мая 2024, 11:35

- |

Но вот недавно открыл для себя относительно новый и весьма полезный фьючерс.

Чем он интересен.

RGBI — это основной индикатор рынка российского госдолга.

Его официальное название — Индекс государственных облигаций Московской биржи.Его динамика отражает изменение рыночной цены «корзины» облигаций федерального займа (ОФЗ) с фиксированным купоном.RGBI включает наиболее ликвидные ОФЗ с дюрацией более года ( обычно 20-25).

Как правило, вес одного выпуска в составе индекса не превышает 6-8%.

Фьючерс RGBI, который следует за ценовым индексом основных ОФЗ, торгует настроениями инвесторов по поводу всего рынка госбумаг сразу.

Например, падает, если ожидается повышение ставки ЦБ, или растет, если есть причины для снижения ставки ЦБ.

Сумма, необходимая для работы с фьючерсом, составляет 1200-1350 рублей с каждого контракта, что эквивалентно стоимости всего одной облигации.

Фьючерс на индекс RGBI дает возможность следовать за «чистыми» ценами на ОФЗ, играя на повышении рынка госбондов или на его снижении.

( Читать дальше )

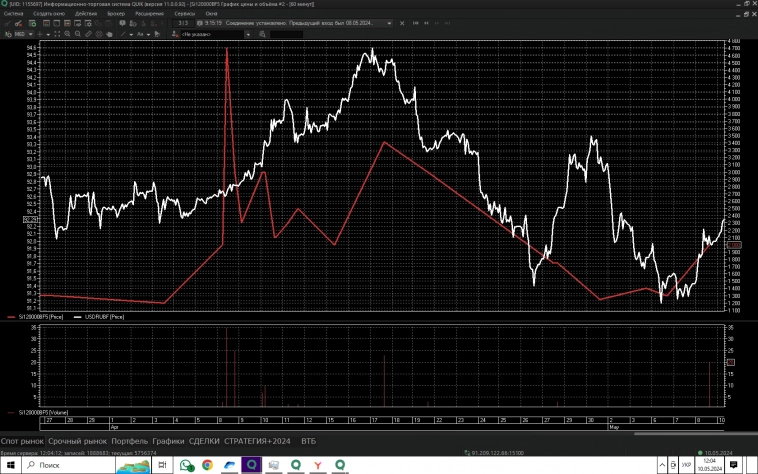

Фьючерсный квази-стрэддл iMOEXF/Si

- 11 мая 2024, 19:23

- |

И наоборот.

Это хорошо видно на противофазе пары RTS/Si.

Но если сравнивать портфель акций в рублях и доллар/рубль, то получаем условно уже прямую корреляцию.

Логически это объяснимо и понятно.

На практике не совсем параллельные кривые дают возможность периодически конвертировать возникающую разницу спрэда в положительную вармаржу.

Применив идею опционного купленного стрэддла, получим отличный фьючерсный тандем.

Покупка iMOEXF/ покупка Si в равном рублевом эквиваленте по ГО или номиналу фьючерсов обеспечивает:

- психологический комфорт

— постоянную ликвидность

- фиксацию текущего дохода путем продажи части фьючерсов в плюсе

- простоту управления ( докупка iMOEXF или Si при нарушении рублевого баланса для паритета)

- размещение кэша в надежных линейных активах

( Читать дальше )

Опционы + фандинг дают двойной эффект

- 10 мая 2024, 19:32

- |

файл с презентацией https://drive.google.com/file/d/1LTLdOs3BGuFaPbE8S1oVl_UliujTpLFv/view?usp=sharing

тайминг

00:20 ссылка на плейлист «Фандинг»

00:30 создаем стредл с вечныч фьючерсом для получения фандинга

02:30 риски покупки опционов и способ их снижения — переход в спред

03:19 фандинг распределяют биржи, маркетмейкерам фандинг недоступен.

05:28 для снижения рисков стредл превратили в спред, а спред в бабочку.

06:32 профиль риска бабочки, созданной с профитом.

07:27 перенос шорта через вечерний клиринг «подарил» нам еще и фандинг 122 рубля

09:30 про наш открытый вебинар на тему фандинга

10:00 если фандинг меняет знак, то можно заменить вечный фуч квартальным

+Вечный фьючерс / -С120000 на июнь 2025 г.

- 10 мая 2024, 12:25

- |

В С120000 на июнь 2025 г. у нас базовый актив календарный фьючерс на эту дату экспирации.

Помня о том, что время — деньги и точка схождения ВФ и фьючерса неизбежна, строим простейшую долгосрочную комбинацию.

Можно в пропорции 1:1, а можно и на дельту ориентироваться.

И подключить страйки пониже и даты экспирации поближе.

Тогда получим полный ДХ в виде нескольких опционов.

Цель — ВФ с фандингом и антифандинг через опционы дают положительный финрез при корректном управлении в виде вармаржи.

PS — конструктивная критика только приветствуется.

Пишу статью для раздела "опционы". Уже второй раз она попадает в раздел "все блоги". Кто нибудь знает как это можно исправить? https://smart-lab.ru/mobile/topic/1016225/

- 09 мая 2024, 12:31

- |

Спекулятивный трейдинг в опционах на акции

- 09 мая 2024, 11:53

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Чаще всего в наших опционах на акции возможна только позиционная торговля: вы создали конструкцию и держите её до экспирации. Бид/аск спрэды такие, что иного выбора по большому счёту нет. Но из любого правила бываю исключения: важно учитывать события, которые могут происходить с базовым активом.

6 мая по Лукойлу $LKOH была дивотсечка. За несколько дней до отсечки увидел интересный бид на колл 8000 с экспирацией 8 мая. Формально, на момент продажи структура давала отрицательный результат (цена акций Лукойла на тот момент 8100), но для меня это были практически безрисковые деньги: отсечка 500 рублей и за 2 дня гэп Лукойл никогда за всю историю не закрывал. Картинка по Лукойлу ниже.

Через пару дней произошло ещё одно событие: Газпром выпустил отчётность с убытком и даже самым упёртым хомякам стало понятно, что дивов не будет. Событие произвело деморализующий эффект на рынок. А у меня родилась ещё одна идея, как можно одно и тоже ГО за неделю прокрутить дважды. Решил коллы по Лукойлу выкупить, так как цены припали (до многих дошло, что после отсечки чуда не произойдёт), а высвободившееся ГО решил направить в рамку (проданный стренгл) со Сбером $SBER. И здесь я немного не угадал с границами. Картинка по Сберу ниже.

( Читать дальше )

Что нового в туманном Альбионе?

- 08 мая 2024, 09:42

- |

В продолжение вчерашнего обсуждения

smart-lab.ru/mobile/topic/1015483/

«Stanis, выкладывай. я сама разобраться смогу )» ©

и чтобы не повторять контекст.

Что такое двойной диагональный спред?

( Читать дальше )

Опционика в GB - 5 популярных стратегий

- 07 мая 2024, 09:47

- |

На традиционных западных биржах также все динамично и в развитии.

Конечно, рынки у нас и в Европе сильно отличаются по линейке инструментов и ликвидности.

Но менталитет и психотип трейдеров и инвесторов во многом схожий.

Возможно, поэтому стоит обратить внимание на то, что в Старом Свете, в частности в Великобритании (GB), местные маститые гуру рекомендуют на волатильном рынке применять сегодня такие стратегии:

Iron Condor

Iron Trapdoor

Double Weekly Diagonals

Bearish Butterflies

The Wheel

Наверняка многие из них хорошо знакомы нашим трейдерам.

Если что-то в новинку, вся информация доступна (в англоязычной Сети).

PS — Кому из опционщиков интересно - просто на заметку.

Пост исключительно для информации, а не для обсуждения из-за специфики опционных рынков в Великобритании и у нас.

Когда-то 1,5 года торговал через английского брокера, набираясь опыта.

Но за 15+ лет очень многое изменилось, и сегодня лишь иногда по старой памяти мониторю тамошний рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал