ОГк-2

ОГК-2-2-ао: информация о выплаченных дивидендах

- 17 августа 2020, 09:56

- |

Акция: ОГК-2-2-ао

Общая сумма: 6 009 661 569.2 руб.

Дивиденд на акцию: 0,0544445744 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Дивиденды ОГК-2: https://smart-lab.ru/q/OGKB/dividend/

- комментировать

- 28

- Комментарии ( 0 )

ОГК-2 - информация о дивидендах

- 17 августа 2020, 18:17

- |

Кризис вряд ли повлияет на дивиденды ОГК-2 - Финам

- 14 августа 2020, 16:22

- |

Мы сохраняем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,65 до 0,73 руб. на фоне снижения процентных ставок. По итогам полугодия прибыль выросла на 7%, до 10,3 млрд руб., благодаря отражению прибыли 3,7 млрд руб. от продажи Красноярской ГРЭС-2. Чистый долг с учетом аренды сократился с начала года на 33%, до 36 млрд руб., или 1,1х EBITDA.

По итогам года прибыль может составить 12,4 млрд руб. (+3% г/г). ОГК-2 будет легче пройти через экономический спад благодаря высокой доле мощности в общей выручке. Мы также отмечаем восстановление цен на РСВ и рост загрузки ТЭС.

По итогам 2019 года компания впервые выплатила акционерам дивиденды в размере 50% прибыли по МСФО. Устойчивая финансовая картина, низкая потребность в капвложениях позволят сохранить коэффициент выплат. Дивиденд, по нашим оценкам, может составить 0,056 руб. на акцию, что на 3% выше DPS 2019 и предлагает инвесторам привлекательную доходность 7,5%.Малых Наталия

ОГК-2 продала угольную Красноярскую ГРЭС-2 в начале года за 10 млрд руб. с прибылью около 4 млрд руб., что позволит снизить долг и улучшить экологический профиль компании.

ГК «Финам»

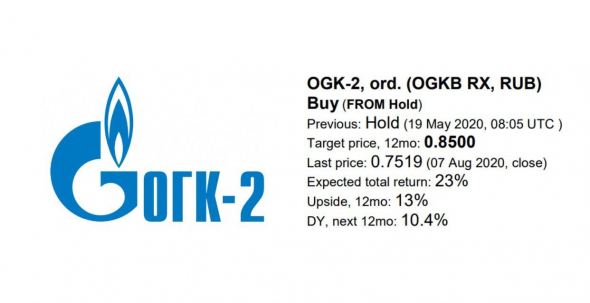

Инвестидея по ОГК-2

- 12 августа 2020, 16:50

- |

Аналитики ВТБ Капитал повысили справедливую цену акций ОГК-2 до 0,85 руб. Рекомендация повышена до Покупать.

🔹 Повышена оценка чистой прибыли компании в 2020 г на фоне сделки по продаже Красноярской ГРЭС-2 и прогнозируемого сокращения списаний.

🔹 Компания снизила прогноз по капвложениям в 2020 г, что компенсирует неблагоприятную операционную конъюнктуру.

🔹 Ожидается восстановление цен на эл/энергию во 2 пол. 2020 г.

🔹 Двузначная дивдоходность при 50%-ном коэффициенте выплат.

Стать клиентом нашего банка

Акции ОГК-2 - одни из самых интересных в своем секторе - Открытие Брокер

- 11 августа 2020, 19:20

- |

В долгосрочной перспективе по-прежнему считаем акции ОГК-2 одними из самых интересных в секторе, а потому сохраняем по ним рекомендацию на покупку.Павлов Алексей

«Открытие Брокер»

Цель по бумаге – 0,99 рубля за штуку.

ОГК-2 ожидает снижения инвестпрограммы в 2020 году на 20%, в 2021 году — на уровне изначального плана 2020 года. Компания направит по итогам 2020 года на дивиденды 50% чистой прибыли по МСФО.

EBITDA ОГК-2 за первое полугодие превзошла прогнозы более чем на 10% - Газпромбанк

- 11 августа 2020, 18:46

- |

Несмотря на существенное снижение, расчетная EBITDA сократилась на меньшую, чем мы ожидали, величину. Компания подтвердила намерение выплатить в виде дивидендов за 2020 г. 50% чистой прибыли по МСФО. Однако, как и другие дочерние компании «Газпром энергохолдинга» («Мосэнерго», ТГК-1), которые отчитались раньше, она пока не готова уточнить, какой показатель чистой прибыли по МСФО (номинальный или скорректированный) будет использоваться для расчета дивидендов за 2020 г.

Негативные моменты: Динамика финансовых показателей в 2К20, в том числе. Снижение выручки (-18% г/г), обусловленное уменьшением дохода от электроэнергии и мощности (-19%) и частично компенсированное стабильной выручкой от тепловой энергии (+5%). Сокращение доходов от электроэнергии было во многом обусловлено снижением ее выработки (-32% г/г) и падением цен на РСВ (-16% г/г в 1-й ценовой зоне). Снижение скорректированной EBITDA (-22% г/г), в основном ввиду сокращения выручки и сопоставимого уменьшения операционных расходов. Снижение чистой прибыли (-30% г/г), связанное главным образом с уменьшением EBITDA.

( Читать дальше )

Сокращение инвестпрограммы ОГК-2 выглядит логичным и внесет положительный вклад в СДП - Промсвязьбанк

- 11 августа 2020, 16:17

- |

ПАО «ОГК-2» ожидает снижения инвестпрограммы в 2020 г. на 20% относительно изначального плана, в 2021 г. планируется на уровне плана 2020 г., заявил в ходе телефонной конференции с аналитиками представитель компании. «Мы работаем в рамках программы оптимизации. Соответственно, объем инвестпрограммы будет сокращен на 20% в этом году относительно плановых утвержденных значений», — сказал он. Предполагаемый размер финансирования capex составит 4,5-4,7 млрд руб., уточнили в компании. В то же время в 2021 г. ОГК-2 не ожидает скачкообразного роста инвестпрограммы, отметили в компании. «Мы планируем, что уровень (инвестпрограммы) на 2021 г. будет на уровне изначального плана на 2020 г.», — сказал аналитикам представитель ОГК-2. Весной ОГК-2 оценивала инвестпрограмму на 2020 г. в размере чуть более 6 млрд руб.

В условиях ухудшения конъюнктуры на рынке электроэнергии сокращение инвестпрограммы выглядит логичным и внесет положительный вклад в свободный денежный поток. Вместе с тем данное решение не окажет существенного влияния на котировки акций, поскольку ОГК-2 осуществляет дивидендные выплаты в размере 50% от чистой прибыли.Промсвязьбанк

ОГК-2 ожидаемо лидирует по див.доходности среди дочек ГЭХа

- 11 августа 2020, 09:40

- |

При этом каждая из них подтвердила о намерениях и по итогам текущего года направить на дивидендные выплаты 50% от своей чистой прибыли. Что, впрочем, чётко укладывается в обновлённую дивидендную политику Газпрома, которая была дополнительно подкреплена официальными комментариями топ-менеджмента двумя месяцами позже в рамках Дня инвестора.

А это значит, что можно с чистой совестью взять за основу чистую прибыль этих трёх компаний по МСФО за последние 12 месяцев и прикинуть на какой уровень дивидендов мы вправе претендовать в ltm-выражении.

Думаю, о результатах этого соревнования по дивидендной доходности вы прекрасно догадываетесь, а потому я просто оставлю вас с этой картинкой наедине. Если вы являетесь действующим акционером Мосэнерго – просто взгрустните, если же вам посчастливилось быть владельцем бумаг ОГК-2 – ликуйте, ну а обладателям акций ТГК-1 категорически рекомендую насторожиться.

ОГК-2 - снизит инвестпрограмму на 20 г на 20%, на 21 г инвестпрограмма на уровне планов на 20 г

- 10 августа 2020, 19:04

- |

«Мы делаем все возможное и с точки зрения оптимизации расходов, и с точки зрения повышения доходов, чтобы выйти на утвержденные плановые показатели, которые были утверждены на СД (совете директоров — ред.), соответственно. И, наверное, мы стремимся к тому, чтобы не ухудшить финансовый результат, который был достигнут в 2019 году»

«Что касается инвестиций, то мы работаем в рамках программы оптимизации — соответственно, объем программы будет сокращен на 20% в этом году относительно плановых утвержденных значений»

«Мы не ожидаем, что у нас будет какой-то скачкообразный рост инвестиционной программы в следующем году… Мы планируем, что в 2021 году у нас уровень инвестпрограммы будет на уровне плана на 2020 год изначального»

источник

ОГК-2 - дивиденды за 20 г могут составить 50% прибыли МСФО

- 10 августа 2020, 16:55

- |

«По дивидендам прокомментирую: сейчас сложно, наверное, ответить, из какой прибыли будут платиться дивиденды. Могу сказать одно, что определено, что это 50%, уже со стороны материнской компании, что базой послужит отчетность по МСФО. А насчет такой тонкости, как скорректированная или нескорректированная, это будет решаться непосредственно перед выплатой»

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал