ОБлигации

Минфин решил взять "всё, здесь и сейчас" - Локо-Инвест

- 16 ноября 2022, 19:42

- |

На первом аукционе новой классической ОФЗ 26241 (купон 9.5%, погашение в ноябре 2032) было продано бумаг на 54 млрд. руб. с доходностью 10.18%, предполагая небольшую премию в пределах 5 б.п.

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 1 )

Запись эфира: о мобилизационной экономике, нефти, рисках отраслей как эмитентов и плохих-плохих долгах.

- 16 ноября 2022, 19:17

- |

Благодарим Евгения Суворова, автора ведущего экономического телеграм-канала MMI за эфир:

01:55 — анонс тем эфира

03:46 — контуры новой экономики: отличие от предыдущих кризисов, адаптация к санкциям

08:20 — чувствительность российской экономики к ценам на нефть и газ: пике и потолок

11:10 — потери банковской системы или насколько драматично отразилась частичная мобилизация на итак уже кризисном состоянии экономики

20:10 — риски отраслей как эмитентов облигаций / риски российских облигаций в целом

25:40 — устойчивость рубля

28:15 — контуры экономики будущего: оптимистичные прогнозы

33:40 — итоги разговора

Запись доступна по ссылке:

( Читать дальше )

Размещение ОФЗ

- 16 ноября 2022, 18:07

- |

Очередное размещение от Минфина. Предложено три выпуска — новинки ОФЗ-ПД серии 26241 и ОФЗ-ПК серии 29022, а также ОФЗ-ИН 52004 все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 29022 с погашением 27 ноября 2030 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26241

Спрос составил 253,884 млрд рублей по номиналу. И

( Читать дальше )

Позитив для держателей росевробондов. В первую очередь ГТЛК.

- 16 ноября 2022, 17:22

- |

Минфин РФ хочет разработать механизмы, которые будут стимулировать российские компании замещать находящиеся в обращении еврооблигации локальными долговыми бумагами, это позволит поддерживать ликвидность долгового рынка, которому нужны торгующиеся инструменты, сообщил журналистам замминистра финансов Алексей Моисеев.

Простое разделение платежей не решает проблему доступа к торгам облигациями, отметил Моисеев. Одна из причин, по которой банки, другие участники финансового рынка, в том числе граждане, покупали евробонды — это доступ к ликвидности: «мало кто собирался сидеть в бондах, которые гасятся в 40-х годах», пояснил он.

«Получается так, что расщепление платежей эту проблему не решает и, к сожалению, только очень немногие выпустили „замещающие“ облигации. Соответственно, мы сейчас думаем в сторону того, как стимулировать компании все-таки в сторону „замещающих“ облигаций, а не расщепления платежей. Потому что для ликвидности долгового рынка и в целом для форматирования балансов участников финансового рынка очень важно не только получать платежи, но еще этими бумагами и торговать. Иначе у нас большая доля ликвидности финансового рынка просто заморожена, что, конечно, довольно плохо. Поэтому думаем в этом направлении», — сказал Моисеев.

( Читать дальше )

Минфин РФ 16 ноября разместил на аукционе рекордный объем ОФЗ-ПК на 750 млрд руб. по номиналу

- 16 ноября 2022, 17:17

- |

Министерство финансов России 16 ноября разместило рекордный объем облигаций федерального займа (ОФЗ) на одном аукционе на сумму 750 млрд рублей по номиналу.

Всего было продано бумаг на общую сумму 750 млрд рублей по номиналу при спросе 904,365 млрд рублей по номиналу и объеме предложения 750 млрд рублей. Выручка от аукциона составила 722,798 млрд рублей, говорится в сообщении Минфина России. Таким образом, ведомство сразу на одном аукционе разместило весь объем данного выпуска, который был новым и ранее не предлагался рынку.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПК серии 29022 с погашением 20 июля 2033 года составила 96,3401% от номинала. Цена отсечения была установлена в размере 96,27% от номинала.

НОВАТЭК получил согласие на рублевые выплаты по евробондам, права на которые учитываются в инфраструктуре РФ

- 16 ноября 2022, 17:15

- |

«НОВАТЭК» получил согласие держателей выпуска долларовых еврооблигаций с погашением в 2022 году на осуществление прямых выплат в рублях инвесторам, чьи права на евробонды учитываются российскими депозитариями, сообщила компания-эмитент евробондов Novatek Finance DAC.

Компания в конце октября предложила держателям евробондов-2022 согласовать корректировку условий их обслуживания. «НОВАТЭК» отмечал, что изменения необходимы для того, чтобы доводить платежи до российских держателей на фоне ограничений, которые ввел Euroclear в отношении транзакций в адрес Национального расчетного депозитария (НРД). Из-за этих ограничений сейчас российским инвесторам не доходят выплаты по евробондам, осуществляемые по стандартной схеме через платежного агента.

Субординированные облигации «Дом.РФ» разместят помощники

- 16 ноября 2022, 16:09

- |

Банк «Дом.РФ» в 2023 году привлечет дебютный субординированный долг. В отличие от других банков-эмитентов он выбрал трех организаторов выпуска, чтобы облегчить размещение в нынешних условиях. Субординированные займы позволяют оперативно увеличить капитал без потери контроля со стороны главного собственника. Однако он может оказаться достаточно дорогим, поскольку для инвесторов это бумаги с повышенным и регулярным доходом.

Подробнее – в материале «Ъ».

Минфин может сохранить текущий темп заимствования на ближайших аукционах - Райффайзенбанк

- 16 ноября 2022, 15:59

- |

На фоне изменения стратегии Минфином кривая ОФЗ скорректировались вниз (см. график). Так, доходность 10-летних бумаг опустилась на ~10 б.п. относительно уровня вторника прошлой недели – до 10,4%. Отметим, что по нашим оценкам, с конца сентября уровень премии за неопределенность в котировках длинных бумаг вырос на 0,5 п.п. и находится на повышенном уровне (около 3,5 п.п.), что также делает размещения для Минфина более дорогими. С другой стороны, сам факт выхода на рынок в таких условиях позитивен – (1) поддерживает ликвидность рынка госдолга и (2) потенциально позволяет ограничить траты ФНБ для покрытия дефицита бюджета (по официальной оценке, в 2022 г. может составить 1,3 трлн руб., но А. Силуанов допускал превышение этого уровня).

( Читать дальше )

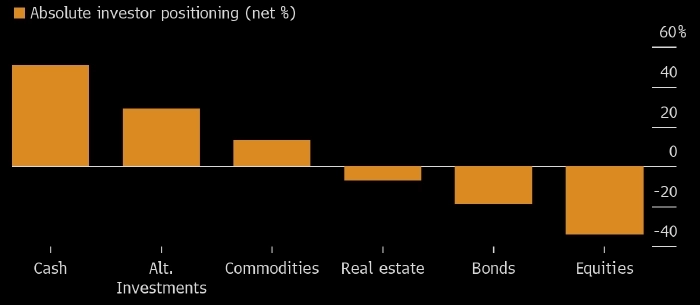

Крупные инвесторы прячутся в наличных и сырье и избегают акций и облигаций — BofA

- 16 ноября 2022, 14:45

- |

В ноябре институциональные инвесторы продолжали занимать очень осторожную позицию, предпочитая самые «надежные» активы, такие как наличные, активам «роста», таким как акции. Таковы результаты свежего ежемесячного опроса, проведенного Bank of America среди управляющих активами.

Самым популярным инструментом в их портфелях оказались наличные: 51% респондентов сообщили о том, что доля наличных в их портфелях находилась на уровне «выше рынка». Вторым по популярности активом были альтернативные инвестиции, а третьим — сырье.

Главным изгоем оказались акции: большинство участников опроса сообщили, что доля этого класса активов в их портфелях находилась на уровне «ниже рынка». Второе и третье места в списке самых нелюбимых инвесторами активов заняли облигации и недвижимость

Ликвидность рынка казначейских облигаций США на минимуме кризисных 2020 и 2008 годов

- 16 ноября 2022, 14:08

- |

Выдержки из статьи FT, на которую ссылается Олег Дерипаска. Как пишут авторы, трейдерам сегодня сложно купить облигации на сумму $100 млн, хотя раньше могли в один клик закупиться на $400 млн. Минфин США даже вынужден скупать наиболее неликвидные бумаги, что подтверждает остроту проблему.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал