ОБлигации

Совкомфлот разместил локальные облигации на $377 млн, заместив 75,7% выпуска евробондов-2023 по ставке 5,375%

- 12 декабря 2022, 18:09

- |

До выпуска «замещающих» облигаций в обращении находились евробонды этого выпуска (эмитент — SCF Capital DAC) на $498,43 млн. Таким образом, в результате сделки замещено порядка 75,7% выпуска.

Срок погашения евробондов — 16 июня 2023 года, ставка купона — 5,375%.

Локальные облигации Совкомфлота можно было оплатить евробондами с погашением в 2023 году, а также передачей (уступкой) всех имущественных и других прав по таким евробондам. В итоге еврооблигациями были оплачены локальные бумаги на $372,3 млн, передачей прав — на $4,84 млн.

- комментировать

- 199

- Комментарии ( 0 )

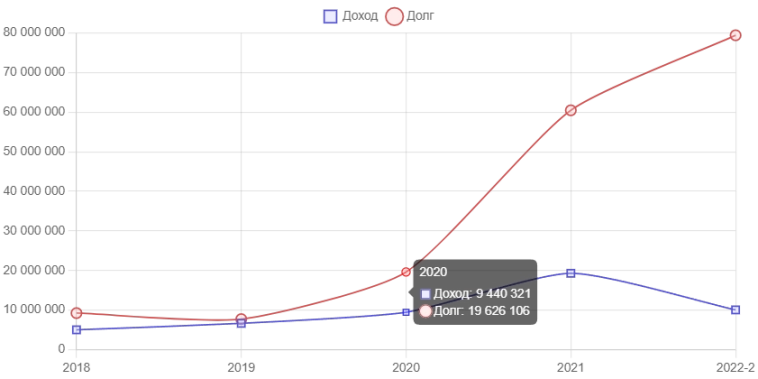

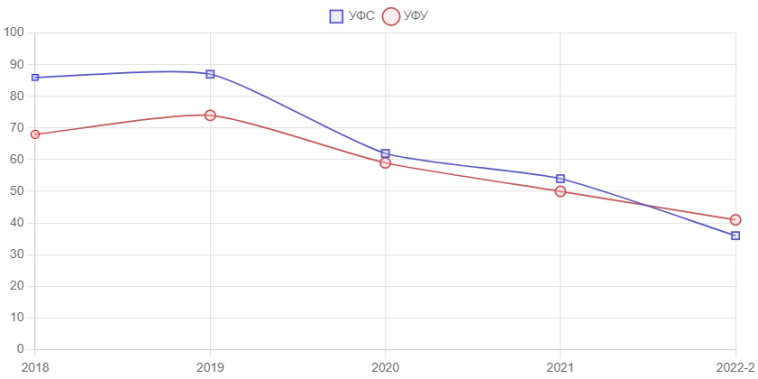

Акции Сегежа. С чего бы им расти?

- 12 декабря 2022, 17:00

- |

Тут прочитал пост случайно, в котором «участники нашего форума акций пишут, что виной тому отчет компании, который был опубликован на прошлой неделе»

Виной тому не опубликованный отчёт, а планомерное и последовательное падение финансового состояния конторы последних 4 года.

Компания ПАО «Сегежа Групп» показала за первое полугодие 2022 года снижение финансового состояния на -33% и снижение финансовой устойчивости на -18%.

Компания энергично набирает долги

( Читать дальше )

Завод КЭС рейтинг

- 12 декабря 2022, 15:46

- |

АВО связалась с рейтинговым агентством НКР по поводу публикации в СМИ о понижении рейтинга компании ООО «Завод КриалЭнергоСтрой» с BB-.ru до B+.ru с негативным прогнозом

Нас заверили, что данное рейтинговое действие проведено строго в рамках методологии и стандартных процедур агентства. @bondholders

Интервью с Денисом Левицким, гендиректором ЛК Роделен. Прямой эфир 13 декабря в 17:00

- 12 декабря 2022, 15:40

- |

Во вторник 13 декабря в 17:00 в эфире PRObonds — Денис Левицкий, генеральный директор ЛК Роделен.

Денис – без преувеличения знаковая фигура для розничного сегмента облигаций. ЛК Роделен вышла на рынок ВДО еще в 2018 году. За это время компания привлекла и полностью погасила 2 облигационных выпуска, получила кредитный рейтинг и повысила его до ВВВ. Роделен – из тех немногих, кто создал розничный рынок облигаций в его нынешнем виде.

Ждем интересного общения о лизинговой отрасли, ВДО, и возвращении ЛК Роделен на облигационный рынок.

Подключайтесь и задавайте вопросы.

( Читать дальше )

ООО «Кузина» сохраняет объём продаж на уровне прошлого года

- 12 декабря 2022, 13:31

- |

Основные финансовые показатели деятельности ООО «Кузина» за 9 мес. 2022 г. имеют разнонаправленную динамику: на фоне несущественного снижения выручки (-1,3% к АППГ) эмитент демонстрирует ощутимый рост валовой прибыли.

Объём продаж компании сохранился на уровне прошлого года, и за 9 месяцев 2022 г. составил 356,2 млн руб. Это достигнуто, в первую очередь, за счёт оптимизации прямых производственных затрат, при этом показатель EBITDA LTM на 30.09.2022 зафиксирован на отметке 19,5 млн руб., что ниже значения на 30.09.2021 на 49,3%.

Подобная динамика объясняется значительным объемом прочих доходов в 2021 году, где были отражены разовые субсидии Администрации Новосибирской области в качестве поддержки предприятий, наиболее пострадавших от пандемии коронавируса. Без учёта данных разовых доходов операционный поток 2022 года сопоставим с 2021 годом.

На фоне сопоставимых с прошлым годом финансовых итогов ООО «Кузина» продолжает последовательно сокращать размер финансового долга, который по итогам 9 месяцев 2022 г. составил 54,0 млн руб., что ниже значения на 30.09.2021 на −40,3%. Это также является минимальным значением за последние три с половиной года.

( Читать дальше )

Половина российских топ-менеджеров считает, что экономика восстановится не раньше 2027 года

- 12 декабря 2022, 12:06

- |

69% опрошенных опасаются, что экономическому росту помешают сокращение темпов инновационного развития, откат к старым технологиям и отставание России в научной повестке. 68% указали на усиление негативного влияния внешних факторов: санкций и торговых войн. 67% заявили, что ожидают сокращение трудоспособного населения. В топ-5 рисков вошло также резкое сокращение импорта товаров (63%) и инвестиций в долгосрочные проекты (61%).

www.forbes.ru/biznes/482364-pocti-50-top-menedzerov-predrekli-vosstanovlenie-ekonomiki-rossii-ne-ranee-2027-goda

Компания «Пионер-Лизинг» выплатила 37-й купон по 3-му выпуску биржевых облигаций

- 12 декабря 2022, 11:12

- |

12 декабря 2022 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 37-го купона на одну облигацию составил 11,1 руб., исходя из ставки купона 13,5% годовых.

Общая сумма выплат 37-го купона составила 4,44 млн руб. Выплата 38-го купона состоится 9 января 2023 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Коротко о главном на 12.12.2022

- 12 декабря 2022, 10:53

- |

- «ДелоПортс» планирует разместить выпуск облигаций объемом до 10 млрд рублей и сроком обращения 2,5 года. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона — не более 12% годовых, купоны полугодовые. По выпуску будет предоставлено частичное поручительство НУТЭП в размере рублевого эквивалента $50 млн. Организатор — Совкомбанк. Эмитент также сообщил о том, что 29 декабря выкупит по оферте до 140 тыс. облигаций серии 001P-02 по цене 100% от номинальной стоимости бумаг. Период предъявления требований о приобретении — с 21 до 27 декабря.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Проект-Град» («дочка» «А101») на уровне ruA- cо стабильным прогнозом.

- АКРА подтвердило кредитный рейтинг ПСФ «Балтийский проект» (консолидатор ГК «АБЗ-1») на уровне BBB(RU) со стабильным прогнозом.

( Читать дальше )

Валютные инструменты в условиях новой экономической реальности

- 12 декабря 2022, 08:23

- |

В 2022 г. правила игры на российском фондовом рынке резко поменялись, и самые суровые изменения коснулись именно валютных инструментов. Разрушение мостов между депозитариями, блокировка иностранных активов, «токсичность» ранее популярных валют и ограничения на трансграничные переводы — всё это стало новой реальностью, с которой приходится жить.

Но спрос на инвестиции в валюте никуда не исчез, и профессиональные участники рынка идут вслед за ним, стараясь обеспечить инвесторов подходящими инструментами. В этом материале поговорим о том, как российский рынок адаптируется к изменениям и какие инструменты могут сформировать облик валютного сегмента российского рынка в 2023 г.

Владельцы еврооблигаций и других валютных активов в 2022 г. столкнулись с серьезной проблемой — разрушением мостов между российским НРД и европейскими учетными системами Euroclear и Clearstream. Из-за этого платежи по евробондам перестали приходить отдельным инвесторам, несмотря на то, что с платежеспособностью эмитентов и их желанием обслуживать долг всё в порядке.

( Читать дальше )

НТЦ «Евровент»: «Изготовим сами то, что не можем купить»

- 12 декабря 2022, 08:03

- |

По вопросу импортозамещения, который остро стоит на повестке у российских компаний, ООО «НТЦ Евровент» нашло нестандартное и современное решение — 3D-печать недостающих комплектующих.

Недостаток европейских комплектующих удалось восполнить, в том числе, благодаря обратному инжинирингу — брали готовое изделие, разбирали на составляющие, анализировали, что из этих деталей можно найти на внутреннем рынке, а те запчасти, которые не производятся в России, начали изготавливать самостоятельно, посредством печати на 3D-принтере.

Завод продолжает формировать базу новых поставщиков, и на сегодня 80% комплектующих в производстве — российские, и из них примерно пятая часть — это совершенно новые контрагенты, контракты с которыми заключены уже в этом году, после начала СВО.

«Евровент» выбирает производителей из списка предложений, которые постоянно поступают на завод. Продукция, потенциально подходящая под потребности эмитента, тестируется в лабораториях, как собственной, так и на испытательных площадках партнеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал