ОБлигации

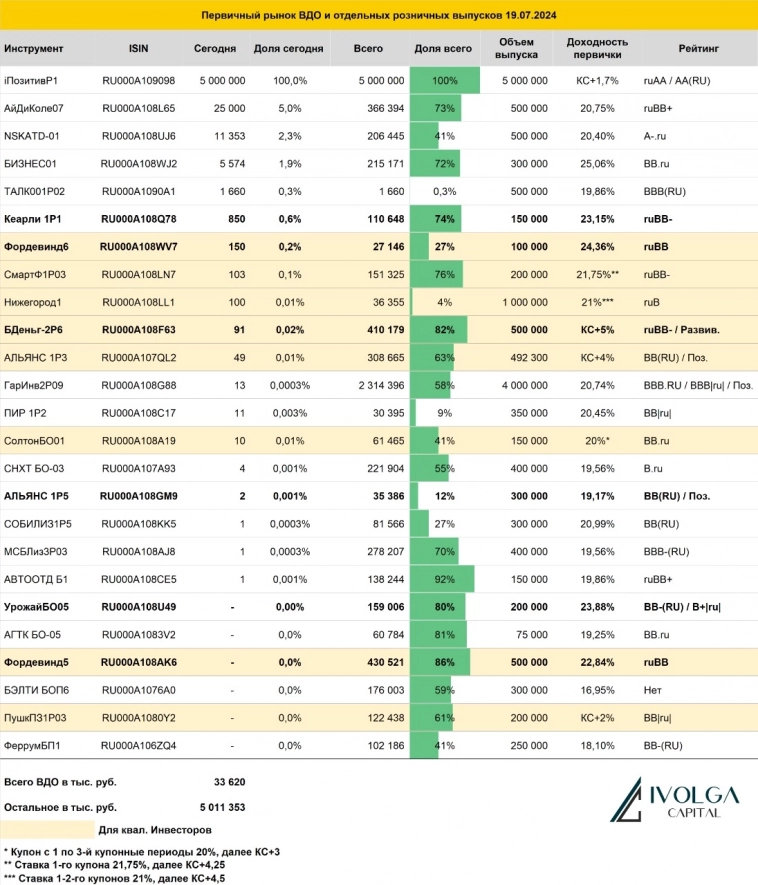

Итоги первичных размещений ВДО и некоторых розничных выпусков на 19 июля 2024 г.

- 19 июля 2024, 18:35

- |

- комментировать

- Комментарии ( 0 )

Как опрос предприятий развернул рынки акций и облигаций

- 19 июля 2024, 18:16

- |

На российском рынке ценных бумаг сейчас нестандартная ситуация: появление признаков замедления экономики вызывает рост акций и рублёвых облигаций. Разбираемся, почему так происходит и какие выводы может сделать инвестор.

Мониторинг предприятий

Банк России уже 25 лет ведёт проект «Мониторинг предприятий», в рамках которого проходят регулярные опросы компаний нефинансового сектора экономики. Руководители предприятий дают качественную оценку текущих и ожидаемых изменений деловой активности на основе динамики объёмов производства их компаний, спроса, цен и других индикаторов.

Полученные данные Банк России учитывает при принятии решений по денежно-кредитной политике, для анализа и прогнозирования инфляции, выявления тенденций развития экономики.

Первые признаки, что экономика начинает остывать

В первой половине июля ЦБ провёл опрос 14,7 тыс. предприятий. Получены такие результаты:

- Индикатор бизнес-климата (ИБК), который отражает фактические и ожидаемые изменения в сфере производства и спроса, в июле снизился второй месяц подряд: до 7,7 п. после 10,6 п. месяцем ранее. Его значение остаётся выше среднего за 2023 год, но деловая активность уже растёт медленнее.

( Читать дальше )

Жилье для 57 тыс. семей построено с участием ДОМ.РФ в I полугодии 2024 года

- 19 июля 2024, 17:59

- |

Более 2,85 млн кв. м жилья для 57 тыс. семей при участии ДОМ.РФ введено в эксплуатацию в России в первом полугодии 2024 года, сообщил заместитель председателя правительства Марат Хуснуллин.

«В том числе благодаря программам института развития ДОМ.PФ, россияне ежегодно улучшают свои жилищные условия. Так, за шесть месяцев 2024 года при участии госкомпании построено почти 3 млн кв. м, которые обеспечат качественным жильем 57 тыс. семей», — приводится его цитата в сообщении на сайте правительства.

По информации вице-премьера, из них с использованием проектного финансирования от Банка ДОМ.РФ построено 1,44 млн кв. м, ещё 961 тыс. кв. м возвели на участках, вовлеченных в оборот и переданных инвесторам через аукционы, а с применением механизма инфраструктурных облигаций — более 456 тыс. кв. м.

За шесть месяцев в топ-5 регионов по вводу жилья вошли: Санкт-Петербург (около 397 тыс. кв. м), Тюменская область (342 тыс. кв. м), Москва (свыше 303 тыс. кв. м), Республика Татарстан (более 243 тыс. кв. м) и Краснодарский край (около 180 тыс. кв. м).

( Читать дальше )

Дайджест новостей холдинга и дочерних компаний за неделю с 15 по 19 июля

- 19 июля 2024, 17:57

- |

Всем привет!

Представляем вашему вниманию дайджест новостей холдинга и дочерних компаний за неделю с 15 по 19 июля.

Начнем с себя! SFI в первом-втором квартале реализовал ряд биржевых и внебиржевых сделок, в результате которых сократил свою долю в капитале ПАО НК «РуссНефть» до нуля. Все сделки были совершены по рыночным ценам, значительно превышающим стоимость приобретения холдингом акций нефтяной компании «РуссНефть» весной 2021 года. Дополнительно сообщим, что поступления от продажи акций НК «РуссНефть» будут отражены в доходах холдинга в отчетности за первое полугодие 2024 года по российским стандартам бухгалтерского учета, которую холдинг планирует опубликовать 30 июля 2024 года.

Еще на прошлой неделе рейтинговое агентство «Эксперт РА» изменило прогноз по рейтингу кредитоспособности инвестиционного холдинга SFI на «позитивный». Ранее кредитный рейтинг холдинга от «Эксперт РА» на уровне ruA+ сопровождался «стабильным» прогнозом.

( Читать дальше )

Юаневые инструменты — а есть ли смысл!?

- 19 июля 2024, 17:50

- |

Бакс и евро на Мосбирже уже не купить, зато цветут и пахнут инструменты в юанях. Биржевой юань, юаневые облигации, юаневые депозиты — а есть ли вообще смысл в этом всем?

Начнем с базы. Юань может спасти от ослабления рубля, но не спасет от ослабления по отношению к доллару. Это первый важный факт, который надо понимать.

Второй важный факт: санкции могут ввести и против юаневых инструментов, то есть риск заморозки в случае новых санкций присутствует.

Теперь про инструменты. Биржевой юань, несмотря на отсутствие санкций, функционально не особо отличается от биржевого бакса, когда он был доступен. Про санкционные риски уже говорили выше, они максимально актуальны для биржевого юаня.

Идем дальше. Юаневые депозиты сейчас дают 6.5%, много ли это или мало? Мы считаем, что немного: юань в последнее время очень вяло себя показывает против доллара, а долларовые депозиты (там, где они доступны) дают 4-5% — то есть премия по доходности к доллару слишком маленькая.

Далее, юаневые облигации. Есть парочка неплохих выпусков: Акрон БО-001Р-04 с купоном 7.75% и доходностью к погашению 9.1%. Солидную доходность дает Газпром нефть 003P-12R, купон 7.75%, доха к погашению 9.9%. Дюрация низкая, но санкционные риски по-прежнему присутствуют, поэтому в общем и целом считаем такие инструменты достаточно рискованными.

( Читать дальше )

Ставки по ипотеке в США упали до минимума за четыре месяца

- 19 июля 2024, 17:22

- |

Ставки долгосрочных ипотечных кредитов в США на этой неделе опустились до минимальной отметки с середины марта на ожиданиях, что Федеральная резервная система в скором времени перейдет к снижению базовой ставки.

Средняя ставка по тридцатилетним кредитам в четверг составляла 6,77% годовых по сравнению с 6,89% неделю назад, сообщила государственная ипотечная корпорация Freddie Mac. Годом ранее она находилась на отметке 6,78%.

Пятнадцатилетние кредиты в настоящее время предоставляются в среднем под 6,05% годовых против 6,17% неделей ранее и 6,06% год назад.

https://m.interfax.ru/971608

💼 Мы успешно завершили размещение нового выпуска облигаций

- 19 июля 2024, 17:20

- |

Его объем составил 5 млрд рублей, а ставка купона установлена на уровне ключевой ставки +170 базисных пунктов, что ниже ранее определенного ориентира. В настоящий момент такой уровень спреда доступен для наиболее качественных и надежных эмитентов.

Размещение облигаций направлено на реализацию задач по диверсификации и повышению надежности кредитного портфеля компании для пополнения оборотных средств.

📑 По результатам формирования книги заявок мы зафиксировали высокий спрос со стороны институциональных и частных инвесторов. Общий спрос на бумаги был вдвое выше предложения.

В числе факторов успешного размещения — высокий уровень надежности и финансовой устойчивости компании, динамично растущий бизнес при низком уровне долговой нагрузки и высокой маржинальности, развитый уровень корпоративного управления и взаимодействия с инвесторами.

Эти факторы также легли в основу высокого рейтинга кредитоспособности компании на уровне ruAA / АА(RU) от рейтинговых агентств «Эксперт РА» и АКРА. Сегодня, 19 июля, аналогичный уровень рейтинга «Эксперт РА» присвоило облигациям нового выпуска.

( Читать дальше )

На заседании 26 июля Банк России поднимет ставку не менее чем на 200 б.п. – РСХБ

- 19 июля 2024, 17:14

- |

По нашему мнению, Банк России по итогам планового заседания, назначенного на 26.07.24 может повысить ключевую ставку на не менее чем на 200 б.п., то есть до уровня не ниже 18%.

На наш взгляд, повышение ключевой ставки уже назрело давно. В начале недели регулятор опубликовал расчет инфляции за июнь и, несмотря на ее снижение, текущая инфляция с поправкой на сезонность (Saar) составила внушительные 9,3% г/г (в мае 10,7% г/г), что существенно выше таргета в 4%. Как видно из статистики, в апреле-июне дезинфляционный тренд развернулся. В данной связи мы не удивимся, если по итогам заседания ставка будет повышена даже до 20%.

В разгоне инфляции следует винить высокий потребительский спрос, который продолжает расти темпами, превышающими текущие возможности экономики, при высокой экономической и кредитной активности.

Транснефть или ОФЗ? Что интереснее для инвестора?

- 19 июля 2024, 17:09

- |

💥 Транснефть по 1 380 (+ 100 рублей за день)

Вчера вам писал про Транснефть, сегодня акции прибавляют +4,5%, и до закрытия дивидендного гэпа осталось 50 руб. из 177, то есть меньше трети. За 2 дня (!)

Сейчас компания оценивается так:

Потенциальный P/E = 3,6

Потенциальная дивидендная доходность = 14%

Допустим, прибыль может расти на 10% в год, дивиденды в % к текущей цене Транснефти по итогам 2025 и 2026 — 15,4% и 16,9%.

Что выберете вы — зафиксировать 16% в ОФЗ на 10 лет, или купить растущую доходность, которая сейчас 14%, но на третий год обгонит зафиксированную?

Подпишитесь на канал, чтобы читать больше качественной аналитики!

Дебютный выпуск облигаций Омега: таинственное и не растущее айти

- 19 июля 2024, 17:06

- |

- BBB- от НКР 25.06.24

- купон КС+400, ежемесячный

- 3,5 года, объем 600 млн. Сбор 24.07.2024

📚Что из этого приносит основные деньги? Полагаю, что софт, но разбивку по продуктам нам не показывают. Известно, что большая часть заказчиков – гос- и муниципальный сектор, главным образом ВУЗы и другие образовательные учреждения

- Формально компания прибыльная, но операционный денежный поток в 2022-23 отрицательный, его начали перекрывать заемными деньгами

- За тот же период кратно выросли дебиторская задолженность и запасы (некие «товары для перепродажи» и «затраты в незавершенном производстве» – что это? Нам тоже не поясняют)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал