Норникель

Акции Норникель (GMKN) - волновой анализ.

- 29 февраля 2020, 13:29

- |

GMKN

🔔Подписаться на рассылку обзора «Stock Market / EWA» — «Перейти»

🔥Больше аналитики в бесплатном Телеграм канале — «Открыть» (обновлённая ссылка)GMKN (MCX)

- 1W log.scale

Ранее прогнозируемый рост волной (5)of[3] возможно себя исчерпал.На младших интервалах волновая структура укомплектована, но допускает продолжение роста растяжением третьей субволны волны (5). Если подсчёт старших волн верен, то снижение первичной волной

( Читать дальше )

Норникель остается в дивидендной стратегии

- 27 февраля 2020, 14:56

- |

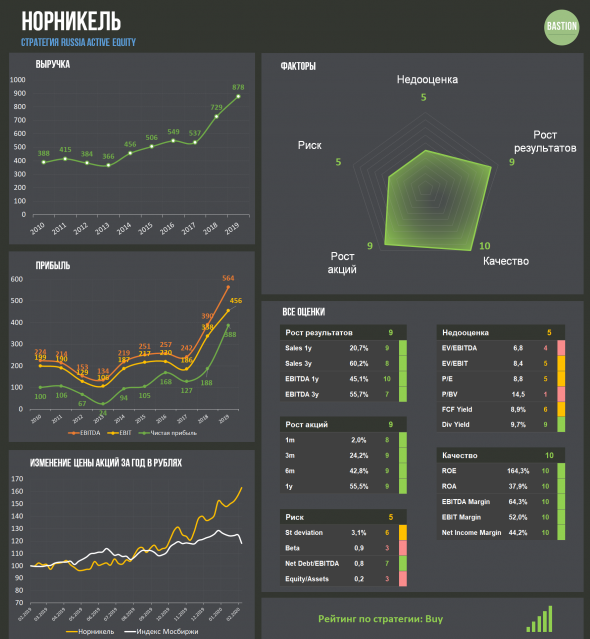

Выручка Норникеля в 2019 году выросла на 20% до ₽878 млрд за счет увеличения мировых цен на палладий (+54%) и никель (+29%). Компания ожидает, что дефицит палладия продолжит расти в 2020 году из-за ужесточения экологических требований к производителям автомобилей.

Прибыль — на максимумах. Издержки компании росли более медленным темпом, поэтому рост прибыли еще более впечатляющий: EBITDA в рублях увеличилась на 45%, чистая прибыль — на 47%. Рентабельноcть по EBITDA Норникеля превысила 64%, что позволяет проходить в топ-10% российских компаний по эффективности.

( Читать дальше )

Сильные результаты Норникеля за 2 полугодие обусловлены благоприятной макроэкономической конъюнктурой - Атон

- 27 февраля 2020, 10:39

- |

Выручка достигла $7 271 млн (+4% против консенсуса, в рамках прогноза АТОНа, +16% п/п), поскольку рост производства был поддержан более высокими ценами на палладий и никель. Показатель EBITDA подскочил до $4 204 млн (+5% против консенсуса, +5% против АТОНа, +13% п/п) за счет увеличения выручки и контроля над операционными расходами, в то время как рентабельность EBITDA упала на 1.3 пп п/п до 58%. Чистая прибыль составила $2 969 млн (+32% против консенсуса, +15% против АТОНа, -1% п/п), а FCF достиг $2 683 млн (+9% против консенсуса, +22% п/п) на фоне укрепления OCF (+33% п/п). Норникель снизил прогноз по капзатратам на 2020 до $2.2-2.5 млрд (с $2.5-2.8 млрд) и в настоящий момент ожидает, что дефицит на рынке палладия увеличится до 0.9 млн унц. (с 0.5 млн унц.). Компания подтвердила свое намерение купить и продать 400-500 тыс. унц. палладия через свой фонд, что мы рассматриваем как попытку охладить перегретый рынок палладия, однако не ожидаем, что эта мера существенно повлияет на ситуацию.

( Читать дальше )

Риск снижения дивидендов Норникеля на ближайший год отсутствует - Фридом Финанс

- 26 февраля 2020, 17:33

- |

На фоне низкой инфляции и контроля над расходами, рентабельность показателя EBITDA выросла до 58%. Долговая нагрузка сократилась до 0,9х EBITDA, показатели капщзатрат и денежного потока не претерпели существенных изменений. Дивидендная политика предусматривает выплаты 60% EBITDA акционерам (около 1900 руб. на акцию, из них уже выплачено 1487 руб.).

Риск снижения дивидендов на ближайший год, по нашему мнению, отсутствует. Таким образом, ГМК сейчас выглядит как хороший защитный актив, дивидендная доходность которого на перспективу 12 мес. оценивается около 8,5%.Ващенко Георгий

ИК «Фридом Финанс»

Норникель представит сильную отчетность - Альфа-Банк

- 25 февраля 2020, 15:32

- |

Мы ожидаем, что компания представит сильную отчетность на фоне роста средних цен реализации на никель и палладий.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Цены на никель находились на относительно высоких уровнях в связи с запретом на экспорт никеля из Идонезии в 2П19, тогда как цены на палладий подскочили на фоне роста дефицита на рынке палладия. По нашему прогнозу, EBITDA превысит уровень $8 млрд, что должно отразиться дивидендных выплатах.

Согласно нашему прогнозу, финальные дивиденды составят примерно $1,2 млрд, или около $8 на акцию, что в сочетании с ранее объявленными $3,6 млрд составит 9% дивидендной доходности по году. Цены на акции «Норникеля» подскочили на 47% в 2П19 и на 67% с июня 2019 г.

Мы прогнозируем дальнейший рост котировок на фоне переоценки компании по мультипликаторам компаний производителей металлов платиновой группы. Дефицит на глобальном рынке палладия превысил 1 млн унций в 2019 г., что эквивалентно примерно 10% годового потребления.

( Читать дальше )

Норникель отчитается 26 февраля и проведет телеконференцию - Атон

- 25 февраля 2020, 10:18

- |

По нашим прогнозам, выручка составит $7 251 млн (+24% г/г, +15% п/п), EBITDA — $4 002 млн (+27% г/г, +8% п/п), а чистая прибыль — $2 580 млн (+35% г/г, +10% п/п). Рентабельность EBITDA, как ожидается, составит 55% (против 59% в 1П19, -4 бп). Во втором полугодии финансовые результаты были поддержаны ростом средних цен на сырье — палладий (+58% г/г, +18% п/п), никель (+25% г/г, +26% п/п), платина (+9% г/г, +7% п/п) — единственным аутсайдером оказалась медь (-5% г/г и п/п).

Мы имеем рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с мультипликатором EV/EBITDA 2020П 7.0x против своего собственного 5-летнего среднего значения 6.7x.Атон

Телеконференция: 26 февраля в 17:00 по Москве / 14:00 по Лондону, подключение в России: +7 495 646 9190 / в Великобритании: +44 (0) 330 336 9411, PIN 7473406 (на русском языке) / PIN 6001116 (на английском языке).

Хорошая статья о палладии в Коммерсанте

- 21 февраля 2020, 11:00

- |

Стремительный рост цен на палладий в последние годы обеспечивает внушительную прибавку к и без того крепким результатам Норникеля. Но приятная для меня, как акционера Норникеля, тенденция все сильнее настораживает своей параболической формой, больше похожей на спекулятивные игры, чем на реальный спрос. А если это так, то не ждать ли вскоре столь же стремительного падения котировок палладия? Сегодня в Коммерсанте опубликована интересная статья на эту тему.

Основной вывод статьи в том, что рост цены вызван объективными факторами, а именно структурным дефицитом палладия, который в ближайшие годы не исчезнет.

✔️ На долю автопрома приходится около 84% поставок палладий, который используется в качестве катализатора в бензиновых двигателях (в дизельных используется платина).

✔️ После скандала с занижением данных о вредных выбросах дизельными двигателями автомобилей Volkswagen в 2015-м производство бензиновых моторов стало расти, т.к. дизельные двигатели перестали субсидировать.

✔️ С тех пор цена палладия выросла в разы, но переход на платину требует от автоконцернов еще больших затрат на тесты и сертификацию.

✔️ Строительство рудников для добычи металлов платиновой группы занимает годы. Поэтому быстрого роста предложения ждать не стоит. Ввод новых добывающих мощностей ожидается с 2022 года, причем один из крупнейших реализуемых проектов — это СП самого Норникеля с компанией Русская платина.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 18 февраля 2020, 08:48

- |

«Газпром» проложил новый экспортный курс. Куратором трейдинга стал Михаил Середа

«Газпром» провел уже третью по счету крупную кадровую ротацию в руководстве за последний год, на этот раз был переформатирован экспортный блок. Бессменный руководитель аппарата главы компании и один из наиболее влиятельных людей в «Газпроме» Михаил Середа теперь станет первым замглавы «Газпром экспорта» и — формально — подчиненным Елены Бурмистровой. Главный бухгалтер компании Елена Васильева, также пришедшая в «Газпром» с Алексеем Миллером, уходит на пенсию. В результате за последний год компанию покинули почти все члены изначальной команды господина Миллера.

https://www.kommersant.ru/doc/4259347

https://www.vedomosti.ru/business/articles/2020/02/17/823244-gazprom

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал