НоваТЭК

Цена на ГАЗ (как нас разводят СМИ) и перспективы ГазПрома и НОВАТЭКа

- 15 февраля 2020, 11:35

- |

После вчерашнего поста про «Новатэк», решил ответить некоторым комментаторам по поводу цен на газ. Есть ощущение, что многих начинающих инвесторов и спекулянтов обманывают СМИ и другие источники информации.

Первое, что нужно знать. Есть два типа контрактов на газ. Первые, это долгосрочные контракты, в которых цена на газ привязана к цене на нефть. Это выгодно производителям и потребителям, так как гарантирует поставки и дает возможность рассчитать прибыль и расходы. Спланировать инвестиции. Такие контракты на сегодня это 75% рынка газа.

Второй тип контрактов, это спот контракты. Тут ценообразование определяет рынок. Переход на данный тип контрактов мощно лоббирует США. Тем не менее, не будем вдаваться в подробности и конспирологическую теорию, а посмотрим на вещи рационально. В первую очередь данные контракты выгодны потребителям, потому что по основному контракту они могут покупать 80-90% предполагаемого потребления газа, а если будет не хватать, то всегда можно докупить спот контракт на бирже.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 14 )

Новатэк, когда взлетит?

- 14 февраля 2020, 16:14

- |

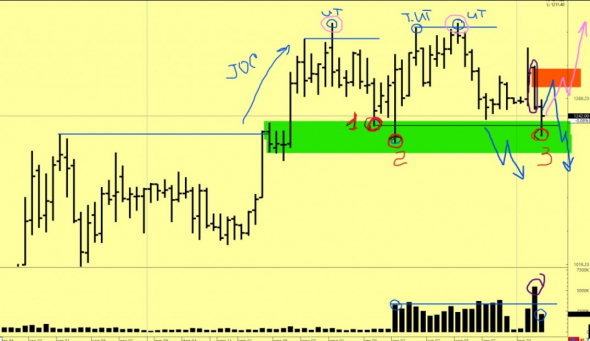

Давайте начнём с анализа ее графиков, а позже подумаем ещё и о фундаментале.

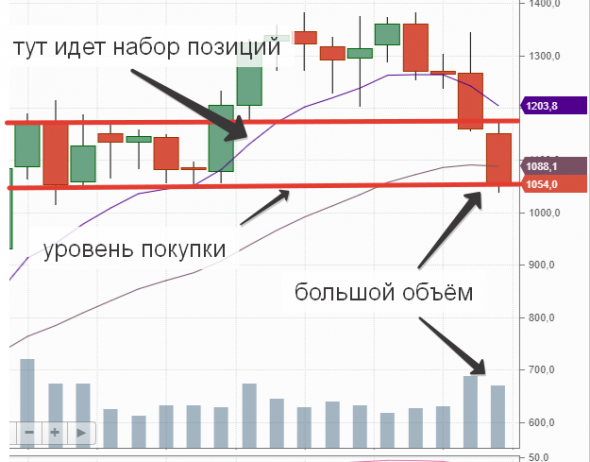

На первом графике видно, что инвестором или группой инвесторов идёт набор позиций. Кто-то заметит, что перед первым набором позиций, есть что-то похожее, что тоже можно назвать набором позиции. К сожалению, это не так. Это распродажа, с последующим выносом спекулянтов, стоп лосами и прочим.

Почему после третьего набора позиций, не должно быть отката дальше вниз? Конкретно если анализировать только график, то это повышенные объёмы. Покупатель не даёт бумаге падать, на плохих новостях и больших объёмах. при этом он пробует и откупать, но как только начинаются активные распродажи, моментально отступает назад.

Теперь давайте посмотрим на бумагу, на месячном таймфрейме

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2020, 08:56

- |

ОАО РЖД выставило энергетику на аукцион. Компания пытается продать ТГК-14 за 2,3 млрд рублей

«Энергопромсбыт» (входит в ОАО РЖД) выставил на аукцион 39,81% генерирующей компании ТГК-14 в последней попытке избавиться от неэффективного и непрофильного актива. Начальная цена акций — 2,31 млрд руб., минимальная — 1,24 млрд руб. Компания безуспешно пытается выйти из ТГК-14 уже десять лет. Потенциальными покупателями аналитики считают «Интер РАО» или СУЭК.

https://www.kommersant.ru/doc/4252052

Почему сталелитейные компании очень мало заработали в прошлом году. Это может привести к снижению дивидендных выплат

Крупнейшие сталелитейные компании России – НЛМК, «Северсталь

( Читать дальше )

Fitch: не ждите быстрого восстановления цен на газ

- 12 февраля 2020, 16:46

- |

12.02.20

Последствия эпидемии коронавируса продолжать давить на цены, предупреждает Fitch.

Распространение коронавируса спровоцировало падение импорта сжиженного природного газа (СПГ) со стороны Китая и обрушило цены в Европе и Азии. Энергоносители останутся под давлением, однако цены на газ вряд ли опустятся ниже $3 за тысячу кубических футов (а если и опустятся, то надолго там не задержатся), предупреждает Fitch.

Эксперты агентства сомневаются, что китайские энергетические компании заметно снизят объем добычи газа на фоне падения спроса. Скорее, Китай сократит импорт более дорогого СПГ.

Ситуация на европейском рынке газа

- 11 февраля 2020, 17:28

- |

фьючерсы TTF $101,7

В это время года цены не были ниже с 2005 года.

Ниже цены бывали всего дважды: в 3к2019 и апреле 2017.

Продажи СПГ в Европу выросли с 51 млн т в 2018 году до 76 млн т в 2019 году

+ Европа уже закачала к началу сезона рекордные объемы в хранилища

7.02.2020 заполненность хранилищ 70% против 50% год назад.

Издержки Газпрома при продажах в Европу = $120-130/1000m3 с учетом таможенной пошлины.

Издержки Новатэка при продажаъ в Европу = $165/1000m3

Себестоимость американского СПГ и того выше = $200/1000m3.

Думаю Газпрому и Новатэку только и остается надеяться, что цены восстановятся.

Лукойл и Татнефть - cамые привлекательные акции в нефтегазовом секторе - Sberbank CIB

- 11 февраля 2020, 15:15

- |

Мы считаем, что благодаря позитивным для добывающей отрасли факторам в этом году нефтяные компании сумеют удержать свободные денежные потоки на прошлогодних уровнях, несмотря на дешевеющую нефть и негативное влияние на перерабатывающий сегмент новых стандартов IMO 2020. Самые привлекательные в секторе – «ЛУКОЙЛ» (ПОКУПАТЬ) и «Татнефть» (ПОКУПАТЬ): у них двузначная доходность свободных денежных потоков и дивидендная доходность. При этом в 2020-2021 годах их будет быстро догонять «Роснефть» (рекомендация повышена до ПОКУПАТЬ) — за счет более высокой прибыли в нефтедобыче, сокращения неденежных статей в отчете о прибыли и убытках и снижения процентных расходов. Она также может существенно выиграть от субсидирования инвестиций в переработку и налоговых льгот для Ванкорского кластера и месторождений на полуострове Таймыр (обсуждение этого вопроса в правительстве уже существенно продвинулось).Котельникова Анна

( Читать дальше )

Новатек пришел на мощную поддержку

- 11 февраля 2020, 13:41

- |

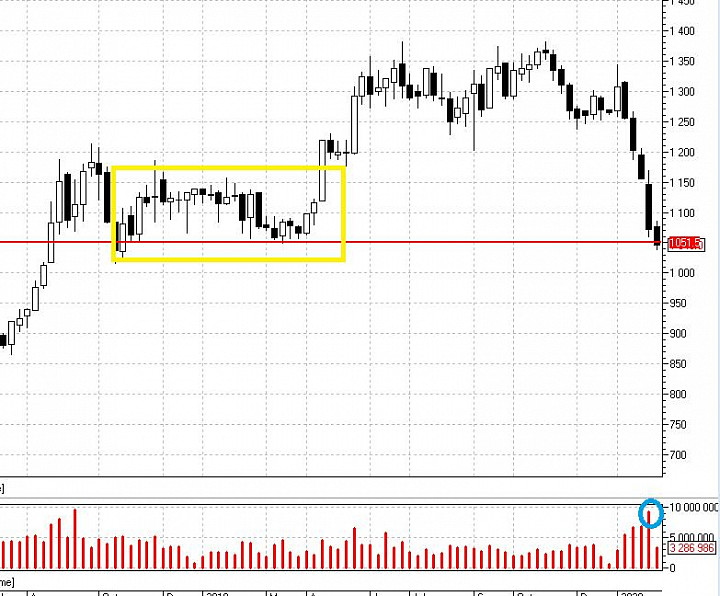

Друзья, всем привет! Новатек упал с начала года на 30%. ☄️ С 1350 на 1050. Это связано с тяжелой ситуацией на рынке газа. Газ и так падает уже давно, так тут еще беда с Коронавирусом добивает ситуацию. Китай начинает отказываться от поставок газа на СПГ.

При этом по Новатеку мы видим, что на прошлой неделе продажи были уже панические(синий кружок). 😱 Сам Новатек пришел на свою консолидацию. В желтом квадрате мощная поддержка. Буду ли я покупать? Лично я — НЕТ! Моя основная игра сейчас — это торговля внутридня и удержание долгосрочное доллара. ☠️

Если бы ситуация была другая, возможно, Новатек рванул бы вверх с этих уровней. ДА и может быть он и рванет. Но игра не моя и расстраиваться, если начнет расти сейчас — я не буду.

Телеграмм @trader_chernyh

Shell и Total не признали форс-мажор CNOOC по закупкам СПГ!

- 11 февраля 2020, 06:54

- |

Газ и коронавирус.

Две крупнейшие энергетические компании Европы отказались признавать форс-мажор по закупкам сжиженного природного газа, объявленный CNOOC. Об этом сообщили агентству Bloomberg анонимные источники.

CNOOC объявила форс-мажор в связи с падением спроса на СПГ из-за эпидемии коронавируса. Корпорация намерена отменить закупку ряда грузов. Однако Shell и Total не приняли аргументов CNOOC, которые должны были освободить ее от обязательств по долгосрочным контрактам. Они, скорее всего, будут требовать компенсаций.

Это, вероятно, первый известный случай объявления форс-мажора в товарных контрактах из-за эпидемии. Проблема в том, что CNOOC лишь с огромным трудом удается доставлять СПГ в дюжину городов с населением в 50 млн человек, где объявлен строгий карантин.

( Читать дальше )

НОВАТЭК упал. Что дальше? (NVTK)

- 10 февраля 2020, 22:06

- |

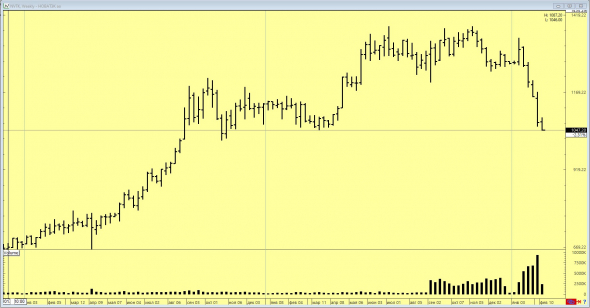

Три недели назад в этой теме я высказал предположение, что техническая картина в акции на недельном ТФ смотрится скорее на шорт, чем на лонг.

Тогда

Сейчас

( Читать дальше )

Тяжелая ситуация на газовом рынке стала еще тяжелее

- 10 февраля 2020, 17:32

- |

Поставки по Силе Сибири Газпрома в Китай — объем пока незначительный. Но весь недопоставленный в Китай газ от других производителей пойдет в Европу и там цены упадут еще сильнее. Так что этот отопительный сезон считай для газовиков уже точно потерян. Это что значит? Значит будет дефицит кеша. Газпромчик уже объявил о планах рекордных заимствований. Так что не думаю что благоразумно в таких условиях выплачивать много дивидендрв.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал