SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

НЛМК

ЧТО ТАКОЕ EBITDA? ОБЪЯСНЯЮ НА ПРИМЕРЕ НЛМК.

- 20 февраля 2022, 14:23

- |

Что такое показатель EBITDA? Объясню, что это такое, зачем он нужен, и как его можно посчитать на примере компании Новолипецкий металлургический комбинат (НЛМК). Также разберём, что значат мультипликаторы ND/EBITDA и EV/EBITDA. В конце порекомендую для прочтения интересную книгу.

Ссылка на телеграм канал: https://t.me/Investovization_official

- комментировать

- ★2

- Комментарии ( 2 )

Биржевые расчёты по методу Ганна - акции металлургических компаний РФ в хорошей прибыли, что дальше?

- 20 февраля 2022, 13:36

- |

Всем большой привет! Как и обещал вчера, с утра провел анализ по методу Ганна в акциях компаний металлургической отрасли нашей страны. Немного пред истории… Точку входа на среднесрочный тренд (25 января) по акциям компаний металлургического сектора (акции Северстали, НЛМК, ММК) была указана для заинтересованных лиц за неделю. Далее, расчёт по уже полученной доходности покажу на примере акций компании НЛМК. Цена входа на бай 25 января была 193 рубля за штуку. Все промежуточные цели (196.5, 202, 205.5, 210.5, 216, 220, 224.5, 230.5, 235) были взяты рынком последовательно в течение всего времени действия баевого импульса. И он ещё не закончен. Сейчас цена акции 226.9 «заперта» между двумя уровнями промежуточных целей 224.5 (именно от него и произошел пятничный отскок) и 231. Следующая цель — 240.5 (для того, кто кулуарно спрашивал по целям ответ НЕТ, уровнями Фибоначчи при расчёте целей на среднесроке НЕ ПОЛЬЗУЮСЬ — метод Ганна позволяет считать ВСЁ). Что делать с позицией дальше? Вариант 1. Зафиксировать прибыль ту, которая уже есть (33,9 рубля (а это примерно 17.5 процентов на вложенный капитал за время менее месяца) на акцию вы уже получили — советую НЕ ЖАДНИЧАТЬ). Вариант 2. Пододвинуть трейлинг-стоп и ждать прохода к последней цели (235) и далее выше, ведь баевый импульс еще не закончен (именно поэтому акции той же Северстали единственные из голубых фишек, кто пятничные торги закончил в плюсе). Окончание среднесрочного тренда металлургического сектора в расчётах по методике Ганна вижу в самых первых числах марта. В конце февраля проведу и опубликую здесь более свежие расчеты. Также помните, что в середине следующей недели начнётся мощный импульс ВНИЗ по акциям угольной отрасли, и он запросто может потянуть за собой весь наш рынок вниз ( предупреждал во вчерашнем обзоре по «угольным» акциям). Итак, решение за вами ...

Нас хотят отучить доверять новостям !

- 18 февраля 2022, 18:28

- |

Сплошной фейк ньюз.

«наступают»

«эвакуируемся»

«этапируемся»

.....

«телепортируемся»

Что могут они еще придумать для слабых рук ?

****

до чего довели народ ?

Что на смартлабе хотят завести собственных коррСпецов в Донецке.

Чтоб инфа шла мимо сми прям сразу на доску, каждый час.

Хэ, толи еще будет

«наступают»

«эвакуируемся»

«этапируемся»

.....

«телепортируемся»

Что могут они еще придумать для слабых рук ?

****

до чего довели народ ?

Что на смартлабе хотят завести собственных коррСпецов в Донецке.

Чтоб инфа шла мимо сми прям сразу на доску, каждый час.

Хэ, толи еще будет

Вульф по НЛМК

- 18 февраля 2022, 17:50

- |

Волна Вульфа в акциях НЛМК

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

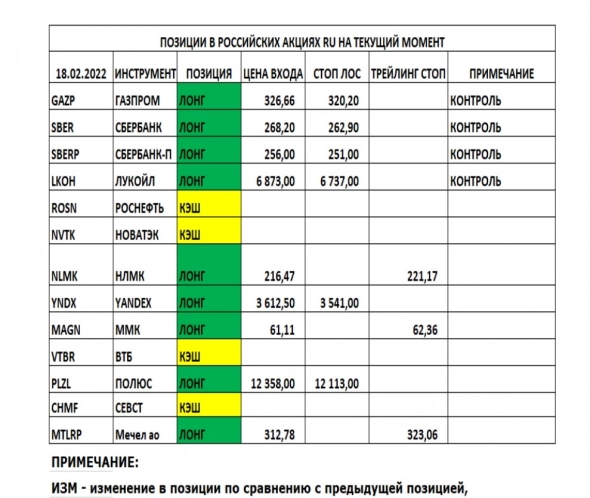

Позиции в РОССИЙСКИХ Акциях на 18.02.2022 ВЕЧЕР

- 18 февраля 2022, 17:40

- |

На рынке АМЕРИКАНСКИЕ горки.

По сравнению с утром 18.02.2022 сработали СТОПЫ в Акциях ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ

и поступили сигналы на ШОРТ в акциях ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ, РОСНЕФТЬ, НОВАТЭК И ВТБ.

Акции НЛМК, ЯНДЕКС, ММК И МЕЧЕЛ держим на контроле возможно изменение позиции.

В таблице примечание КОНТРОЛЬ.

( Читать дальше )

По сравнению с утром 18.02.2022 сработали СТОПЫ в Акциях ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ

и поступили сигналы на ШОРТ в акциях ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ, РОСНЕФТЬ, НОВАТЭК И ВТБ.

Акции НЛМК, ЯНДЕКС, ММК И МЕЧЕЛ держим на контроле возможно изменение позиции.

В таблице примечание КОНТРОЛЬ.

( Читать дальше )

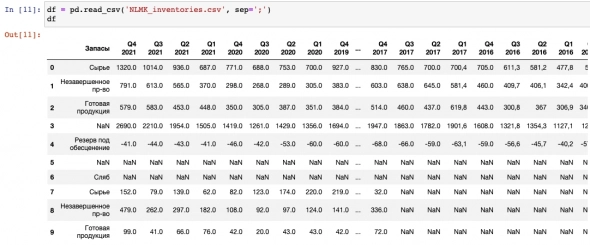

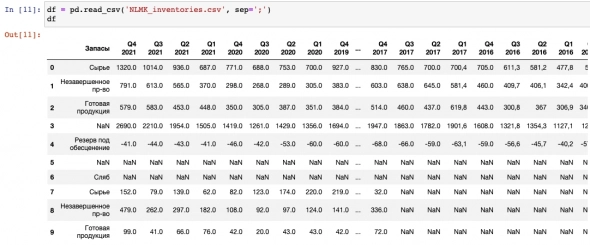

НЛМК, Решение задачи прогнозирования изменения запасов через системы линейных уравнений. (Часть 2)

- 18 февраля 2022, 11:09

- |

Всем привет, продолжаем решать задачу прогнозирования изменения запасов. В первой части мы попытались найти закономерности в составе запасов, но с ходу с приемлемой погрешностью решить не удалось, поэтому разберемся сначала с прогнозированием сырья в запасах.

Для этого просмотрим все доступные отчеты по МСФО и выпишем себе в отдельную табличку данные по структуре запасов, так как этой информации нет в датабуке.

Далее автоматизируем решение СЛАУ с помощью python`а для получения скользящих решений за все доступные периоды, так как мне лениво вбивать много числе в MathCad и это дает больше пространства для исследования.

Сохраним полученную выше табличку в csv формат и подгрузим в jupyter notebook

В процессе написания .....

Для этого просмотрим все доступные отчеты по МСФО и выпишем себе в отдельную табличку данные по структуре запасов, так как этой информации нет в датабуке.

Далее автоматизируем решение СЛАУ с помощью python`а для получения скользящих решений за все доступные периоды, так как мне лениво вбивать много числе в MathCad и это дает больше пространства для исследования.

Сохраним полученную выше табличку в csv формат и подгрузим в jupyter notebook

В процессе написания .....

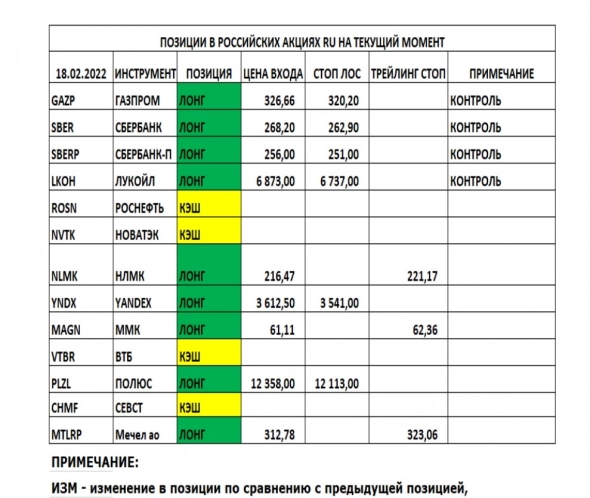

Позиции в РОССИЙСКИХ Акциях на 18.02.2022

- 18 февраля 2022, 10:17

- |

По сравнению с 17.02.2022 особых изменений нет Акции ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ держим на контроле возможно изменение позиции.

В таблице примечание КОНТРОЛЬ.

В таблице примечание КОНТРОЛЬ.

Штрафы металлургам будут рассчитаны исходя из выручки за 2020 год — глава ФАС

- 17 февраля 2022, 18:31

- |

В соответствии с законом, штрафы будут рассчитаны исходя из выручки за год, предшествовавший году, в котором было выявлено правонарушение— глава Федеральной антимонопольной службы Максим Шаскольский.

Он уточнил, что речь идет о 2020 годе.

Штрафы по «делам металлургов» рассчитают исходя из выручки за 2020 год (interfax.ru)

Позиции в РОССИЙСКИХ Акциях на 17.02.2022

- 17 февраля 2022, 11:15

- |

По сравнению с 16.02.2022 Акции ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ ставим на контроль возможно изменение позиции.

В таблице примечание КОНТРОЛЬ.

В таблице примечание КОНТРОЛЬ.

Позиции в РОССИЙСКИХ Акциях на 16.02.2022

- 16 февраля 2022, 10:45

- |

По сравнению с 15.02.2022 в Акциях ГАЗПРОМ, СБЕРБАНК, СБЕРБАНК ПРЕФ, ЛУКОЙЛ И ЯНДЕКС поступил сигнал на ЛОНГ.

В таблице примечание ИЗМ.

На контроль поставил Акции СЕВЕРСТАЛЬ возможно изменение позиции.

В акциях РОСНЕФТЬ сработал ТРЕЙЛИНГ СТОП.

Более подробно про данную стратегию Вы можете посмотреть в моем интервью Московской Бирже на Инвест Марафоне Московской Биржи 2020:

В таблице примечание ИЗМ.

На контроль поставил Акции СЕВЕРСТАЛЬ возможно изменение позиции.

В акциях РОСНЕФТЬ сработал ТРЕЙЛИНГ СТОП.

Более подробно про данную стратегию Вы можете посмотреть в моем интервью Московской Бирже на Инвест Марафоне Московской Биржи 2020:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал