НЕфть

Утренний обзор (мамбофьюч, сберофьюч, сишка, фьюч юань-рубль, газ(NG), Брент и Золото)

- 30 сентября 2025, 08:03

- |

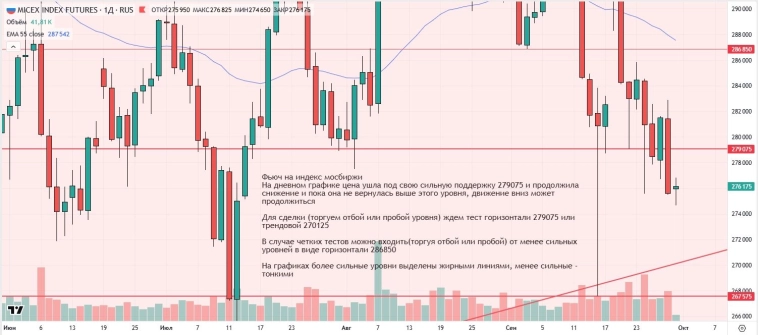

MX(фьюч на индекс мосбиржи)

На дневном графике цена ушла под свою сильную поддержку 279075 и продолжила снижение и пока она не вернулась выше этого уровня, движение вниз может продолжиться

Для сделки (торгуем отбой или пробой уровня) ждем тест горизонтали 279075 или трендовой 270125

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней в виде горизонтали 286850

На часовом графике цена после обновления хаев предыдущего дня возобновила движение вниз, выйдя из розового канала и дойдя до своей следующей локальной поддержки 275575, от которой пробует отбиваться. Пока цена выше этого уровня, рост может возобновиться, уход под него (в идеале с ретестом снизу) даст сигнал на продолжение снижения

Для сделки(торгуем отбой или пробой уровня) ждем тест горизонтали 269450

В случае четких тестов можно входить от менее сильных уровней в виде границ желтого(273050 на утро) и розового(277575 на утро) каналов, горизонталей 285700 и 275575

SR(фьюч на Сбер)

На дневном графике цена сходила на тест своей локальной поддержки в виде границы желтого канала, от которой отбилась (с проколом) и возобновила снижение, на этот раз пробив свою сильную поддержку 30013 и пока цена не вернулась выше нее, снижение может продолжиться

( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Эффективный трейдинг Тихомирова А.А.

- 30 сентября 2025, 07:41

- |

✔️ Нефть снизилась по итогам вчерашних торгов. Вроде все в рамках предыдущего прогноза, но не хватает последнего завершающей цикла роста. Это предположения, а мы знаем, что по фантазиям нельзя работать. Работать нужно строго по техническим наработкам и тогда никто не сможет Вас сбить с верного направления.

Опять пришли в зону покупателя 65 — 66$, надо подождать, будет ли подготовка к новому циклу роста или нет. Для разворота тренда, как писал выше, не хватает последнего цикла, но будет ли?

Резюмирую: несмотря на возможный рост, не стоит спешить и лучше дождаться вновь цен повыше, как и писал недавно, удобных для открытия коротких позиций

✔️Природный газ также продолжает торговаться в боковом диапазоне и чтобы сменить сценарий, нужен выход за уровень 3400. Вчера вроде бы полетели, вроде бы мы заработали, но утром газ вверх не спешит и есть опасения, что опять будет ретест отметки 3200. Вчера покупка пошла, несмотря на манипуляции в первой половине сессии… интересно, что моя система не показала снижение, а упрямо показывала вверх и разворачиваться пока не желает. Мы тоже в лонгах, но сомнения немного присутствуют. День вышел солидным, хочется продолжить движение и наконец то выйти в uptrend.

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 30 сентября 2025

- 30 сентября 2025, 00:05

- |

Рынок сильно упал на обвале нефти, а золото установило новый мировой рекорд

- 29 сентября 2025, 20:32

- |

инвестанализ

Основная сессия завершилась.

Значение индекса ммвб по итогу основной сессии 2684 пункта, или -1,54%📉

Новый курс, установленный ЦБ:

💴CNY, 1¥ Китайский юань 11,5978 рублей.

💵USD, 1$ Доллар США 82,8676 рублей.

💶EUR, 1€ Евро 97,1410 рублей.

Индекс сегодня в начале и середине торгов дошёл практически до значения 2750, а затем устремился вниз, пробив по пути сильный уровень 2700. Причиной стала сильно упавшая нефть, на -3%📉 Всё-таки мы зависим от цен на сырьё, ведь в тот же Китай структура экспорта в большой степени состоит из сырья или продуктов минимальной переработки, а он наш главный торговый партнёр на сегодняшний день, и я думаю, с другими экспортными партнёрами ситуация похожа.

По драгметаллам опять идёт замечательный рост📈, золото — новый исторический рекорд! На этот раз взята планка 3830 долларов за унцию, или 31,1 грамм!

Серебро📈 в паре шагов от нового исторического максимума. На данный момент взята планка в 47 долларов за унцию, при рекорде 49,81 доллара. До нового исторического рекорда остаётся всего 6%, а там и круглые 50 долларов.

( Читать дальше )

Закрыл позиций по Aud/Usd, Brent

- 29 сентября 2025, 20:02

- |

( Читать дальше )

Цена Brent может снизиться на этой неделе до $65,5-66 за баррель

- 29 сентября 2025, 18:02

- |

Мировые цены на нефть начали торговую неделю с обвала. Цена Brent рухнула на 2,82%, до $67,27 за баррель впервые за последние 10 дней, а цена техасской WTI упала еще сильнее, на 3,18% до $63,63. Обвал случился после того, как цены на нефть росли всю прошлую неделю, последний раз Brent снижалась более чем на 2% за торговый день 5 сентября.

Цена Brent в конце прошлой недели пыталась штурмовать уровень сопротивления в $70 за баррель, но удержать его не получилось. В некоторых СМИ накануне появились сообщения о том, что ОПЕК+ по итогам встречи, назначенной на конец этой недели, может принять решение об увеличении добычи с 1 ноября не менее чем на 137 тыс. баррелей в день, и на горизонте сразу же замаячили страхи роста профицита нефти.

Ещё одной причиной обвала нефтяного рынка может быть возобновление в прошедшие выходные экспорта нефти из иракского Курдистана по нефтепроводу, соединяющему Ирак и Турцию. Ранее СМИ приводили оценки экспертов, что возобновление экспорта из иракского Курдистана через госкомпанию Ирака SOMO может увеличить предложение нефти на рынке как минимум на 230 тыс.

( Читать дальше )

💼 Цены на нефть и перспективы российских нефтяников

- 29 сентября 2025, 17:24

- |

На стоимость сырья влияют разнонаправленные факторы:

🔵 Профицит нефти на мировом рынке приводит к снижению цен

В сентябре 2025 года ОПЕК+ согласовала увеличение объёмов добычи на 548 тыс. б/с. До конца декабря организация планирует снять ограничения ещё примерно на 1,66 млн б/с.

По мнению Международного энергетического агентства, это подтолкнёт цены вниз — до 58 долларов за баррель в 2026 году.

Управление энергетической информации США смотрит на рынок ещё радикальнее: по его прогнозам, бочка Brent подешевеет до 50 долларов за баррель в 1-м квартале 2026 года.

Альянс ОПЕК озвучил более оптимистичные сценарии. По его прогнозу, спрос в 2026 году вырастет значительно. А вот добыча в странах, не входящих в организацию, будет увеличиваться не так быстро, как ожидалось.

🔵 Геополитические риски выступают фактором роста цен

Нестабильная ситуация на Ближнем Востоке, тарифные войны, угрозы российским НПЗ и экспортным терминалам толкают нефтяные котировки вверх.

Наши аналитики прогнозируют, что цена эталонной марки Brent будет незначительно снижаться от текущего уровня. В 4-м квартале мы ожидаем Brent по 66,4 доллара за баррель.

( Читать дальше )

Китайский порт импорта нефти нацелился на танкеры «теневого флота»

- 29 сентября 2025, 17:06

- |

В сообщении, с которым ознакомилось агентство Reuters, с 1 ноября будет запрещено швартоваться в терминалах порта Хуандао, входящего в большую портовую зону Циндао, танкерам, срок эксплуатации которых составляет 31 год и более, а также судам, использующим поддельные идентификационные номера Международной морской организации (ИМО). Циндао является ключевым пунктом поставок иранской нефти в Китай, который продолжает оставаться основным потребителем Ирана, закупая более 90% его экспортируемой нефти.

В сообщении, с которым ознакомилось агентство Reuters, с 1 ноября будет запрещено швартоваться в терминалах порта Хуандао, входящего в большую портовую зону Циндао, танкерам, срок эксплуатации которых составляет 31 год и более, а также судам, использующим поддельные идентификационные номера Международной морской организации (ИМО). Циндао является ключевым пунктом поставок иранской нефти в Китай, который продолжает оставаться основным потребителем Ирана, закупая более 90% его экспортируемой нефти.( Читать дальше )

Прогноз Минэкономразвития по снижению нефтегазовых доходов бюджета выглядит очень оптимистичным

- 29 сентября 2025, 11:54

- |

Нефтегазовые доходы бюджета России в 2025 году могут снизиться на 12,5% и составить $206,1 млрд в долларовом эквиваленте, согласно новому макропрогнозу Минэкономразвития.

Учитывая, что по итогам января-августа 2025 года российский бюджет получил около $72 млрд нефтегазовых доходов, это значит, что за оставшиеся четыре месяца, чтобы достичь прогнозной цифры, нефтегазовые доходы должны будут увеличиться почти вдвое. При том, что в макропрогнозе заложена среднегодовая цена нефти в $70 за баррель, это значит, что ведомство ожидает, видимо, или роста нефтяных цен выше этой отметки, или, допустим, введения новых налогов на нефтегазовый сектор, или отмены существенных льгот для отрасли.

Впрочем, возможно, что дисконт Urals к Brent может опять либо уменьшиться, либо рассчитываться по новой методике, которая повлияет на увеличение нефтегазовых доходов. Однако, на наш взгляд, прогноз, предусматривающий снижение нефтегазовых доходов в текущем году в долларовом эквиваленте на 12,5%, выглядит слишком оптимистичным. По итогам января-августа 2025 года нефтегазовые доходы в рублях упали в годовом выражении более чем на 20%. А в долларовом эквиваленте, по нашим расчётам, на 14%, в основном ещё и поскольку средний курс доллара за восемь месяцев был на 6% ниже год-к-году

( Читать дальше )

Лукашенко помог IMOEX удержать 2700. Как быть инвесторам? (видеообзор)

- 29 сентября 2025, 11:20

- |

В новом выпуске программы «Вот такие Пироги» обсудили темы прошедшей недели:

- Акции vs ОФЗ

- Станет ли дешевый рынок еще дешевле?

- Как быть с точкой покупки акции?

- Золото и нефть

- РТС

… и многое другое

Выпуск доступен на площадках:

Приятного просмотра!

Сергей Пирогов, основатель аналитического сервиса Invest Heroes

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал