НДФЛ

Вопрос по списанию НДФЛ у разных брокеров при выводе денег в течение года

- 31 января 2019, 14:23

- |

- комментировать

- ★2

- Комментарии ( 11 )

Важно про льготу НДФЛ на облигации

- 31 января 2019, 09:19

- |

Действительно важный момент: не по всем облигациям, размещенным на бирже с 2017 года действует льгота!

Надо внимательно следить за этим.

По закону, выпущенные облигации с 2017 года, обращающиеся на рынке — по льготному налогу — НДФЛ по ставке ЦБ+5% = 0%, доход, все что выше — облагается по ставке 35%.

НО ВАЖНО!

Не все размещенные на бирже бумаги после 2017 года имеют такую льготу именно из-за пункта «обращаемые».

Биржа трактовала данный пункт по-своему и теперь сама ведет реестр этих ценных бумаг.

Вот ссылка: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Особенности удержания НДФЛ брокером.

- 29 января 2019, 18:48

- |

При открытии брокерского счета, в соответствии с действующим налоговым законодательством, брокер берет на себя обязательства налогового агента по операциям клиента на финансовых рынках. Другими словами, при возникновении положительного финансового результата, то есть прибыли, удержание налога на доходы физических лиц является прямой обязанностью брокера.

Налог на доход физических лиц удерживается в следующих случаях:

1. При выводе денежных средств с брокерского счета в течение налогового периода.

При выводе денежных средств, процесс удержания брокером НДФЛ имеет несколько особенностей. В том случае, если выводимая сумма меньше исчисленного НДФЛ, с выводимой суммы брокер удерживает 13%, при этом, сумма исчисленного налога к уплате уменьшается на сумму удержанного налога при выводе денежных средств. В случае, если выводимая сумма больше исчисленного НДФЛ, брокер удерживает ПОЛНОСТЬЮ исчисленный НДФЛ с выводимой суммы.

( Читать дальше )

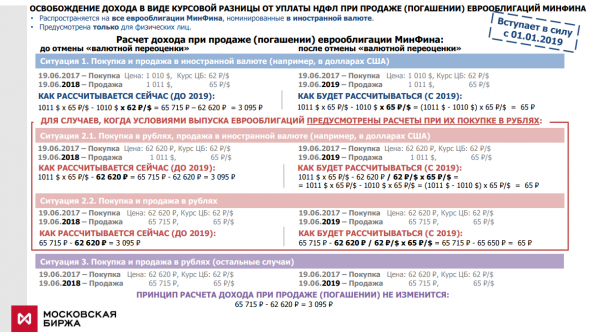

Отмена «валютной переоценки» по еврооблигациям МинФина делают их более привлекательными для физлиц

- 16 января 2019, 10:18

- |

Не путайте меня, я и сама запутаюсь

- 08 января 2019, 22:39

- |

Расходы на оплату услуг по агентскому договору не относятся к расходам, непосредственно связанным с операциями с ценными бумагами и финансовыми инструментами срочных сделок, без которых такие операции не могут быть осуществлены.

Всю жизнь считала, что мой договор с брокером является агентским договором. Так, что же минфин теперь считает что комиссия брокеру это не расходы, уменьшающие мой доход для удержания НДФЛ.

Как бы в налоговой не попался буквоед, который под козырек примет к исполнению, написанное в письме

Проблема при расчете НДФЛ по ИИС (индивидуальному инвестиционному счету)

- 05 января 2019, 12:53

- |

Добрый день!

Необходимо мнение имеющих практический опыт, так как мнение консультантов брокера разошлись.

Договор ИИС заключен 21 декабря 2015 года, в том же году внесены денежные средства, другие операции в 2015 году не совершались. По итогам трех лет, в декабре 2018 г. при расторжении договора и выводе денежных средств брокером исчислен налог на доходы.

Ранее мною получены убытки в 2013, 2014, 2015 годах. Могу ли я перенести убытки 2013-2014 годов (а хотелось бы еще 2015 г.) на доходы полученные по ИИС (2015)2016-2018? С 2015 г. сложнее, но в декабре, как я ранее отмечал операций кроме внесения денежных средств не совершал.

Спасибо всем, кто выскажет свое мнение.

Расчет финансового результата в конце года: сальдирование убытка, оплата налога, возврат НДФЛ

- 21 декабря 2018, 19:25

- |

Друзья, доброго времени суток.

Очень много сейчас поступает вопросов, которые касаются расчета НДФЛ, сальдирования убытков, возврата налога.

Я хочу для вас сделать онлайн трансляцию. Возможно, что присутствовать на прямом эфире смогут не все. Но вы сможете посмотреть эфир в записи. И по окончании моего эфира вы в комментариях сможете добавить свои вопросы. Я обязательно опубликую его здесь.

Заранее принимаю все вопросы, которые касаются фондового рынка (иностранный и наш российский). Пишите свои вопросы любой сложности, я подготовлю ответы и расскажу вам.

НДФЛ при убытке

- 16 декабря 2018, 14:22

- |

По итогам года будет убыток на операциях с ценными бумагами. Подскажите, а как можно его использовать в будущих периодах с целью снижения налогооблаемой базы?

Минфин РФ за документальное подтверждение покупки криптовалюты для целей налога с прибыли

- 12 декабря 2018, 17:56

- |

Касаемо налоговых вычетов на криптовалюты они не распространяются. Если закон предусматривает освобождение от уплаты налогов при продаже имущества, находившегося в собственности физического лица более 3 лет, то к цифровым активам понятие имущество применять нельзя. Это обусловлено тем фактом, что криптовалюты по-прежнему не имеют правового статуса в России, в связи с чем их нельзя классифицировать как имущество.

Опять же это мнение Минфина РФ и его можно оспорить, поскольку мнение Минфина не является нормативным актом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал