Мсфо

Вечерний обзор рынков 📈

- 09 ноября 2023, 19:02

- |

Курсы валют ЦБ на 10 ноября:

💵 USD — ↘️ 91,9266

💶 EUR — ↘️ 98,4076

💴 CNY — ↘️ 12,5998

▫️Индекс Мосбиржи по итогам основной торговой сессии четверга снизился на 0,17%, составив 3 239,92 пункта.

▫️ Вечером в среду Владимир Путин подписал указ «О дополнительных временных мерах экономического характера, связанных с обращением иностранных ценных бумаг». В документе прописан порядок продажи принадлежащих россиянам зарубежных ценных бумаг иностранцам за счет средств, которые фактически заблокированы у этих иностранцев на счетах типа «С» в России. Обозначен и объём активов, которые (по плану) может «обменять» инвестор – 100 тыс. руб. Порядок торгов по совершению обозначенных сделок будет устанавливаться правкомиссией по контролю за иностранными инвестициями. publication.pravo.gov.ru/document/0001202311080023

▫️ На следующей неделе возможно полное снятие запрета на экспорт дизельного топлива и бензина из РФ, введенного 21 сентября этого года, сообщают СМИ со ссылкой на агентство Reuters.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

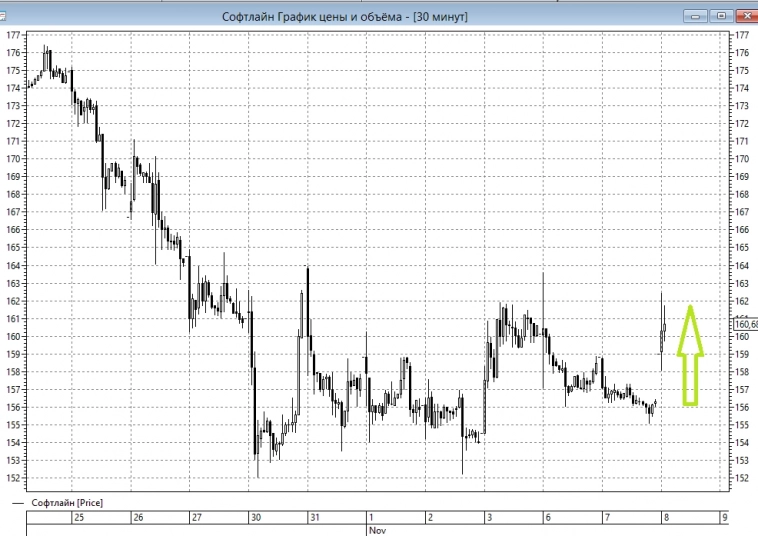

📈Акции Софтлайна с открытия дорожают на 3% на отличном квартальном отчете МСФО согласно которому оборот вырос до 22 млрд руб (+52%), валовая прибыль в 3,7 раза

- 09 ноября 2023, 10:54

- |

Сегодня ИТ-компания Софтлайн опубликовала квартальный отчет по МСФО. Акции компании открылись гэпом вверх, и не зря. Первое, что бросается в глаза — очередной рекорд в рентабельности оборота по валовой прибыли — 26% против 10,8% годом ранее. Рост действительно очень существенный. Вырос и сам оборот — до 22 млрд рублей (+52%), а валовая прибыль — аж в 3,7 раза — до 5,7 млрд рублей (год назад было 1,6 млрд).

Акции Софтлайна с открытия дорожают на 3%

За 9 месяцев 2023 года оборот от продажи собственных решений вырос почти на 150%. При этом валовая прибыль за 9 месяцев от продажи собственного практически сравнялась с валовой прибылью от продажи партнерских решений, а за 3 квартал и вовсе перевалила за половину (уже 63%). Собственно, отсюда и рекорды по рентабельности – продавать своё всегда выгоднее.

Из минусов — чистая прибыль в 3 квартале отрицательная, хотя за 9 месяцев в хорошем плюсе на 6,5 млрд рублей. Чем вызвано? Ну во-первых, Софтлайн по-прежнему находится в стадии трансформации бизнеса – это требует расходов. Плюс сотрудников в компании сильно прибавилось, за этот год — на 64%, до восьми с лишним тысяч человек. А зарплаты у айтишников, как всем известно, растут практически экспоненциально. Еще и 7 M&A сделок за год. В общем, на развитие компания не скупится.

( Читать дальше )

Квартальный отчет Софтлайна по МСФО: кратный рост валовой прибыли и рекордная валовая рентабельность

- 09 ноября 2023, 09:49

- |

Дорогие инвесторы, сегодня мы с радостью рассказываем о результатах Софтлайна за 3 квартал и 9 месяцев 2023 года!

3 квартал:

· Оборот: 22,1 млрд рублей (+ 52,3% г/г). Рост впервые за последние 2 года!

· Валовая прибыль: 5,7 млрд рублей, рост практически в 3,7 раза год-к-году, а по валовой рентабельности – вновь рекорд: 26,0%!

· Доля собственных решений в валовой прибыли: 63%

9 месяцев:

· Оборот: 52,6 млрд рублей (+ 16% г/г)

· Валовая прибыль: 12,5 млрд рублей, рост на 81% год-к-году. При этом в структуре валовой прибыли более 47% ее доли пришлось на высокорентабельные собственные решения Группы

· Скорректированная EBITDA: многократный рост - 1,7 млрд рублей по сравнению с 6,6 млн рублей за 9 месяцев 2022 года

При этом с долговой нагрузкой у нас по-прежнему все отлично: скорректированный чистый долг Группы к отчетной дате составил 7,2 млрд рублей — это 1,7x к скорректированной EBITDA за последние 12 месяцев.

( Читать дальше )

CarMoney 20 ноября опубликует финансовую отчетность по МСФО за 3кв 2023г

- 06 ноября 2023, 11:22

- |

Обзор рынков за неделю (27 октября – 2 ноября): Компании и ведомства подводят итоги октября

- 03 ноября 2023, 16:59

- |

▫️Банк России сообщил о состоянии международных резервов страны на 27 октября: $575,5 млрд ($573,2 млрд неделей ранее). Объём ФНБ на 1 ноября 2023 г. составляет 13 541 231,5 млн руб., или 9% ВВП, что эквивалентно $145 224,4 млн, информирует пресс-центр Минфина.

С 24 по 30 октября 2023 г. инфляция в России составила 0,14% (неделей ранее – 0,24%), сообщает Росстат. Инфляция на конец периода в годовом выражении – 6,69% по данным Минэкономразвития.

▫️В четверг, 2 ноября, на сайте Минфина США была опубликована информация о новом пакете антироссийских санкций. Главным образом ограничения затронут «АФК Система» и её структуры, несколько российских банков («Русский стандарт», Почта Банк и др.), «Арктик СПГ-2» и СПБ Биржу, перспективы работы которой сейчас активно обсуждаются в сети. Заявленная цель санкций – противодействие организациям и лицам связанным с российским ВПК и ОПК.

▫️1 ноября Министерство финансов РФ провело два аукциона по размещению ОФЗ-ПД выпусков № 26244RMFS (размещённый объём: 70,649 млрд руб.; выручка: 67,220 млрд руб.;) и № 26238RMFS (размещённый объём: 19,456 млрд руб.; выручка: 12,964 млрд руб.). СМИ отметили рекордную за 7 лет доходность, по обоим выпускам она составила 12,5% годовых.

( Читать дальше )

VK - 9 ноября - результаты за 3 квартал 2023г

- 30 октября 2023, 12:36

- |

Акции электросетевых компаний РФ привлекательны для покупки на текущих уровнях - SberCIB

- 26 октября 2023, 08:29

- |

"В ближайшие дни электросетевые компании представят финансовую отчетность по РСБУ за третий квартал 2023 года, а ближе к концу ноября ожидаются результаты по МСФО. Мы ожидаем от эмитентов сильных показателей, — пишет эксперт. — В конце июля мы открыли тактическую идею на покупку пяти электросетевых компаний («Россети Ленэнерго» (прив.), «Россети Московский регион», «Россети Урал», «Россети Центр», «Россети Центр и Приволжье») перед публикацией отчетности за второй квартал, и за два месяца эта идея принесла 10%. Теперь мы снова обращаем внимание на акции тех же пяти компаний перед выходом результатов уже за III квартал".

Аналитик инвестбанка считает, что эти бумаги могут обеспечить наибольшую дивидендную доходность в секторе по итогам 2023 года (более 8%). С начала сентября котировки этих компаний скорректировались и перед публикаций отчетности стали более интересными для инвесторов.

( Читать дальше )

📌 Виды отчетности и главные показатели.

- 19 октября 2023, 16:54

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для каждого. Мы разберем ключевые моменты и объясним, как правильно читать документы, в которых содержатся важные показатели компаний.

Важно:

Существуют 2 вида отчётов:

— РСБУ (российский стандарт бухгалтерского учета) цель отчета — рассчитать сумму налога для уплаты.

В расчетах РСБУ можно использовать только рубли.

— МСФО (международные стандарты финансовой отчётности) цель отчета — дать инвесторам оценку компании.

МСФО позволяет приводить данные в той валюте, в которой организация получает доход.

Почитать подробнее об отличиях РСБУ и МСФО можно тут

Важная информация находится в двух разделах — «Выручка» и «Чистая прибыль (убыток)». Как правило, они находятся в начале отчёта.

Скобки в отчете о финансовых результатах означают, что показатель имеет отрицательное значение убыток.

Выручка — это денежные средства, которые компания заработала на продаже своих товаров или услуг.

( Читать дальше )

Сургутнефтегаз - Прибыль рсбу 6 мес 2023г: 846,568 млрд руб/ Прибыль мсфо 6 мес 841,898 млрд руб

- 01 октября 2023, 10:20

- |

Сургутнефтегаз – рсбу/ мсфо

Free-float 25%

35 725 994 705 обыкновенных акций = 1,118.22 трлн руб

7 701 998 235 привилегированных акций = 382,866 млрд руб

Free-float 73%

www.surgutneftegas.ru/investors/documentation/

Капитализация на 29.09.2023г: 1,501.09 трлн руб

Общий долг на 31.12.2019г: 249,852 млрд руб/ мсфо 818,518 млрд руб

Общий долг на 31.12.2020г: 264,827 млрд руб/ мсфо 715,279 млрд руб

Общий долг на 31.12.2021г: 406,037 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 520,559 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2023г: 623,971 млрд руб/ мсфо 802,023 млрд руб

Выручка 2019г: 1,555.62 трлн руб/ мсфо 1,814.82 трлн руб

Выручка 6 мес 2020г: 492,999 млрд руб/ мсфо 561,538 млрд руб

Выручка 2020г: 1,062.23 трлн руб/ мсфо 1,181.88 трлн руб

Выручка 6 мес 2021г: 848,940 млрд руб/ мсфо 915,204 млрд руб

Выручка 2021г: 1,888.31 трлн руб/ мсфо компанией не опубликован

Выручка 6 мес 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 2022г: 2,333.09 трлн руб/ мсфо компанией не опубликован

( Читать дальше )

Обзор рынков за неделю (22 – 28 сентября): В фокусе инициативы Правительства РФ, дискуссия между банками и Минфином, отчёты и дивидендная политика ряда компаний

- 29 сентября 2023, 14:35

- |

▫️Правительство РФ на заседании в минувшую пятницу (22 сентября) одобрило законопроект «О федеральном бюджете на 2024 год и плановый период 2025-2026 годов». Доходы бюджета в следующем году планируются на уровне 35,0 трлн руб., расходы – 36,6 трлн руб. (дефицит 1,6 трлн руб.). На 2025 год запланированы доходы в размере 33,5 трлн рублей, при расходах в 34,4 трлн рублей (дефицит 0,9 трлн руб.), в 2026 году – 34,1 трлн рублей, при расходах в 35,6 трлн рублей (дефицит 1,5 трлн руб.). Дефицит планируется покрывать за счёт заимствований на внутреннем рынке, размер которых составит более 4 трлн рублей ежегодно.

▫️В среду, 27 сентября,Минфин РФ признал оба аукциона по размещению ОФЗ-ИН серии 52005 и ОФЗ-ПД серии 26243 несостоявшимися в связи с отсутствием заявок по приемлемым уровням цен. Уже на следующий день на пленарной сессии Московского финансового форума развернулась эмоциональная дискуссия между Антоном Силуановым и Андреем Костиным. Министр финансов отметил, что банки не желают «давать деньги по нормальным ставкам», поэтому «пускай сидят теперь и кредитуют экономику, а не бюджет».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал