Медведи

Быки выдохлись, а жадных побрили. Все как всегда

- 11 июня 2020, 11:24

- |

Пост от 9 июня на смартлабе оказался пророческим

В очередной раз срабатывает правило покупки на слухах, а продажи на фактах.

Рынки были перегреты, выступление ФРС как кульминация, коррекция — естественный процесс после стольких дней роста.

Но многие этого предпочли не замечать, не зря говорят, что жадность быков слепа, а теперь затуманенное зрение начинают прояснять подгоном негативных новостей:

📌 Снова заговорили про 2 волну вируса, да и плато, какое — то не плато. В регионах РФ 🇷🇺 пустых коек, к слову, меньше что — то не становится.

📌 Пауэлл вспомнил про ужасный 2 квартал, как будто об этом никто не знал. Все прекрасно знали, но большинство просто не захотело помнить об этом.

📌 Снова высокие запасы нефти 🛢 в нефтехранилищах и обострения отношений с Китаем.

И делают это именно в тот момент, когда это выгодно — не стройте иллюзий по принципам работы рынков.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Рынок шести компаний

- 02 июня 2020, 19:53

- |

На ZeroHedge выложили знаковую статистику по американскому фондовому рынку, которая говорит о многом. В ней ярко отражена вся суть той печальной ситуации, в которой мы оказались. Речь идет о превращении некогда конкурентного рынка в финансовую олигополию шести ключевых компаний. Компаний, которые в связке с ФРС и ее бесконечными программами QE по сути подменили весь остальной рынок.

Это так называемая группа FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft). Шесть компаний, сделавших американский фондовый рынок лидером в последнее десятилетие. Вот как выглядит динамика индекса широкого рынка S&P500 и MSCI World без США.

(Динамика американского фондового индекса S&P500 и MSCI World, исключая США.)

А вот что может случиться, если убрать из индекса S&P500 группу FAAANM. Выглядит уже не так привлекательно, не правда ли?

( Читать дальше )

Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

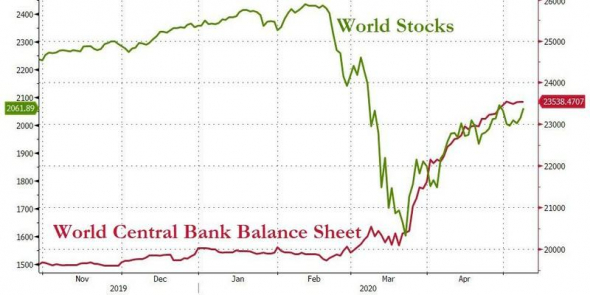

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

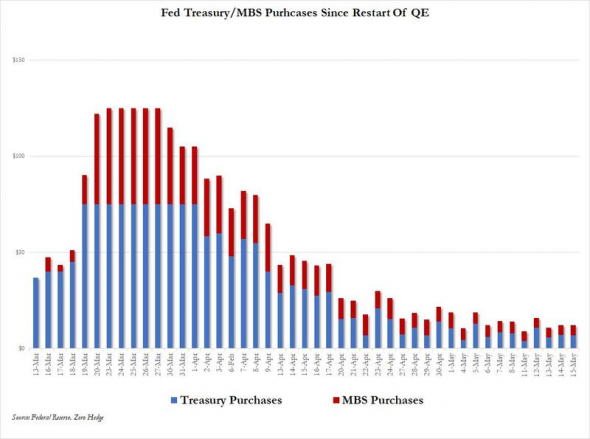

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

Миллиардер Джеффри Гундлах — продолжение обвала фондового рынка США это наиболее вероятный сценарий

- 29 апреля 2020, 11:39

- |

Свежая новость с ZeroHedge — инвестор-миллиардер Джеффри Гундлах зашортил S&P500 от уровня 2863. Гундлах, если кто не знает, предвидел ипотечный кризис 2007 года и уже неплохо заработал на коротких позициях по фондовому рынку США в марте.

По его мнению, показатель «риск/прибыль» такой короткой позиции хорошо сбалансирован. При этом индекс «еще может сходить до уровня 3000 пунктов», однако «потенциал нисходящего движения позволит легко обновить достигнутый в марте минимум».

(Индекс S&P500 имеет значительный потенциал нисходящего движения до уровня 2200 пунктов и ниже.)

Выходящая макроэкономическая статистика в целом подтверждает эту точку зрения. Так, потребительская оценка текущей ситуации от Conference Board продемонстрировала максимальное падение за всю историю наблюдений (-76,4 пункта):

( Читать дальше )

Парадокс на рынке золота. Как быки и медведи зарабатывают одновременно?

- 27 апреля 2020, 08:23

- |

На рынке всегда есть две противоборствующие стороны – покупатели и продавцы, быки и медведи. И когда одни зарабатывают, другие обязательно теряют деньги. Но, как и у любого правила, у этого правила тоже есть исключения.

Такое исключение произошло на рынке золота, когда заработали и те, кто ставил на рост, и те, кто ставил на падение. Подробнее о ситуации в видеообзоре.

( Читать дальше )

А ведь могут быть осознанные попытки заражения коронавирусом.

- 26 марта 2020, 17:46

- |

Против зла сложно бороться.

входи! не бзди!

- 16 марта 2020, 15:24

- |

таки точки входа

коли беда и опять,

а шакалы рыщут

аки в очки ухода

абы всех наипать.

сам такОЙ

Что растет в периоды падения рынков?

- 11 марта 2020, 23:39

- |

Индекс широкого рынка потерял около 18% от своих максимумов, вот вот и начнётся медвежья фаза.

Технически считается, что после снижения на 20% начинается падающий рынок. Да, этого может и не произойти, ведь ЦБ делают все возможное для успокоения инвесторов. ФРС снизили ставку. Остальные банки не отстают. В понедельник сделки РЕПО на срок один день прошли в объеме 113 млрд долларов под годовую ставку 1,108%, и весь спрос был удовлетворен. И это исторический рекорд, предыдущий рекорд был 100 млрд долларов в 2008 году. При этом во вторник этот рекорд снова переписан, т.к. объем сделок суточных РЕПО составил 123,6 млрд долларов по ставке 1,104% и снова весь спрос удовлетворен. Судя по доходности 10 леток рынок продолжает закладывать снижение ставки, видимо на следующей неделе ФРС предпримет еще одно снижение ставки, до уровня 0,875-1%.

Хуже всех сектору энергетики, но в принципе и остальные сектора не отстают.

( Читать дальше )

Краткий словарь биржевого сленга

- 19 января 2020, 16:40

- |

Итак, основные термины:

Стричь овец и резать лосей

Одним из самых популярных инструментов описания различных происходящих на рынке событий или представленных на нем игроков, является поиск аналогий с животным миром. Ниже рассмотрены основные обозначения разных инвесторов и спекулянтов.

Бык — быками называют трейдеров, которые покупают акции в расчете на рост их стоимости в будущем. Бычьим называют рынок, на котором наблюдается тенденция роста цен. Сравнение с быками появилось из-за того, что в ходе драки эти животные поднимают противников на рогах вверх.

Медведь — традиционное название трейдера, который продает акции в ожидании падения их стоимости. Соответственно, «медвежьим» называют рынок, на котором наблюдается тенденция снижения цен. Здесь аналогия заключается в продавливании медвежьими лапами фондовых индексов вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал